هر بازاری منطق خاص خودش را دارد؛ اینکه ما بیاییم بر اساس حدس و گمان خودمان یا به پشتوانه حس ششم، روند مارکت کریپتو کارنسی را تخمین بزنیم، مسلماً کار اشتباهی مرتکب شدهایم. چرا؟ چون به احتمال زیاد از هر دهبار، هشتبارش را دچار ضرر و زیان آنچنانی میشویم و دار و ندارمان به باد میرود. حالا منطق بازار چطور کار میکند؟ یا ما چطور میتوانیم زمان فراز و فرود نمودار رمزارها را زودتر از بقیه متوجه شویم و بیشترین سود ممکن را ببریم؟

اندیکاتور RSI یکی از ابزارهایی است که میتوانید با استفاده از آن الگوی رفتار بازار را پیدا کنید و بر اساس آن سرمایه خودتان را وارد مارکت کنید. در این مطلب قرار است طرز استفاده از این اندیکاتور را یاد بگیریم.

اندیکاتور RSI چیست؟

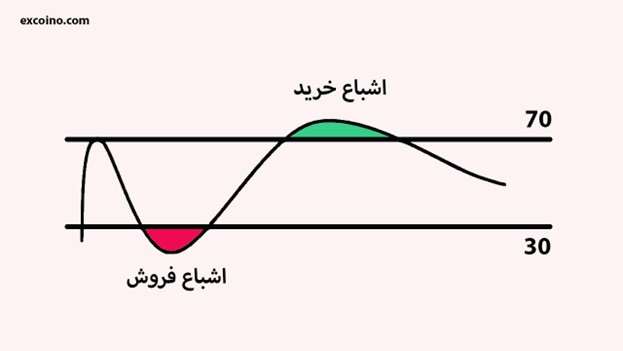

اندیکاتور RSI یا Relative Strength Index یک اندیکاتور فنی است که در تحلیل تکنیکال بازارهای مالی کاربرد بسیار زیادی دارد. بهطور کلی این اندیکاتور میزان قوت و ضعف قیمت را در یک بازه زمانی خاص با عدد مشخصی (چیزی بین 0 تا 100) نشان میدهد. هرچه این عدد به ۱۰۰ نزدیکتر باشد، معلوم میشود که حجم خرید بالاتر رفته و هرچه این عدد بهسمت صفر میل کند نشان میدهد که مردم برای فروش کوینهایشان مشتاقترند. زمانی که عدد مربوط به rsi از 70 بگذارد یعنی اشباع خرید اتفاق افتاده است و زمانی که این عدد به زیر 30 میرسد ما با اشباع فروش روبهرو هستیم؛ به تصویر زیر نگاه کنید.

بهطور کلی برای استفاده از اندیکاتور rsi شما نیاز به محاسبه چیزی ندارید، چون اکثر سایتهای تحلیلی مثل تریدینگ ویو این اندیکاتور را بهصورت خودکار روی نمودار نشان میدهند تا شما از نتایج آن بهطور مستقیم استفاده کنید. اما برای افزایش اطلاعات خودتان بهعنوان یک تریدرِ حرفهای بهتر است پاراگراف بعدی را بخوانید تا بدانید که فرمول اندیکاتور RSI از کجا آمده و به چه صورتی محاسبه میشود.

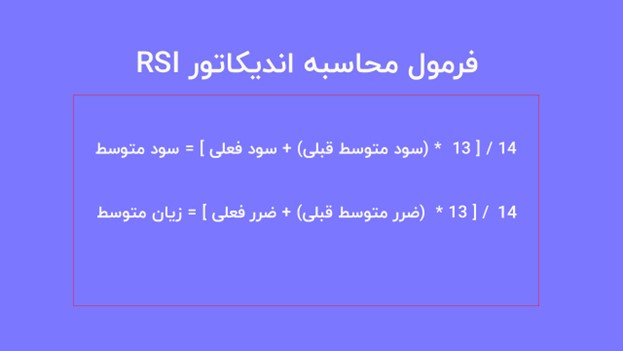

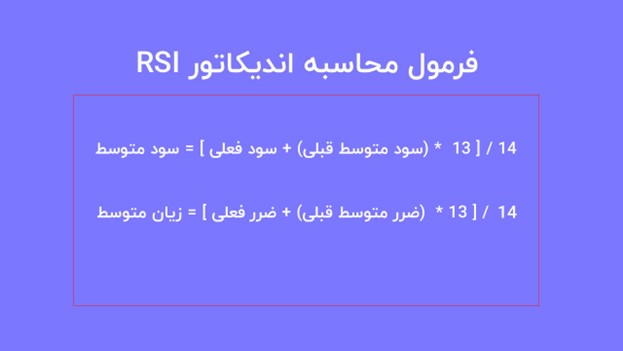

فرمول اندیکاتور RSI

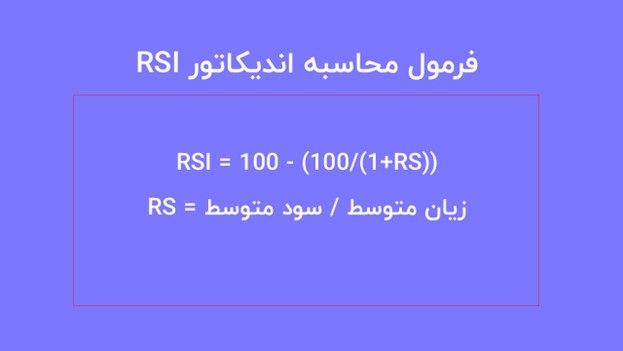

اندیکاتور آر اس آی طی چند مرحله که در تصاویر زیر میبینید، عدد نهایی را برای تخمین بازار به شما تحویل میدهد.

بهطور کلی اندیکاتور RSI با فرمول بالا حساب میشود که درنهایت عددی بین صفر تا 100 است. همانطوری که در تصویر میبینید برای محاسبه این فرمول نیاز است که اول شما سود و زیان متوسط را بهدست آورده باشید. اما سود و زیان متوسط چطور بهدست میآید؟

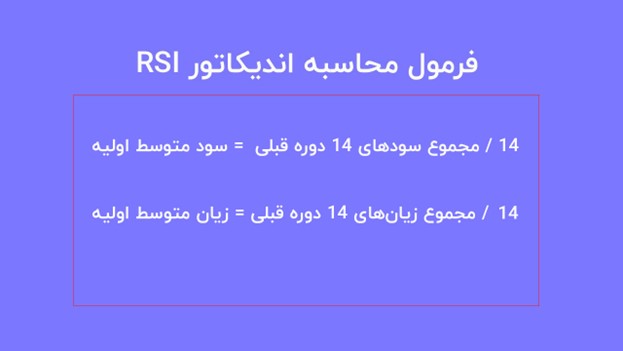

اندیکاتور RSI بهصورت پیشفرض 14 دوره یا کندل را در محاسباتش در نظر میگیرد، پس لازم است که ما 14تا کندل رو پشتسر گذاشته باشیم و بعد بیاییم سود و زیان اولیه را حساب کنیم. بعدازآن به همین ترتیب پیش میرویم تا با محاسبه سود و زیان متوسط هر دوره، به عدد RSI آن دوره برسیم. اگر الان گیج شدید نگران نباشید! به فرمول پایین دقت کنید تا با یک مثالِ عددی موضوع را برایتان باز کنیم.

فرمول بالا، همان فرمول مربوط به سود و زیان اولیه است. بعد از اینکه سود و زیان اولیه را حساب کردیم، با استفاده از فرمول زیر سود و زیان متوسط هر دوره را محاسبه میکنیم تا بتوانیم در فرمول اصلی rsi (فرمول اولی که گفتیم) جایگذاری کنیم و عدد مربوط به اندیکاتور را بهدست بیاوریم.

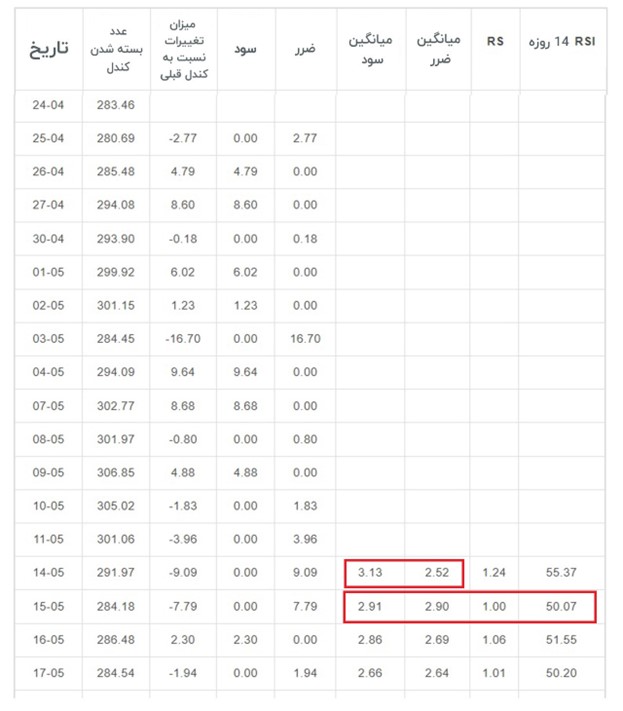

خب، حالا که فرمولها را دیدیم، بیایید با یک مثال روش محاسبه rsi را یاد بگیریم. برای شروع، اول به جدول زیر نگاه کنید.

همانطوری که میبینید برای محاسبه rsi نیاز است که چهارده دوره یا چهاردهتا کندل گذشته باشد تا ما بیاییم سود و زیان متوسط اولیه را محاسبه کنیم. در تاریخ چهاردهم مرداد طبق فرمولی که در بالا گفتیم سود و زیان متوسط اولیه، از مجموع سود و زیانهای قبلی تقسیم بر 14 محاسبه میشود.

پس به عبارتی داریم:

سود متوسط اولیه = 14 / (4.88 + 8.68+ 9.64 + 1.23 +6.02 + 8.60 + 4.79)

سود متوسط اولیه = 3.13

زیان متوسط اولیه = 14 / (3.96 + 1.83 + 0.80 + 16.70 + 0.18 + 2.77 + 9.09)

زیان متوسط اولیه = 2.52

همانطور که میبینید در جدول بالا هم، دقیقاً همین عددها ثبت شده است. به همین ترتیب میتوانید rs را محاسبه کنید و در ادامه rsi را هم بدست بیاورید.

اما بیایید برویم سراغ تاریخ 15 مرداد؛ الان میخواهیم rsi را برای این تاریخ محاسبه کنیم.

ازآنجایی که سود و زیان در اینجا دیگر «اولیه» نیست، پس ما برای محاسبه متوسط ضرر و متوسط فایده، باید سراغ فرمول تصویر سوم برویم. یعنی این فرمول:

خب، طبق جدول بالا، اطلاعات تاریخ 16ام مرداد از قرار زیر است:

سود فعلی = 0

ضرر فعلی = 7.79

سود متوسط قبلی = 3.13

زیان متوسط قبلی = 2.52

پس سود و زیان متوسط میشود به عبارتی:

سود متوسط = 14/ (3.13 × 13) + 0 = 2.91

ضرر متوسط = 14/ (2.52 × 13) + 7.79 = 2.90

همانطوری که میبینید این دوتا عدد در جدول هم همین مقدار بهدست آمده، حالا برویم rs را حساب کنیم که میشود تقسیم سود متوسط بر زیان متوسط:

RS = 2.90/ 2.91 = 1.003

اینجا طبق فرمول محاسبه rsi (عکس اولی که گذاشتیم) عدد نهایی میشود:

50.07 = ((1 + RS) /100) – 100

بنابراین عدد rsi برای تاریخ 15ام میشود 50.07.

حالا یک نفس عمیق بکشید تا برویم سراغ ادامه مطلب.

خب! تا اینجا ما نحوه عملکرد فرمول rsi را یاد گرفتیم، اما همانطور که بالاتر هم گفتیم، شما نیازی ندارید که هر دفعه این عدد را محاسبه کنید! چراکه اندیکاتور rsi و خیلی از اندیکاتورهای دیگر در سایتهای تحلیلی در دسترس شما هستند. در بخش بعدی قرار است نحوه خواندن اندیکاتور آر اس آی را در سایت تریدینگ ویو یاد بگیریم.

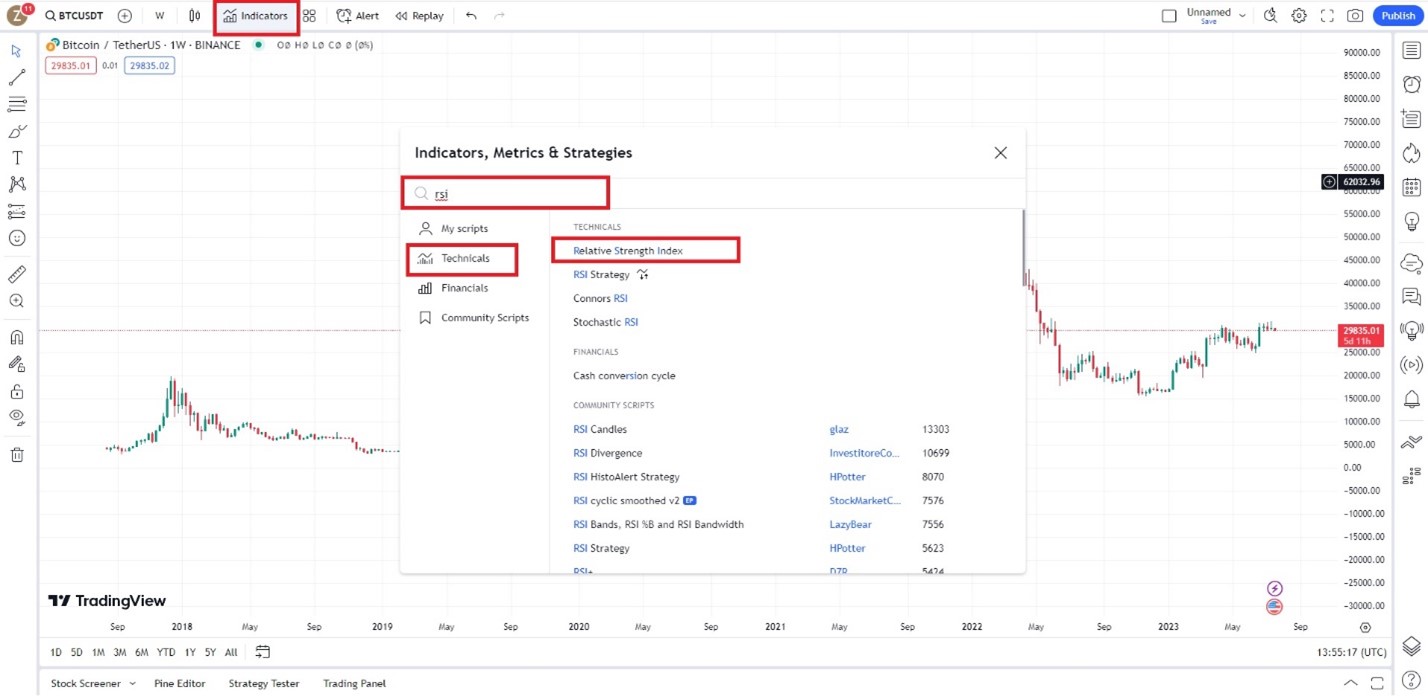

خواندن اندیکاتور rsi روی نمودار تریدینگ ویو

اول سایت تریدینگ ویو را باز کنید تا ببینیم که از کجا میشود اندیکاتور rsi را به نمودار کوینها اضافه کرد.

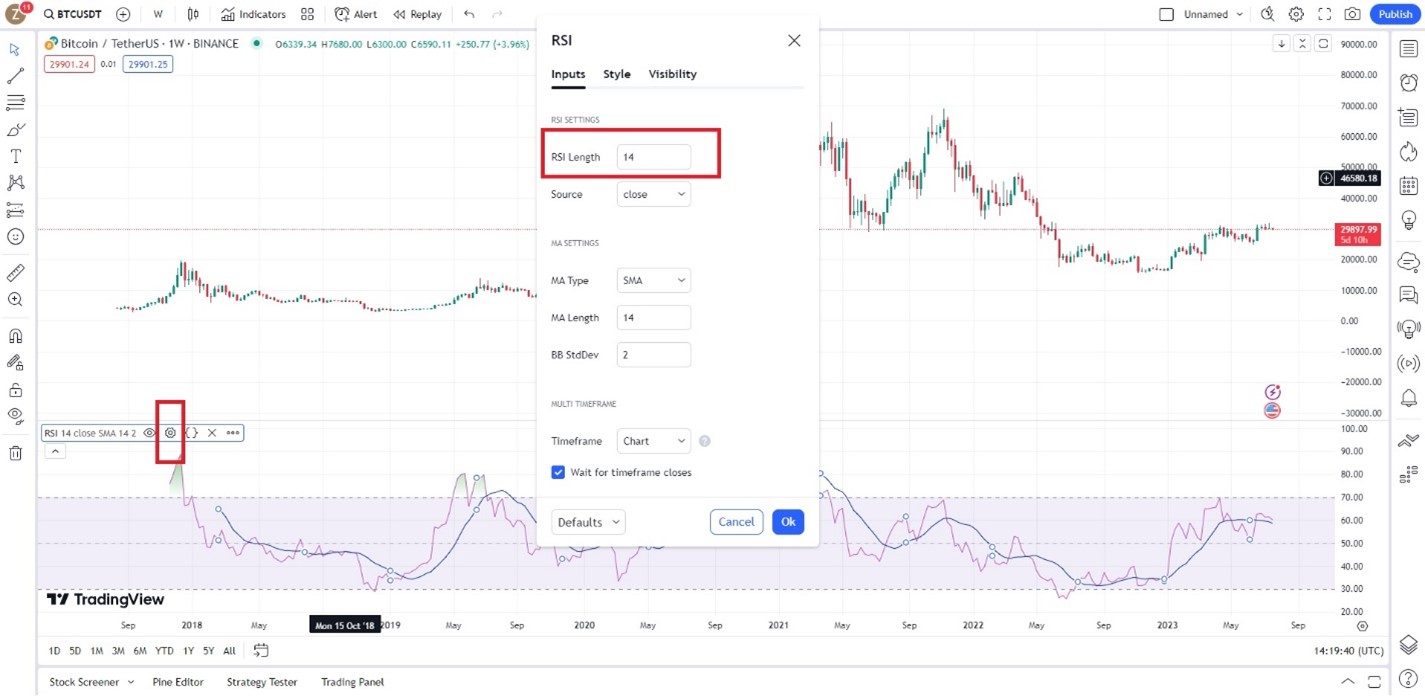

بعد از اینکه کوین موردنظرتان را انتخاب کردید (ما در اینجا بیت کوین را انتخاب کردیم)، از قسمت indicators که بالا علامت زدیم اندیکاتور rsi را با نام Relative Strength Index انتخاب میکنید تا صفحه زیر ظاهر شود.

همانطوری که میبینید rsi در پایین نمودار ظاهر شد، در نقاطی که علامت زدیم نمودار از مرز 70 گذشته است و طبق چیزی که قبلاً باهم صحبت کردیم، در این نقاط ما به منطقه اشباع خرید رسیدهایم.

بهتر است بدانید که در قسمت تنظیمات اندیکاتور آر اس آی شما میتوانید هر موردی را که خواستید اضافه و کم کنید؛ مثلاً خط چین مربوط به عدد 30 یا 70 را بردارید، تعداد دوره مورد محاسبه را از 14 به هر عددی که خواستید تغییر بدهید و ….

در عکس زیر این موارد را با کادر قرمز مشخص کردیم.

حالا که تا حدود زیادی با اندیکاتور شاخص قدرت نسبی آشنا شدیم، برویم ببینیم که چطور میتوانیم در تحلیلهای تکنیکال از دادههای اندیکاتور rsi استفاده کنیم.

چطور با شاخص RSI ترید کنیم؟

به نمودار پایینی دقت کنید، روی همین نمودار نکاتی را میگوییم که در هنگام استفاده از اندیکاتور rsi بهدردتان میخورد.

نکته اول: سیگنال خرید و فروش

نکته اولی که میخواهیم دربارهاش صحبت کنیم، سیگنال خرید و فروش است. اندیکاتور rsi زمانی که به نقطه اشباع خرید یا اشباع فروش برسد، میتواند سیگنالهای خیلی خوبی را برای ورود به بازار یا خروج از آن به ما بدهد. بهطور کلی زمانی که منحنی rsi وارد ناحیه بالای 70 درصد شود ما باید کمکم حواسمان را جمع کنیم و از بازار خارج شویم؛ چراکه احتمال دارد بعد از مدت کوتاهی، چارت قیمت بریزد.

در ناحیه اشباع فروش هم بهتر است هرچه زودتر خرید بزنیم و وارد بازار شویم چون به احتمال زیاد چارت قیمتی وارد کانال صعودی میشود. البته توجه داشته باشید که این اتفاقها هیچکدام صددرصدی نیست، درواقع هیچچیزی در بازار کریپتو صددرصد نیست و باید علاوهبر اندیکاتور آر اس آی، اندیکاتور MA یا میانگین متحرک را هم در نظر داشته باشید.

نکته دوم: واگرایی RSI

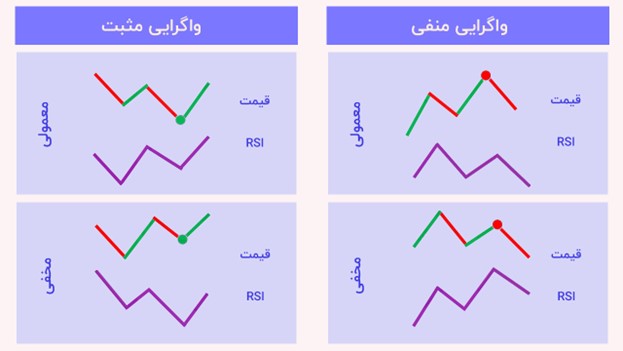

مورد دیگری که باید هنگام تعیین استراتژی ترید بر اساس اندیکاتور RSI حواستان به آن باشد، مفهومی به نام واگرایی است. واگرایی زمانی اتفاق میافتد که چارت قیمت و اندیکاتور آر اس آی در جهت هم حرکت نمیکنند یا همدیگر را تایید نمیکنند. در کل ما 4 مدل واگرایی برای اندیکاتور آر اس آی داریم:

- واگرایی مثبت معمولی

- واگرایی منفی معمولی

- واگرایی مخفی مثبت

- واگرایی مخفی منفی

در تصویر زیر هرکدام از این واگراییها را با رسم شکل توضیح دادیم:

حالا در ادامه مطلب تمام این موارد را روی نمودار واقعی توضیح میدهیم.

واگرایی مثبت

خب نمودار زیر را در نظر بگیرید تا متوجه شویم واگرایی مثبت چطور است و چه اطلاعاتی درباره چارت قیمت به ما میدهد.

همانطوری که در تصویر بالا میبینید، زمانی که نمودار قیمت روند نزولی دارد و اندیکاتور RSI روندش صعودی است، واگرایی مثبت اتفاق میافتد. درواقع هر وقت در نمودار rsi یک کف یا دره از کف یا دره قبلی خودش بالاتر باشد و برعکس در نمودار قیمت، یک کف از کف قبلی خودش پایینتر قرار گرفته باشد، ما با واگرایی مثبت مواجهایم.

اما واگرایی مثبت چه درسی به ما میدهد؟ زمانی که این اتفاق بیفتد احتمال دارد که یک افزایش قیمت در چارت رمزارز موردنظرتان داشته باشید. اما بازهم این را در نظر بگیرید که هیچچیز صددرصدی نیست و ما باید از اندیکاتورهای روند هم برای تایید فرضیهمان استفاده کنیم.

واگرایی منفی

در واگرایی منفی، برعکس مثبت، اندیکاتور rsi روند منفی دارد و در همان بازه زمانی، چارت قیمتی روندش مثبت است. یعنی هر قله در نمودار rsi از قله قبلی خودش پایینتر است و در چارت قیمتی وضعیت به اینصورت است که هر قله از قله قبلی خودش بالاتر رفته است. در صورتی که این اتفاق برای رمزارزی بیفتد، انتظار میرود که نمودارش بریزد و مجدداً به روند قبلی خودش برگردد. دقیقاً بهخاطر همین تاثیرِ منفی روی چارت قیمت است که ما به این مدل از واگرایی، واگرایی منفی میگوییم.

واگرایی مثبت مخفی

حالا نوبت به واگراییهای مخفی میرسد. به نمودار زیر دقت کنید تا این مدل از واگراییها را هم یکییکی بررسی کنیم. در واگرایی مخفیِ مثبت، نمودار rsi نزولی است و برعکس آن، چارت قیمت روند مثبتی دارد. در اینصورت نتیجه میگیریم که روند به همان صورتی که بود به مسیر خودش ادامه میدهد. همانطوری که میبینید در نمودار زیر هم روند صعودی همچنان تا مدتی به حرکت خودش ادامه داده است.

سوال: واگرایی مخفی مثبت چه فرقی با واگرایی منفی دارد؟

قبلاً هم روی عکس دیدیم که واگرایی منفی با سقف یا قلهها سروکار دارد، در حالی که واگرایی مثبتِ مخفی وقتی اتفاق میافتد که یک کف از کف یا دره قبلی در نمودار آر اس آی پایینتر باشد و بالعکس در نمودار قیمت بالاتر برود.

حالا اگر موافق باشید واگرایی منفی مخفی را هم بررسی کنیم.

واگرایی مخفی منفی

تصویر بالا را در نظر بگیرید، همانجوری که میبینید در نمودار قیمتی روندمان منفی است و در نمودار آر اس آی روند، حالتی صعودی دارد. در اینطور مواقع که قلهها یکی بعد از دیگری در اندیکاتور بالاتر رفته است؛ باید سرمایهمان را قبل از اینکه نمودار بریزد از بازار خارج کنیم.

بهغیراز واگراییها، تقاطع اندیکاتور آر اس آی و میانگین متحرک هم میتواند روی استراتژی ما برای ترید کردن تاثیر داشته باشد. حالا در ادامه بیشتر روی این موضوع تمرکز میکنیم.

نکته سوم: نقاط برخورد اندیکاتور rsi و میانگین متحرک

زمانی که نمودار rsi از سمت پایین، نمودار میانگین متحرک را قطع کند، قیمت روندش صعودی میشود و برعکس آن، اگر نمودار آر اس آی از سمت بالا نمودار میانگین متحرک را قطع کند، انتظار میرود که چارت قیمت بریزد. تصویر زیر را ببینید:

سوال: اندیکاتور RSI چه فرقی با مکدی دارد؟

سوالی که ممکن است ذهن خیلی از شما را الان یا در آینده به خودش درگیر کند، این است که اندیکاتور آر اس آی چه فرقی با اندیکاتور مکدی دارد؟

ببینید، بهطور کلی اندیکاتور مکدی برای شناسایی روند و میزان قدرت آن استفاده میشود، به اینصورت که میآید میانگین متحرک را در یک بازه زمانی 12 روزه و 26 روزه باهم مقایسه میکند. در مقابل اندیکاتور rsi برای شناسایی بهتر سطوح حمایتی و مقاومتی استفاده میشود. در کل به این موضوع توجه داشته باشید که بهکار بردن همزمان مکدی و آر اس آی میتواند سیگنالها خوبی را برای خرید و فروش به ما بدهد.

نکات نهایی که اگر ندانید ضرر میکنید

برای آخر این مقاله لازم است این نکته را هم اضافه کنیم که اندیکاتور RSI در همه مواقع، سیگنالهای درستی را به ما نمیدهد. مثلاً:

- زمانی که مومنتوم قوی باشد و روند با قدرت بیشتری تغییر کند، ممکن است آر اس آی آنطور که باید و شاید کارایی نداشته باشد. در اینطور مواقع بهتر است سراغ اندیکاتور مکدی یا میانگین متحرک بروید.

- زمانی که نمودار رنج باشد نمیتوانید اطلاعات بهدردبخوری از اندیکاتور rsi بهدست بیاورید.

- بهطور کلی همانطوری که گفتیم، زمانی که به ناحیه اشباع خرید یا فروش برسیم، انتظار این میرود که روند تغییر کند. اما نکته اینجاست که این اتفاق حتمی نیست و ممکن است روند ادامه داشته باشد یا در همان ناحیه رنج بزند. در اینطور مواقع هم بهتر است سراغ اندیکاتورهای دیگر بروید تا تصمیمهای اشتباه نگیرید.

اگر بهغیراز این نکات، نکته دیگری از اشتباهات احتمالی اندیکاتور آر اس آی به ذهنتان میرسد، کامنت بگذارید تا به مطلب اضافه کنیم.