هفته گذشته بیتکوین به سقف جدید خود رسید و با نوسان در بازه 63900-58200 دلار، روزهای هیجانانگیزی را پشت سر گذاشت.

پادشاه رمزارزها ماه اکتبر را با 40 درصد رشد پشت سر گذاشت که عمدتا به دلیل راهاندازی ETF فیوچرز بیتکوین بود. حالا این میزان رشد ماهانه از دسامبر 2020 تاکنون بی سابقه بوده است.

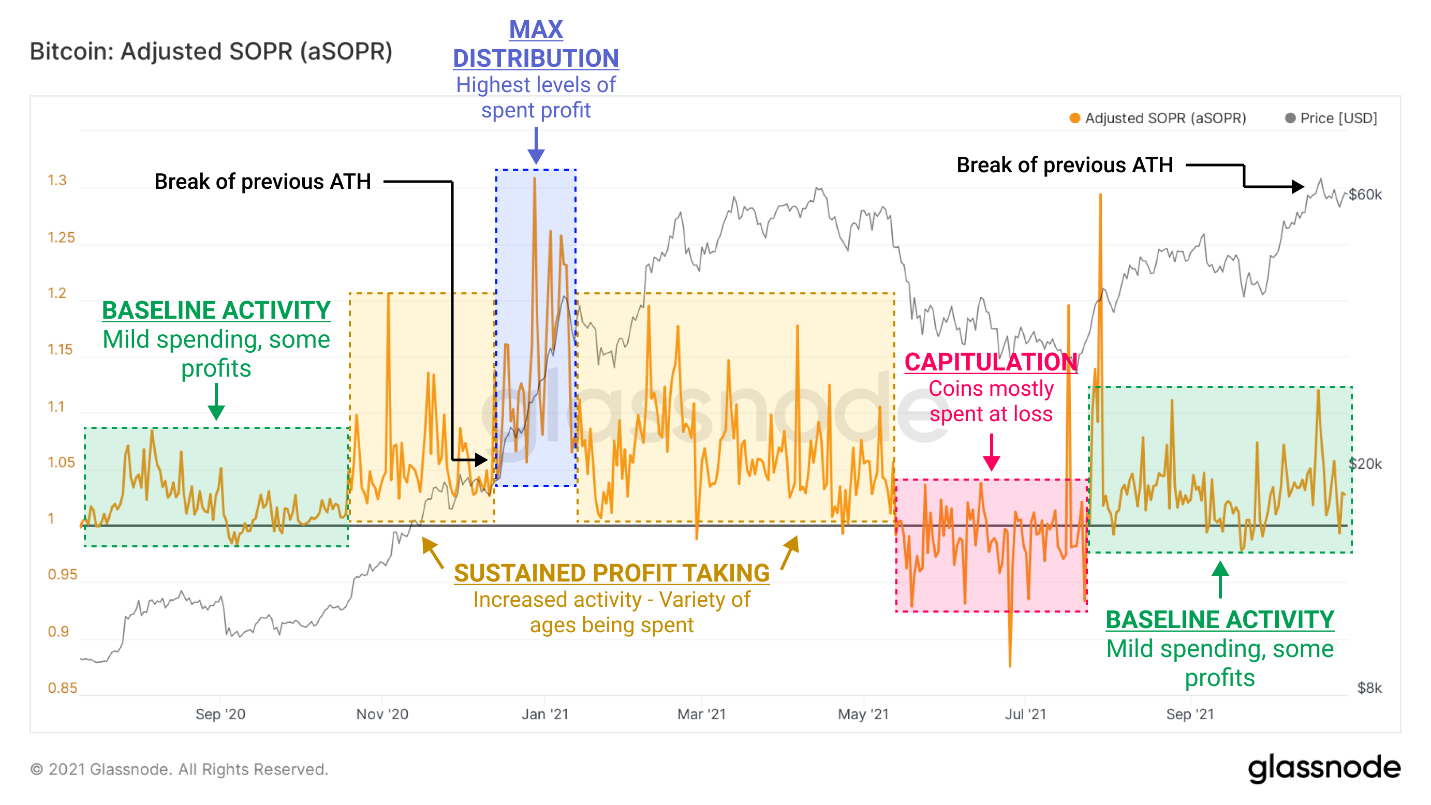

هنگامی که قیمت به سقف جدیدی میرسد رفتار هولدرها و سیو سود آنها اطلاعات جالبی راجع به سلامت و احساسات بازار میدهد. شاخص SOPR سودده / ضررده بودن کوینهای فروخته شده را نسبت به هزینه خرید آنها ارائه میکند. برای حذف نویز این شاخص، کوینهای با طول عمر کمتر از یک ساعت را حذف کردهایم که به آن SOPR تعدیل یافته (aSOPR) گفته میشود.

سطوح فعلی این شاخص، با توجه به ثبت بالاترین قیمت بیتکوین طی ده روز گذشته، متعادل بوده و مشابه روندهای صعودی گذشته است.

به نظر میرسد که هولدرها در حال حاضر مایل به فروش کوینهای خود نیستند و انتظار ثبت قیمتهای بالاتری را دارند. aSOPR مثبت در دوره تثبیت یا صعودی نشانه خوبی است زیرا نشان میدهد که بازار پتانسیل کافی برای جذب کوینهای فروخته شده را دارد. به بیان سادهتر، فروش کوینهای قدیمی در رالی صعودی نشانه مثبتی است زیرا تقاضای کافی از جانب سایر معاملهگران برای خرید این کوینها وجود دارد که این نشان از ارزنده بودن قیمتها است و همین رفتار منجر به ادامه رالی صعودی خواهد شد.

با توجه به تحلیل دادههای آنچین رفتار جالبی از معاملهگران در رالی صعودی به دست آوردهایم:

آغاز رالی صعودی با انباشت هولدرهای بلندمدت در قیمتهای پایین صورت میگیرد. ادامه این روند با معاملهگران کوتاه مدتی است که تقاضای کافی را به وجود میآورند و منجر به صعود قیمت میشوند. هرچه قیمتها بالاتر میرود، هولدرهای بلندمدت کوینهای خود را به صورت پلهای فروخته و سیو سود میکنند.

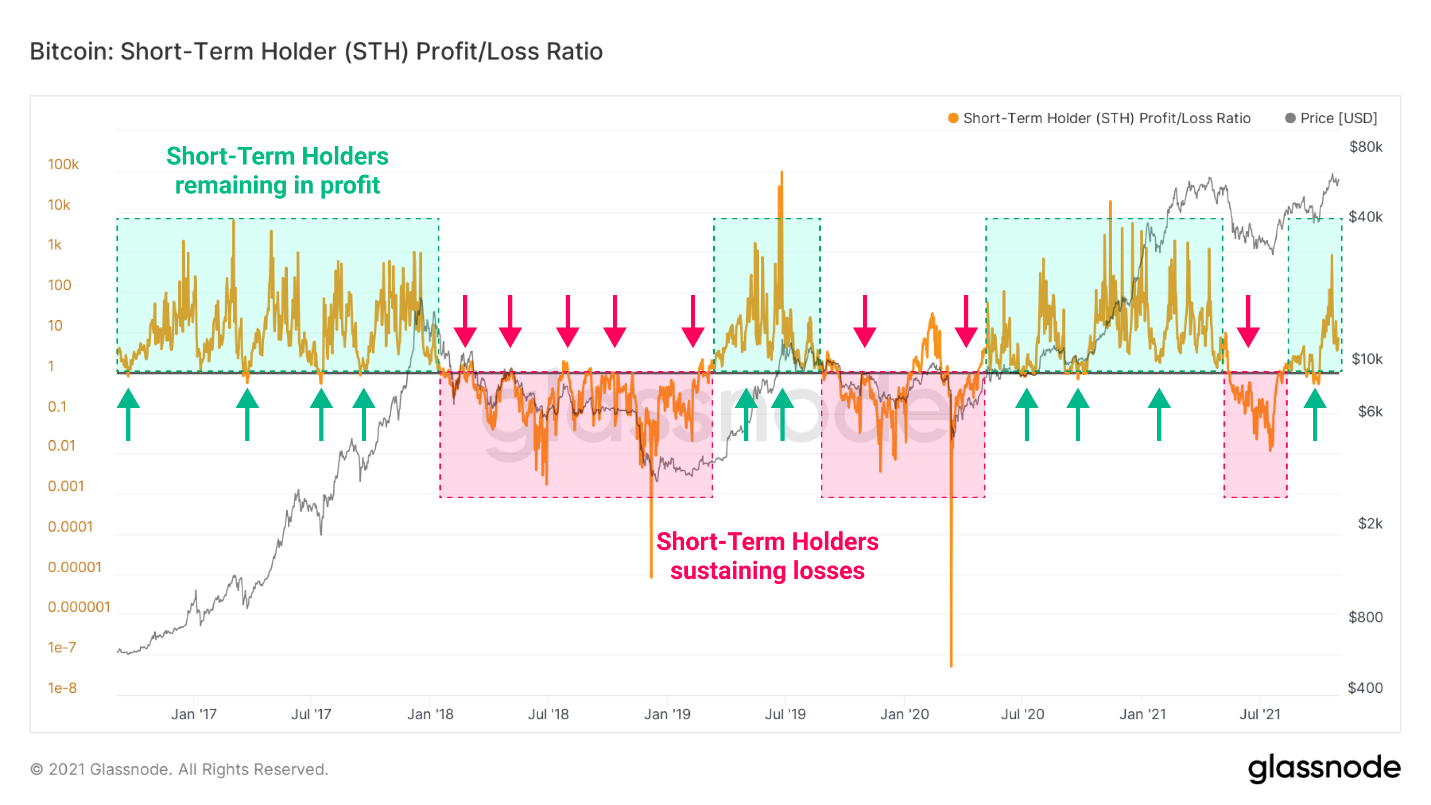

علاوه بر تحلیل رفتار هولدرهای بلندمدت، میتوانیم هولدرهای کوتاه مدت ( STH) را نیز بررسی کنیم. سطوح سود ثابت این هولدرها در بازههای زمانی، شاخص قابل اتکایی برای احساسات صعودی / نزولی است زیرا این هولدرها معمولا خریدار / فروشنده حاشیهای هستند.

تحلیل:

- مقادیر بیشتر از 1 (نواحی سبز) نشان میدهد که قیمت فروش آنها بالاتر از قیمت خرید (هزینه تمام شده) است. عدد 1 مقدار سر به سر را نشان میدهد و حمایت محسوب میشود. در سطوح بالاتر از 1 نقدشوندگی بالاتر میرود و کوینهای فروخته شده را خریداران جدید جذب میکنند.

- مقادیر کمتر از 1 (نواحی قرمز) دورههایی را نشان میدهد که هولدرهای کوتاه مدت روی هم رفته با ضرر، کوینهای خود را فروختهاند. عدد 1 در این دورهها به عنوان مقاومت عمل میکند که بیانگر این است که این هولدرها قادر به رسیدن به موقعیت سودده نیستند.

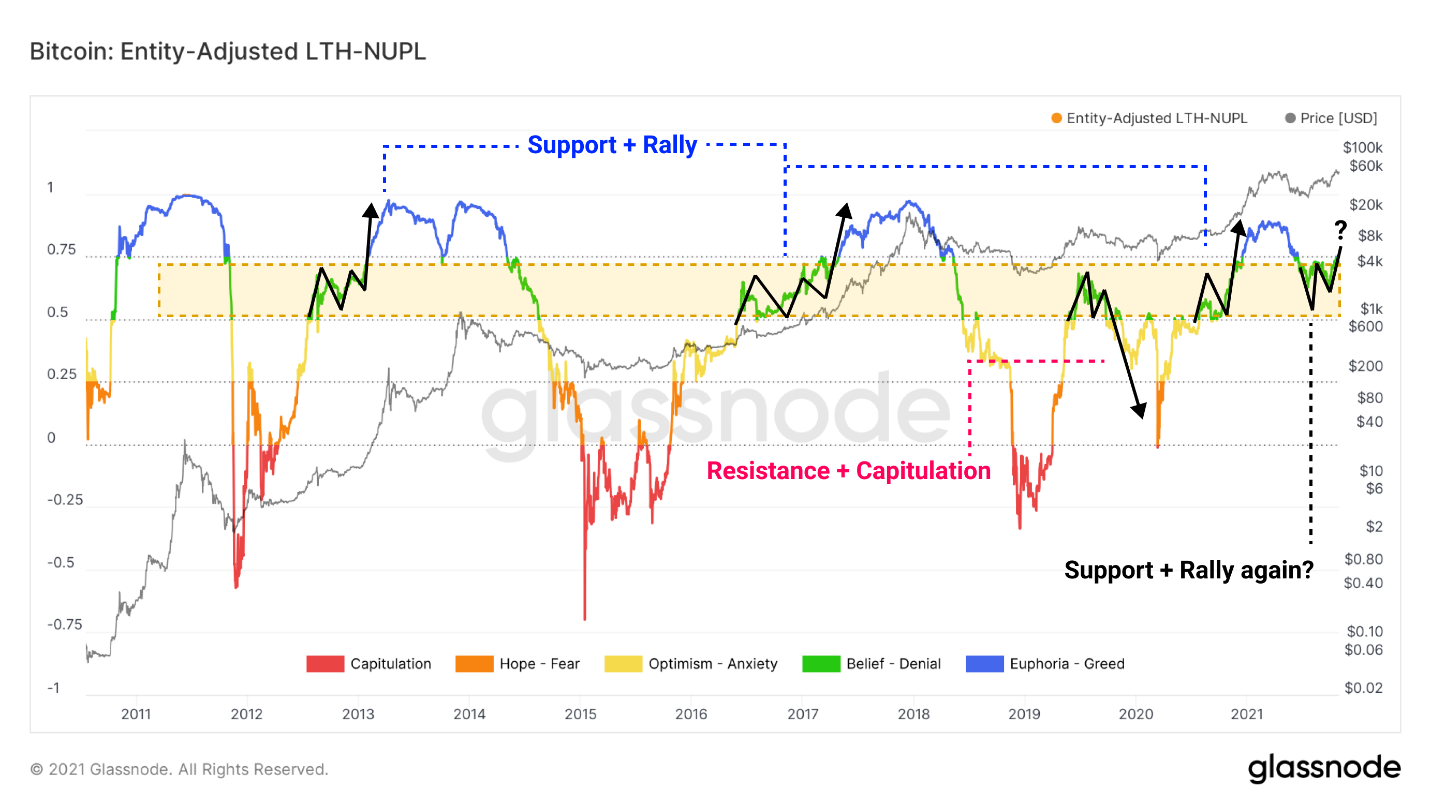

معیار آنچین دیگری که برای سودده / ضررده بودن استفاده میکنیم، شاخص سود / زیان خالص تحقق نیافته (فروخته نشده) NUPL است. ما این معیار را به کوینهایی با طول عمر بیشتر از 155 روز (5 ماه) محدود کردهایم که فقط شامل هولدرهای بلندمدت است.

این سطح کل سود ثابت، برای تمام نهادهایی (entity) است که بیتکوینهای خود را حداقل برای 155 روز نگه داشتهاند.

با توجه به چرخههای تاریخی، ناحیه زرد 0.5-0.75 (یعنی هولدرهای بلندمدت در 50-70 درصد سود خالص تحقق نیافته قرار دارند) نقطه مهمی برای این شاخص است. هنگامی که سود هولدرهای بلندمدت به این ناحیه میرسد و آنها حاضر به فروش نیستند، انتظار ثبت قیمتهای بالاتر را در هفتهها و ماههای آتی خواهیم داشت.

این حرکت در بازار صعودی 14-2013 و 2017 نقش اساسی ایفا کرد. در 2019 هولدرهای بلندمدت به هولد ادامه ندادند و تسلیم شدند. در چرخه 2021، شاخص NUPL هولدهای بلندمدت پس از برخورد به حمایت 0.5، در حال صعود است و از باکس زرد خارج شده. در چرخههای قبلی پس از خروج از این ناحیه، قیمت سقف جدیدی ثبت کرده است.

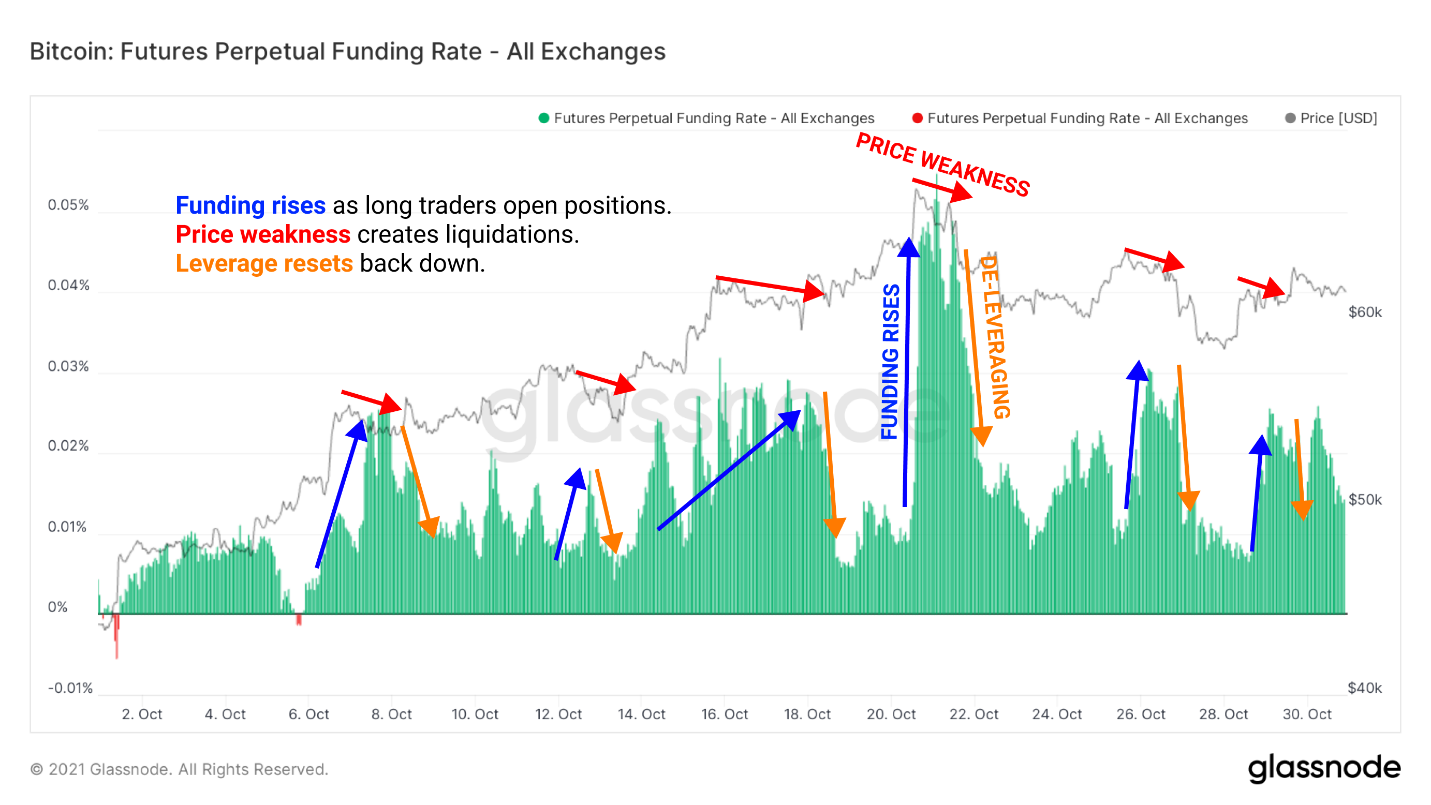

با راهاندازی ETF بیتکوین پرو شیرز همزمان با ثبت سقف قیمتی جدید بیتکوین، فعالیت در بازارهای فیوچرز پرهیاهو و زیاد شده است. اگرچه ETF در قراردادهای دارای سررسید سنتی نیز وجود دارد، اما فعالیت در سوآپ قراردادهای پرپچوال، که فاندینگ ریت هزینههای قراردادها (premium) را کنترل میکند ، نیز نوسانی شده است.

فاندینگ ریت مثبت به معنی اهرم بالا در موقعیتهای خرید استقراضی است که این خریداران انتظار افزایش قیمت بیتکوین را دارند؛ در نتیجه در حال حاضر قدرت خریداران بیشتر از فروشندگان است. بنابراین این معاملهگران هزینه قرارداد (premium) را به معاملهگران دارای موقعیت فروش استقراضی (short) برای حفظ موقعیت خرید خود اختصاص میدهند.

واگرایی و ناهماهنگی بین فاندیت ریت و قیمت میتواند برای معاملهگرانی که در جهت مخالف معامله میکنند ریسکی باشد؛ مخصوصا هنگامی که شاخص قراردادهای باز (open interest) افزایش یافته است.

- اگر فاندینگ ریت مثبت باشد و قیمت به صعود ادامه دهد، پریمیوم هم راستا با احساسات بازار خواهد بود که هزینه انجام معامله است.

- اگر فاندینگ ریت مثبت و قیمت نزولی باشد، معامله گران خرید استقراضی اهرمی بر خلاف قیمت حرکت میکنند و احتمال لیکوئید شدن آنها بالا است.

نمودار، ارتباط کاهش قیمت با افزایش فاندینگ ریت را نشان میدهد که منجر به لیکوئید شدن پوزیشنهای لانگ شده و به دنبال آن، نوسان بالایی در بازار ایجاد میشود. در نتیجه با ریزش قیمت، معاملهگران با احتیاط عمل کرده و از اهرمهای بالا اجتناب میکنند. همین امر، باعث نزول فاندینگ ریت شده و شرایط سالمتری برای بازار فراهم میشود.

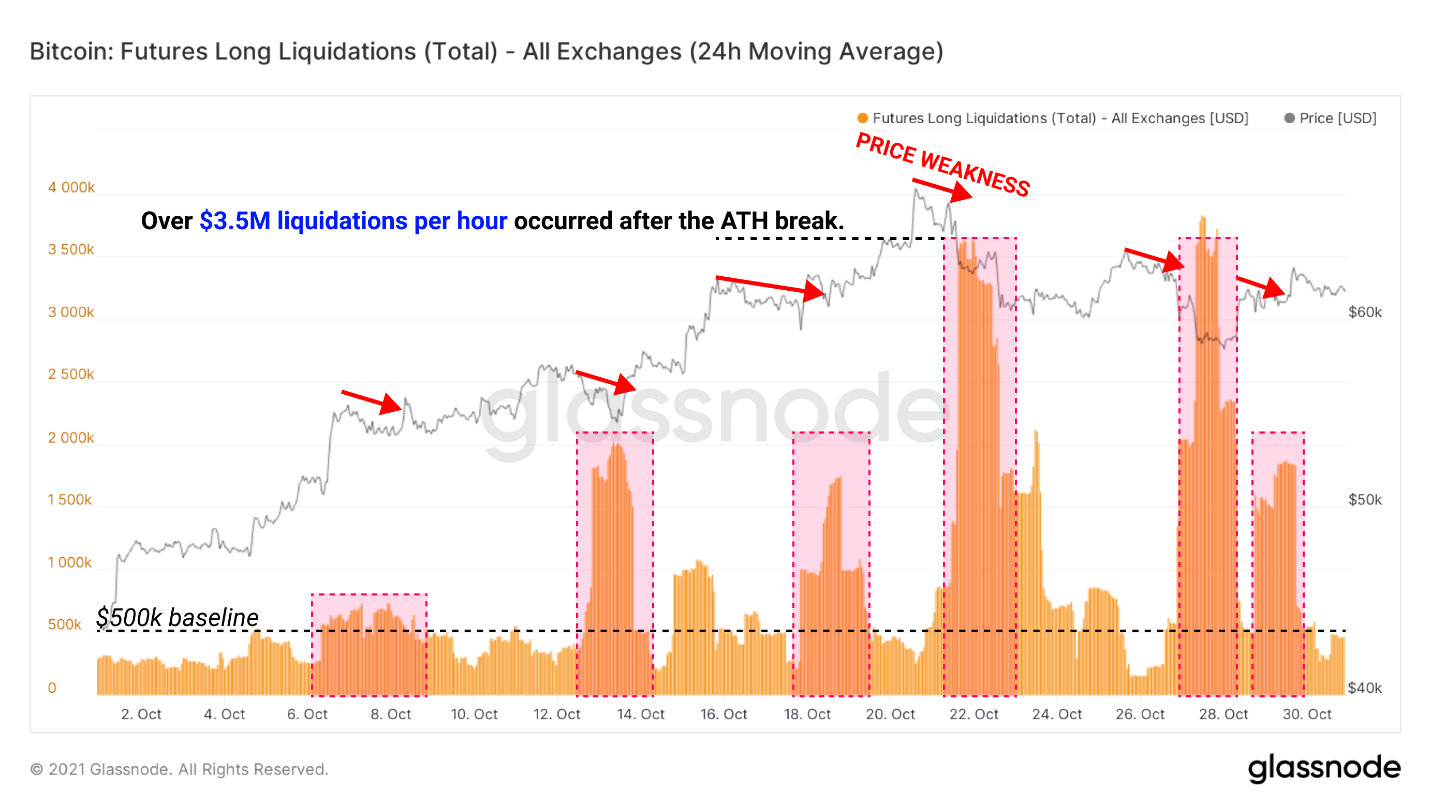

به دنبال افزایش فاندینگ ریت مثبت همزمان با نزول قیمت، پوزیشنهای لانگ لیکوئید میشوند. در مقابل، هنگامی که فاندینگ ریت منفی و قیمت صعودی است؛ موقعیتهای شورت لیکوئید میشوند.

در این نمودار، فلشهای قرمز از نمودار بالا (فاندینگ ریت)، موجهای لیکوئید شدن را نشان میدهند؛ جایی که قیمت نزولی و فاندینگ ریت صعودی است. توجه کنید که یک ساعت پس از ثبت سقف قیمتی 67 هزار دلار در ماه اکتبر، 3.5 میلیون دلار موقعیت لانگ لیکوئید شدند. برخی معاملهگران نیز بلافاصله پس از این قیمت، وارد موقعیت لانگ شدند و سریعا لیکوئید شدند.

همزمان با مشاهدات بالا راجع به فاندینگ ریت، لیکوئید شدنها طی چند روز گذشته کاهش یافتهاند که نشان میدهد معاملهگران اهرمی احتیاط زیادی در معاملات خود به خرج میدهند.

شاخص RVT نسبت بین ارزش تحقق یافته (Realized Cap) و ارزش دلاری تراکنشهای شبکه است.

به عنوان یک نسبت آنچین به آنچین، این شاخص یک اسیلاتور سازگار و قابل اعتماد برای چرخههای صعودی / نزولی ارائه میدهد.

- مقادیر پایین RVT نشان میدهد که ارزش دلاری تراکنشها و کاربرد شبکه نسبت به ارزش تحقق یافته (هزینه تمام شده آنچین شبکه بیتکوین)، در حال رشد است و به عنوان سیگنال صعودی است.

- مقادیر بالای RVT بیان میکند که حجم تراکنشها نسبت به ارزش تحقق یافته بیتکوین پایین است که نشانگر این است که ارزش شبکه از تقاضا پیشی گرفته و این سیگنالی نزولی تلقی میشود.

مقدار فعلی شاخص در کف سطوح تاریخی است که نشان میدهد تراکنشها نسبت به ارزش ذخیره شده در شبکه بیتکوین بالا است.

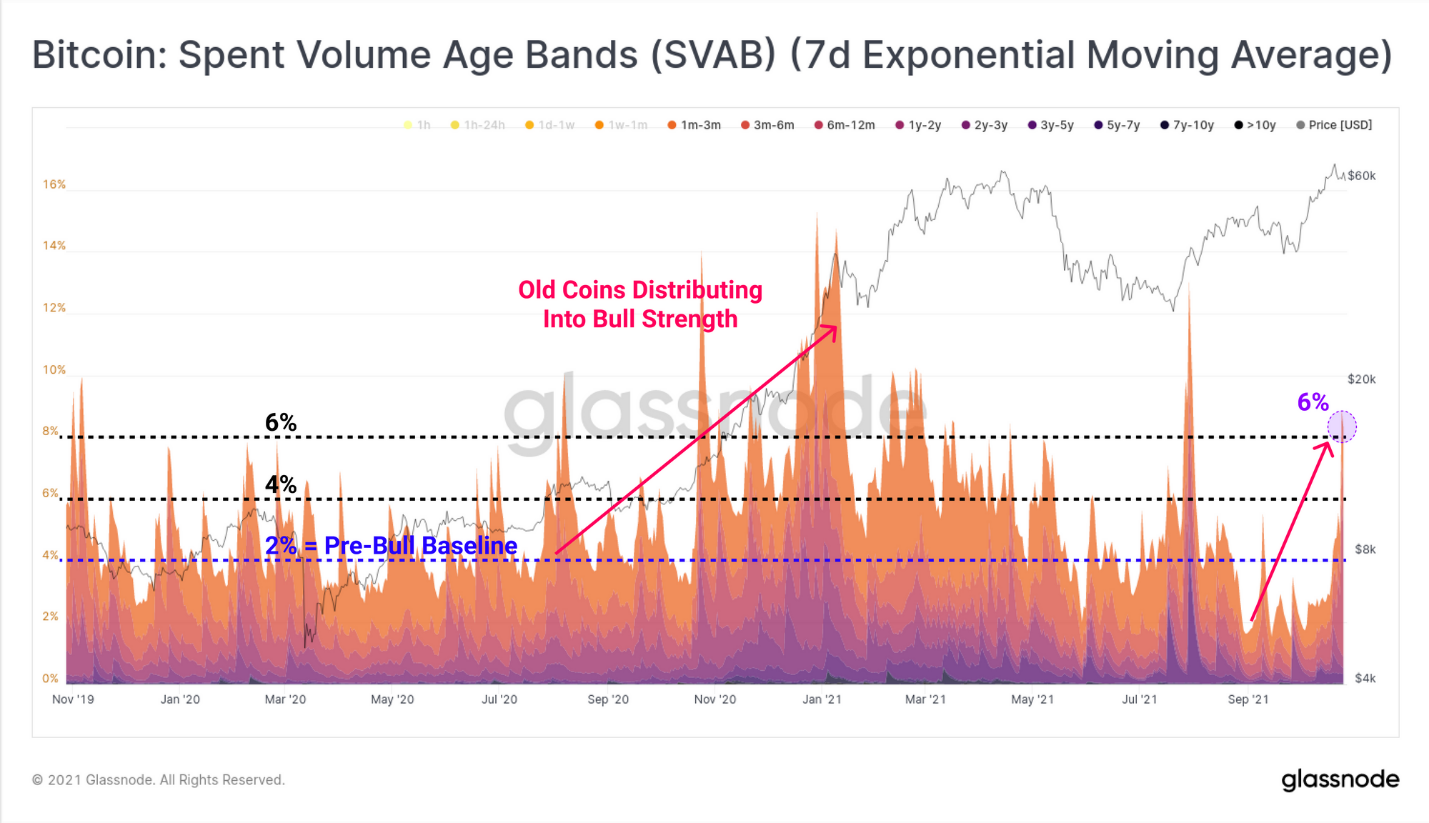

حجم کوینهای خرج شده به تفکیک طول عمر

این شاخص میزان فروش بیتکوین به تفکیک طول عمر کوینها را نشان میدهد که هر گروه با رنگ مجزا نشان داده شده است.

حرکات موجودی، یک شاخص پیشرو از تغییر احساسات هولدرها است. هنگام نزدیک شدن به سقف قیمتی جدید، کوینهای قدیمی وارد چرخه میشوند و سیو سود میکنند. نمودار را به کوینهای با طول عمر بیشتر از 1 ماه فیلتر کردهایم که اخیرا روندشان صعودی بوده است (بیشتر از 6 درصد حجم روزانه).

در ماه سپتامبر این میزان 2 درصد بود که با صعودی شدن قیمت، روندی صعودی به خود گرفت.