ثبت سقف قیمتی جدید بیتکوین طی هفته گذشته (25-18 اکتبر) همزمان با راهاندازی ETF فیوچرز بیتکوین و سیو سود هولدرهای بلندمدت و کاهش میزان فروش.

راهاندازی اولین ETF فیوچرز بیتکوین

ETF چیست؟

صندوق قابل معامله در بورس (Exchange-traded fund)، صندوقی متشکل از داراییهای مختلف است که به عنوان سهام در بورس معامله میشود.

مزایا:

- به رسمیت شناختن بیتکوین از جانب دولتها

- سرمایهگذاری سازمانهای بزرگ

- تنوع دارایی

- راحتی مبادله

- عدم نیاز به کیف پول و فرایندهای پیچیده نگهداری آن

- به ارث رسیدن: به دلیل عدم پذیرش بیتکوین توسط دولتها، روش قانونی برای به ارث رسیدن آن وجود ندارد؛ اما این فرایند برای ETF وجود ندارد و به راحتی قابل انتقال است

معایب:

- متمرکز شدن بیتکوین

- با خرید این سهم، بیتکوین واقعی ندارید

- حریم خصوصی بیتکوین دچار مشکل میشود زیرا اطلاعات شما ثبت میشود

انواع ETF

- فیزیکی: این صندوق متشکل از بیتکوین واقعی است. اما به گفته گری گنسلر مدیر کمیسیون بورس و اوراق بهادار ایالات متحده، به علت پیچیدگیها و سختی نگهداری بیتکوین در حجم بالا، احتمال تایید این نوع ETF در آیندهای نزدیک وجود ندارد.

- آتی (فیوچرز): این صندوق متشکل از بیتکوین واقعی نیست بلکه از قراردادهای فیوچرز استفاده میشود. ارزش آن نیز با نوسان قیمت بیتکوین حرکت میکند. ETFهای پذیرفته شده در نزدک از این نوع هستند.

اولین ETF تایید شده بیتکوین با نام Proshares و نماد BITO، بر اساس قراردادهای آتی بیتکوین است که در 19 اکتبر با قیمت هر واحد 40 دلار، کار خود را در بورس نیویورک آغاز کرد.

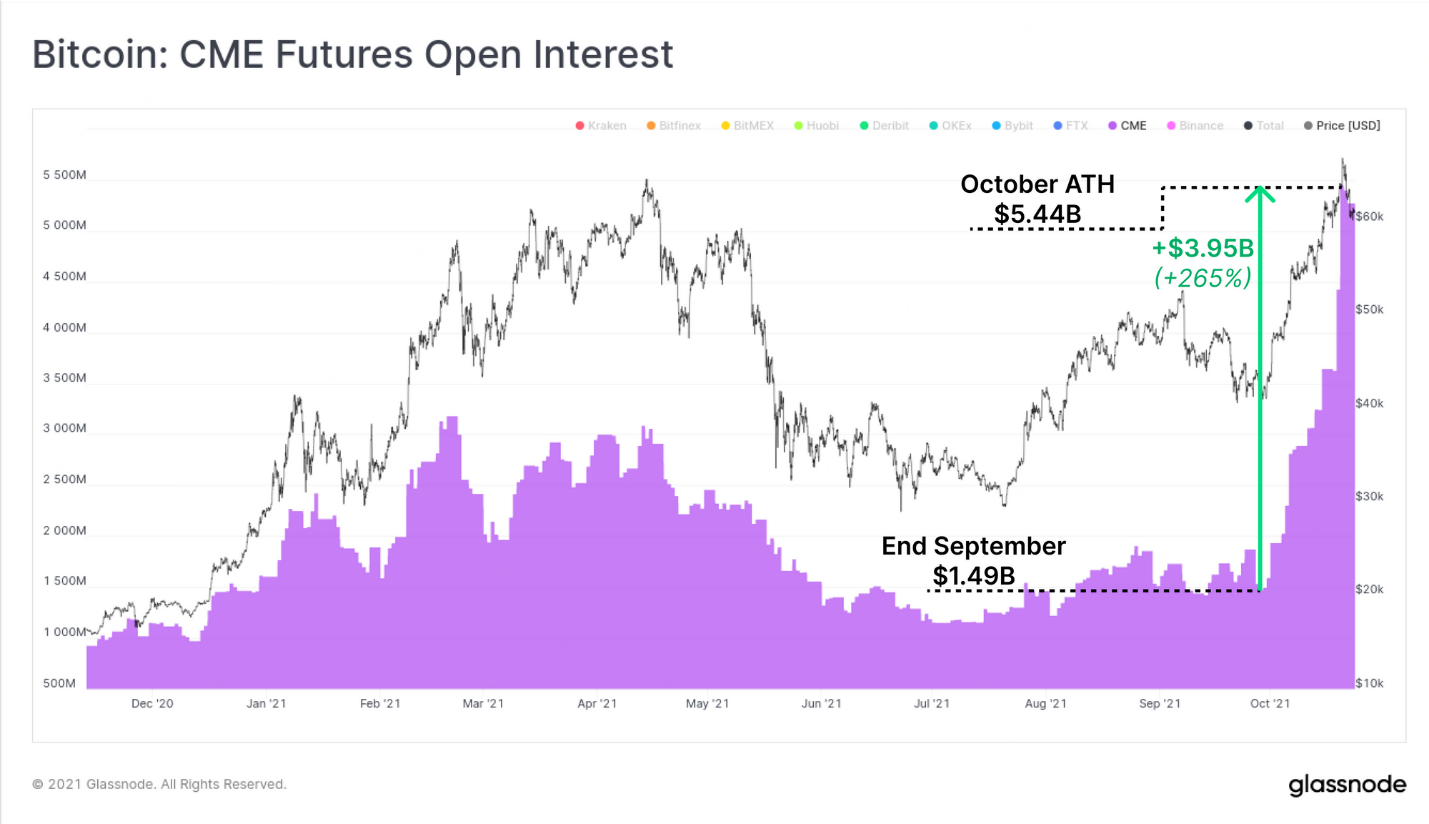

صدر اخبار هفته گذشته، پذیرش ETF فیوچرز بیتکوین با نماد BITO بود که از قراردادهای فیوچرز بورس کالای شیکاگو (CME) به عنوان دارایی پایه استفاده میکند.

ارزش قراردادهای باز (Open Interest) در قراردادهای CME از سطوح ماه اکتبر 3.95 میلیارد دلار (265%) افزایش یافته است. این موجب ثبت سقف جدید 5.44 میلیارد دلار، برای ارزش قراردادهای باز فیوچرز در اکسچنج CME شده است. این صعود بیانگر افزایش علاقه به قراردادهای فیوچرز بیتکوین است.

شاخص Open Interest نشان دهنده مقدار سرمایهای است که به بازار فیوچرز / آپشن وارد یا خارج میشود. اگر این شاخص افزایش یابد، بیانگر ورود پول و نزول آن، نشاندهنده خروج پول است.

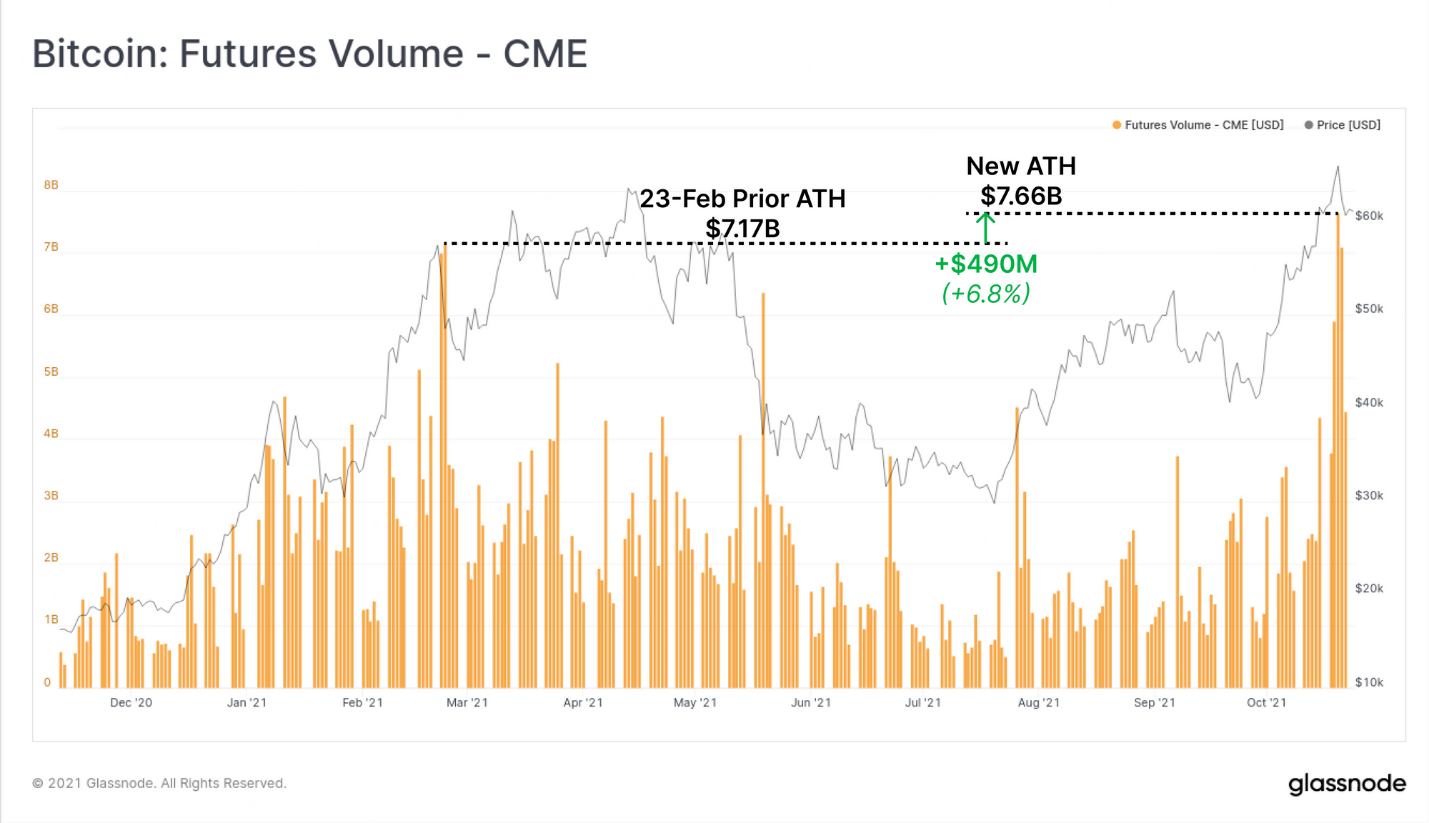

شاخص حجم فیوچرز بیانگر ارزش دلاری معامله شده طی 24 ساعت گذشته است. در این بخش به بررسی این شاخص در CME میپردازیم.

در 20 اکتبر ارزش معاملات به سقف تاریخی 7.66 میلیارد دلار رسید. در مقایسه با 23 فوریه که قیمت بیتکوین سقف جدید خود را ثبت کرد، 490 میلیون دلار دیگر در 20 اکتبر به این شاخص اضافه شد.

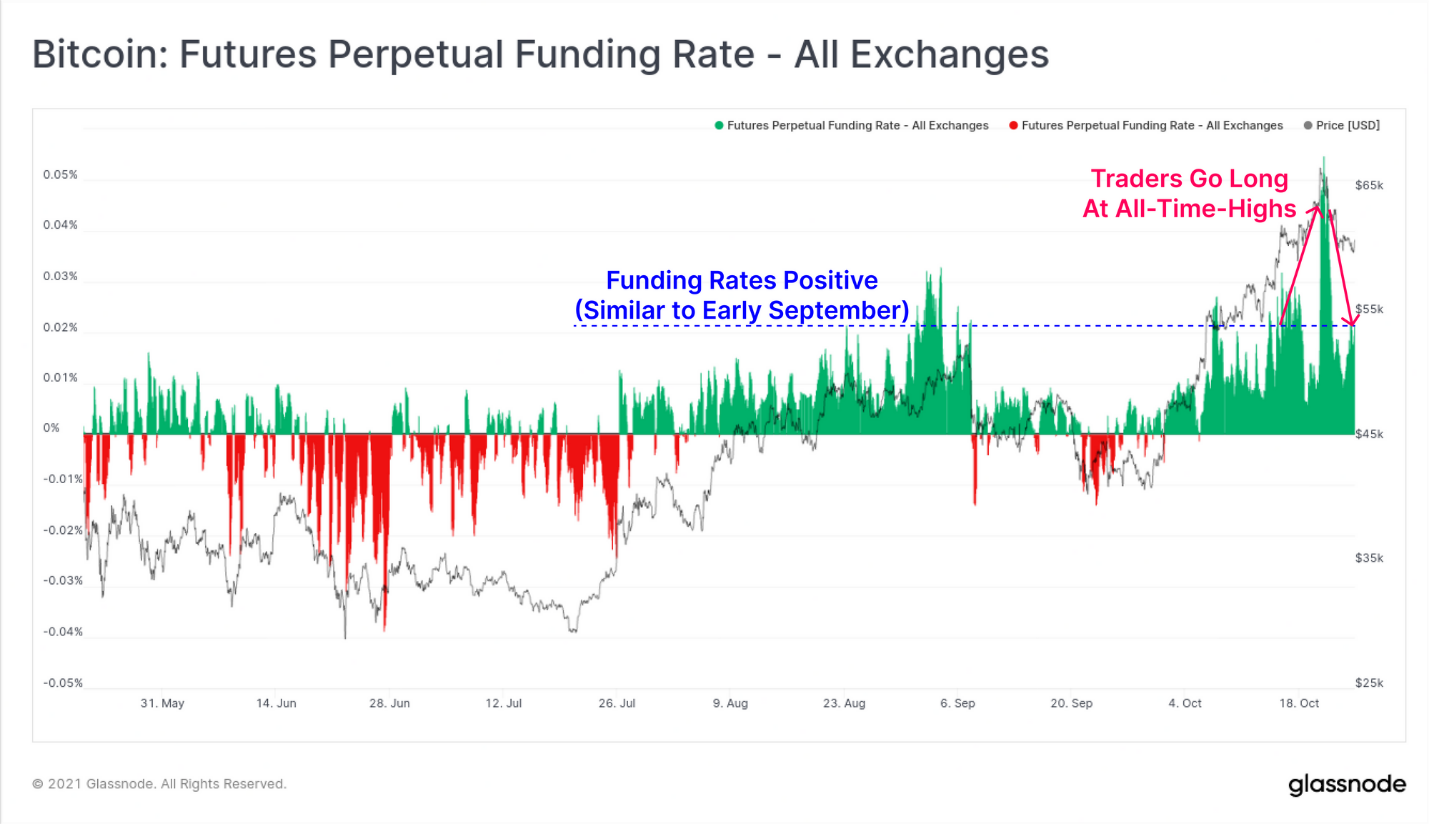

Funding Rate نرخی است که معاملهگران بازار معاملات قرارداد آتی دائمی دارای پوزیشن باز، به طور متناوب وجهی را به نسبت پوزیشن خود دریافت و یا پرداخت میکنند.

نرخ فاندینگ ریت همزمان با ثبت قیمت 66 هزار دلاری بیتکوین، به سقف موضعی جدیدی رسید. این نشان میدهد که با اجرای ETF بیتکوین و هیجان و امید به صعود بازار، معاملهگران موقعیتهای خرید با اهرم بالا باز کردهاند. در این مواقع، این پوزیشنهای با اهرم بالا با نوسان اندک قیمتها لیکوئید میشوند. این منجر به بازگشت فاندینگ ریت به سطوح پایینتر میشود. در این مواقع، قیمت استراحت کرده و سپس به مسیر خود ادامه خواهد داد.

توجه کنید که مشابه لیکوئید شدن اوایل سپتامبر، فاندینگ ریت در سطوح مشابهی میماند. با رسیدن شاخص فیوچرز به سقف تاریخی خود، ریسک نزول بیشتر برای لیکوئید کردن سایر معاملات اهرمی وجود دارد.

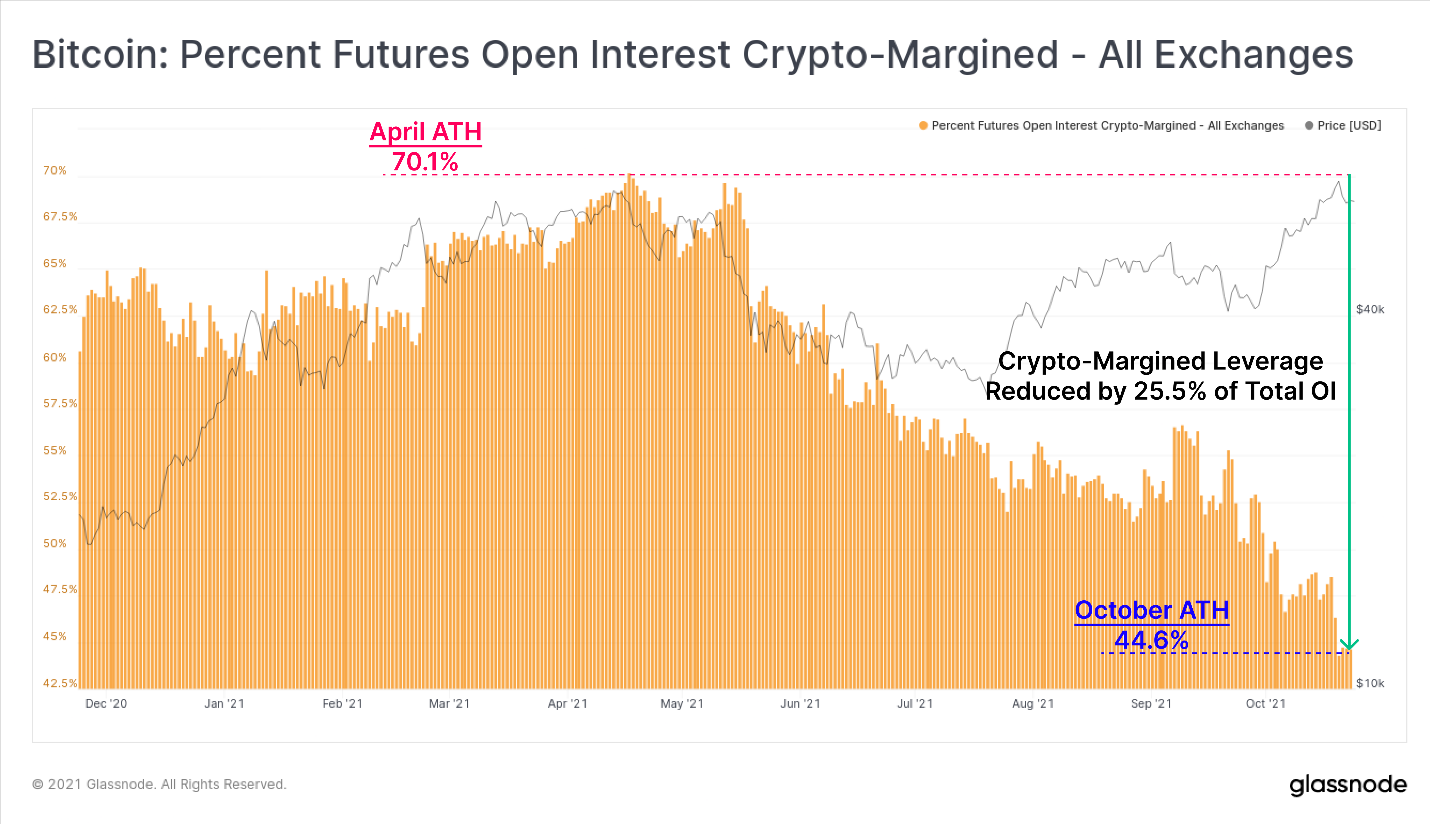

در این بخش درصد قراردادهای باز فیوچرز که وثیقه آنها کریپتو است نه استیبل کوین بررسی میکنیم. همانطور که میدانید در قراردادهای فیوچرز دو نوع وثیقه وجود دارد: استیبل کوین و دارایی کریپتویی. از آنجا که کریپتوها نوسان زیادی دارند، این نوع وثیقه ریسک زیادی دارد.

در نمودار میبینیم که درصد قراردادهای با وثیقه کریپتو در حال کاهش است و از 70.1% در آوریل به 44.6% رسیده است.

برعکس، قراردادهای با وثیقه استیبل کوین یا فیات در حال حاضر 55.4% است که در آوریل 29.9% بود.

در حال حاضر شرایط سالمتری از اهرمها را در کل بازار داریم که نوسان قیمت در وثیقهها در حال کاهش بوده که این به نفع پول فیات و کریپتوها است.

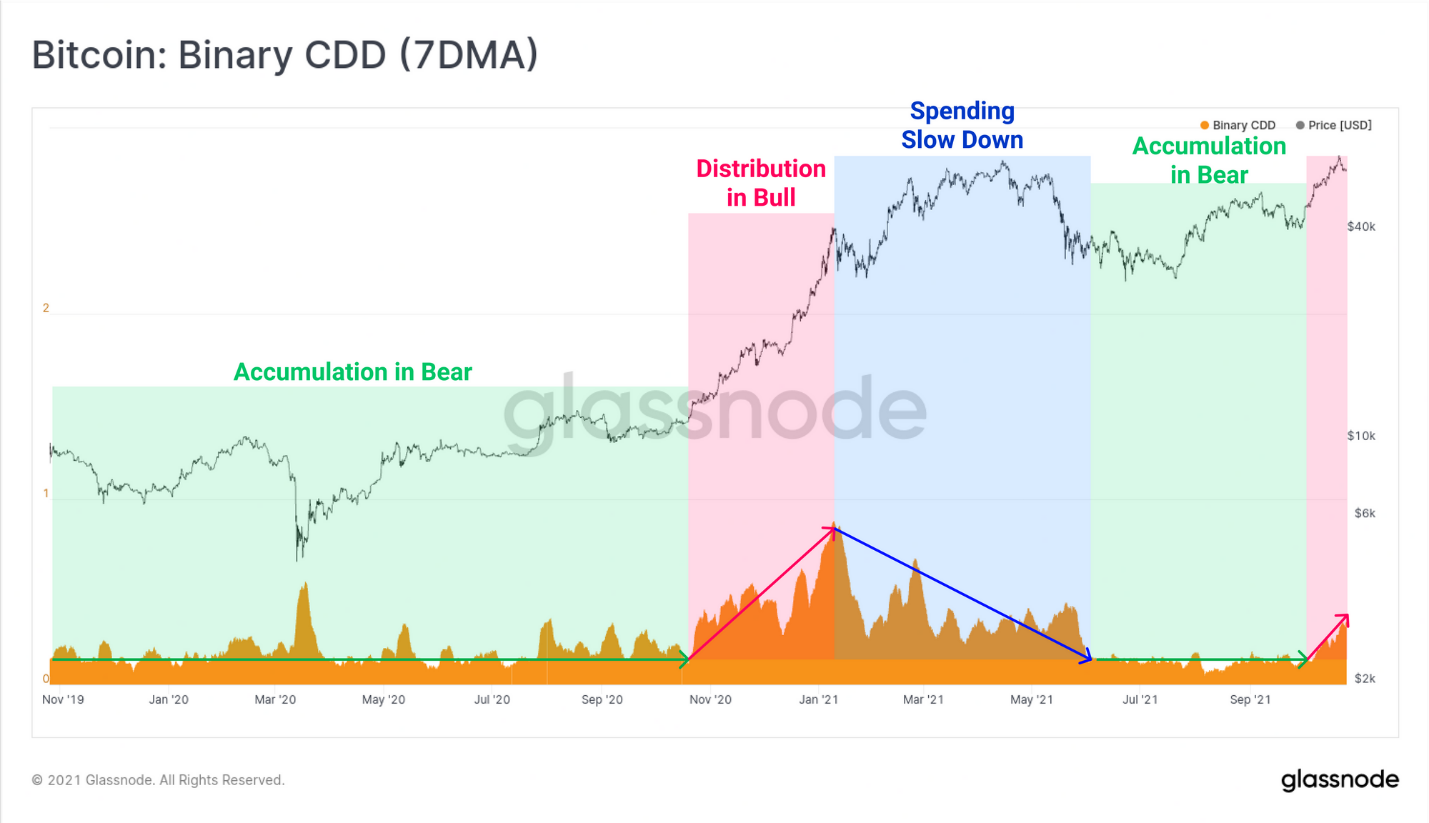

شاخص CDD دودویی

شاخص CDD برای هر تراکنش به صورت زیر محاسبه میشود:

تعداد کوینهای در یک تراکنش ضرب در تعداد روزهای آخرین جابجایی آن کوینها

با افزایش حجم در فضای تراکنشهای آنچین، میتوانیم شاخص طول عمر نابود شده را بررسی کنیم و به تحلیل دقیقتری برسیم. میانگین متحرک 7 روزه را برای این شاخص در نظر گرفتهایم؛ که برای شناسایی روند کوینهای قدیمی خرج شده بسیار سودمند هستند. تفسیر این شاخص به صورت زیر است:

• زمانی که این شاخص صعودی است، نشان میدهد که کوینهای قدیمی فروخته میشوند و به اصطلاح در بازار توزیع میشوند.

• زمانی که این شاخص نزولی باشد، هولدرها در حال انباشت و کاهش فروش کوینهای قدیمی هستند.

الگوی مشابهی را میتوان در شاخص طول عمر نابود شده دودویی مشاهده کرد که میانگین هفت روزه آن صعود داشته است. این رفتار مشابه چرخههای صعودی قبلی است که هولدرهای بلندمدت در نزدیکی سقف قیمتی شروع به توزیع کوینهای خود میکنند. این الگو را میتوان در چرخه صعودی اکتبر 2020 تا ژانویه 2021 و بازه قیمتی 10-42 هزار دلار دید.

هفته گذشته نشانههای اولیه از فروش کوینهای قدیمی توسط هولدرهای بلندمدت و باتجربه را بررسی کردیم.

رفتار فروش و سیو سود در زمان ثبت سقف قیمتی جدید طبیعی است. حال پس از گذشت یک هفته، میتوانیم این روند را به صورت دقیق بررسی کنیم.

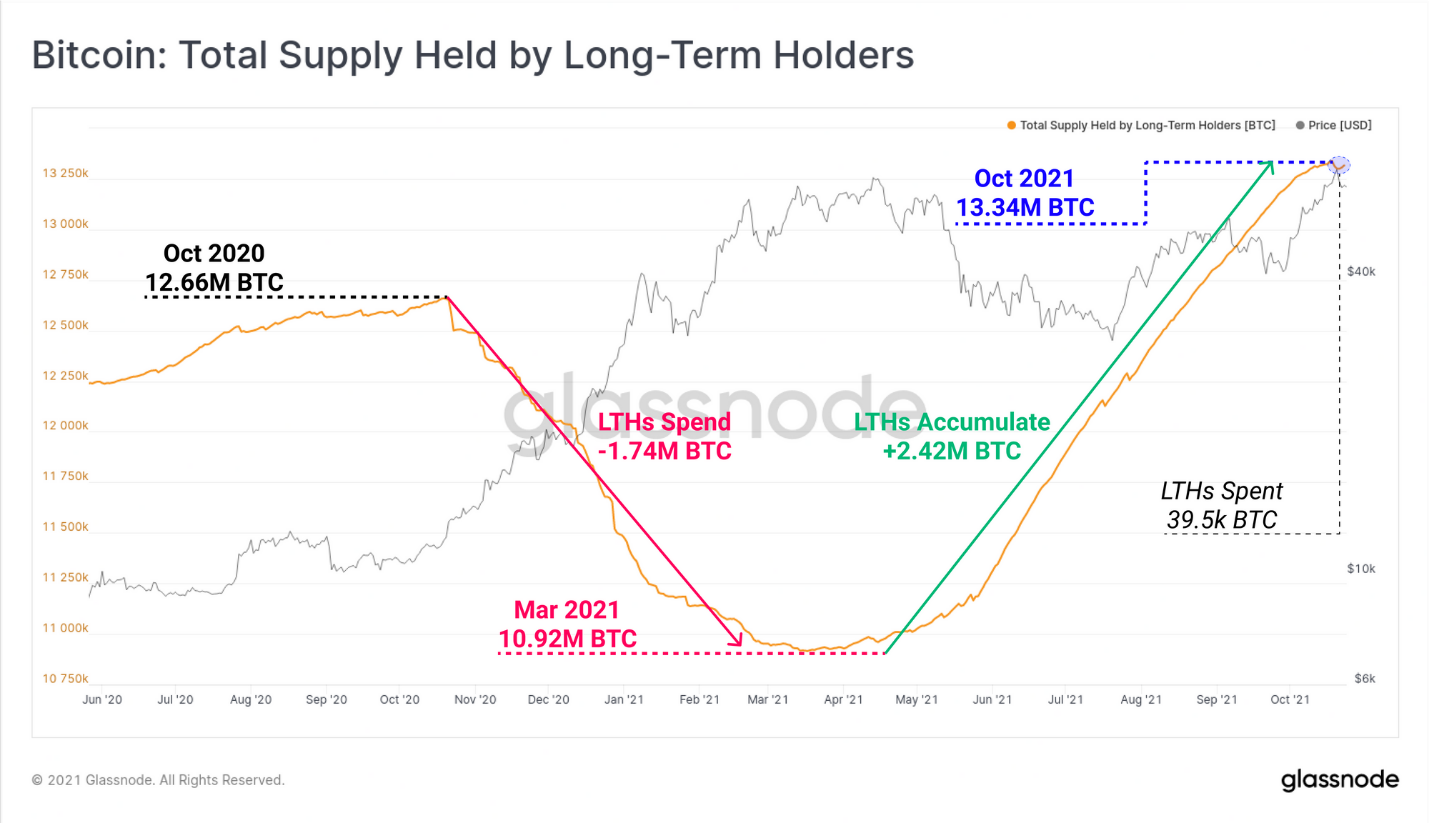

موجودی هولدرهای بلندمدت حدود 39.5 هزار بیتکوین طی دو هفته گذشته کاهش یافته است.

با توجه به نمودار میبینیم که از ماه مارس، هولدرها به میزان 2.42 میلیون بیتکوین به داراییهای خود افزودهاند.

موجودی فعلی هولدرهای بلندمدت، 680 هزار بیتکوین بیشتر از ماه اکتبر پارسال است و پس از فروش طی هفتههای گذشته، دوباره در حال افزایش است.

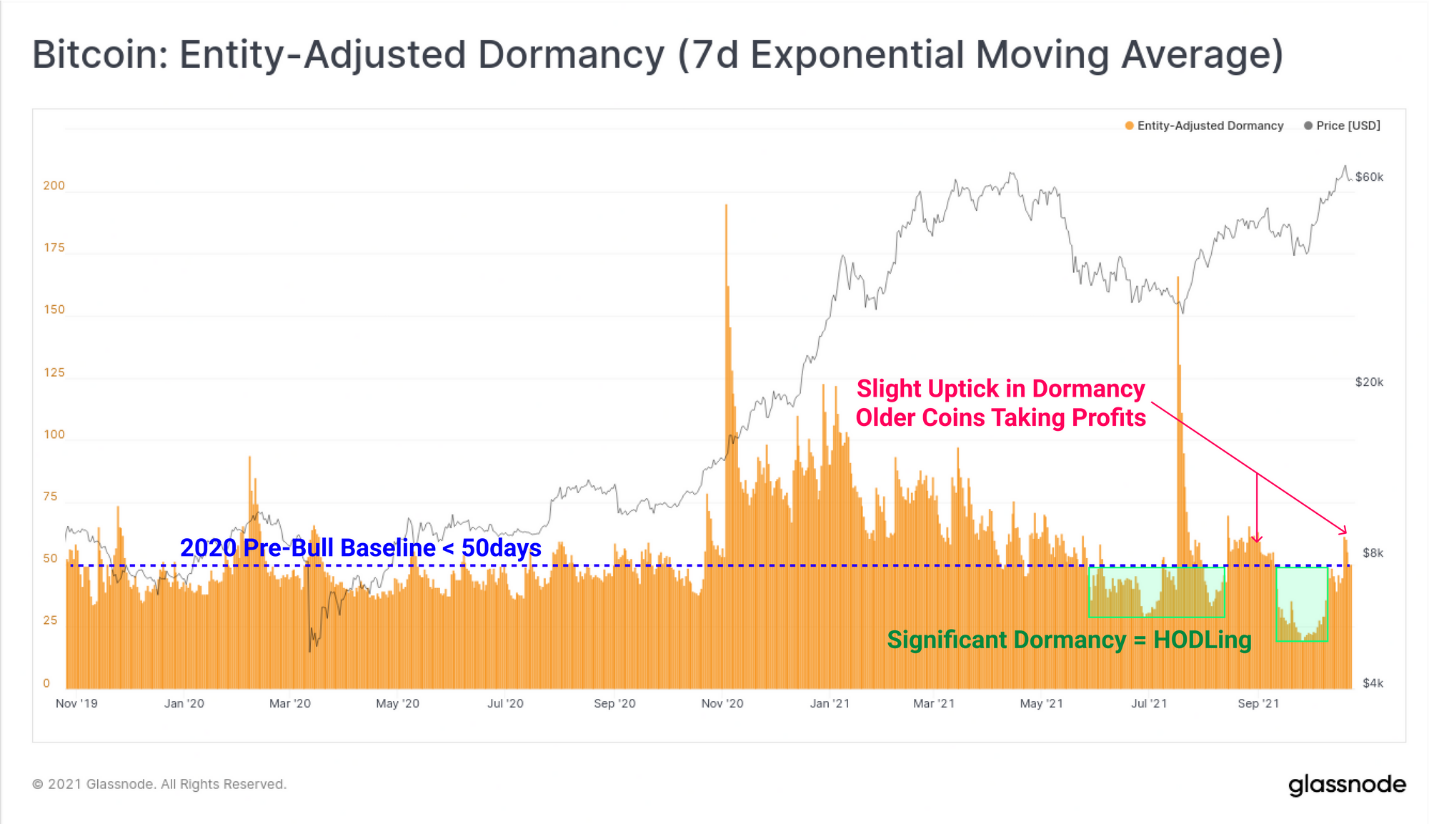

حال میخواهیم طول عمر کوینهای فروخته شده یعنی شاخص Dormancy بررسی کنیم. این شاخص حاصل تقسیم شاخص میانگین طول عمر کوینها (Coin Days Destroyed) بر حجم تراکنش (تعداد بیتکوین جابجا شده در روز) است. تفسیر کلی به صورت زیر است:

• مقادیر بالا نشان میدهد که کوینهای با طول عمر بالا فروخته میشود و این معمولا در بازارهای صعودی و دوره توزیع اتفاق میافتد.

• مقادیر پایین بیانگر فروش کوینهای با طول عمر پایین است که در بازارهای نزولی و در دوره انباشت اتفاق میافتد.

خط حمایتی که برای این شاخص در نظر میگیریم عدد 50 روز است؛ که در 20-2019 قبل از رالی صعودی در این ناحیه قرار داشت. این ناحیه حد فاصل ناحیه انباشت در مقابل توزیع است. یعنی پایینتر از این مقدار ناحیه انباشت و بالاتر از ان توزیع محسوب میشود. در حال حاضر این شاخص اندکی بالاتر از 50 قرار دارد.

در ماههای می تا سپتامبر که این شاخص زیر 25 بود، ناحیه انباشت را داشتیم. طی دو هفته گذشته اندکی صعود در این شاخص داشتهایم، با این حال در حوالی 50 روز قرار دارد که نشان میدهد هولدرهای بلندمدت نیز در حال سیو سود متعادل هستند.

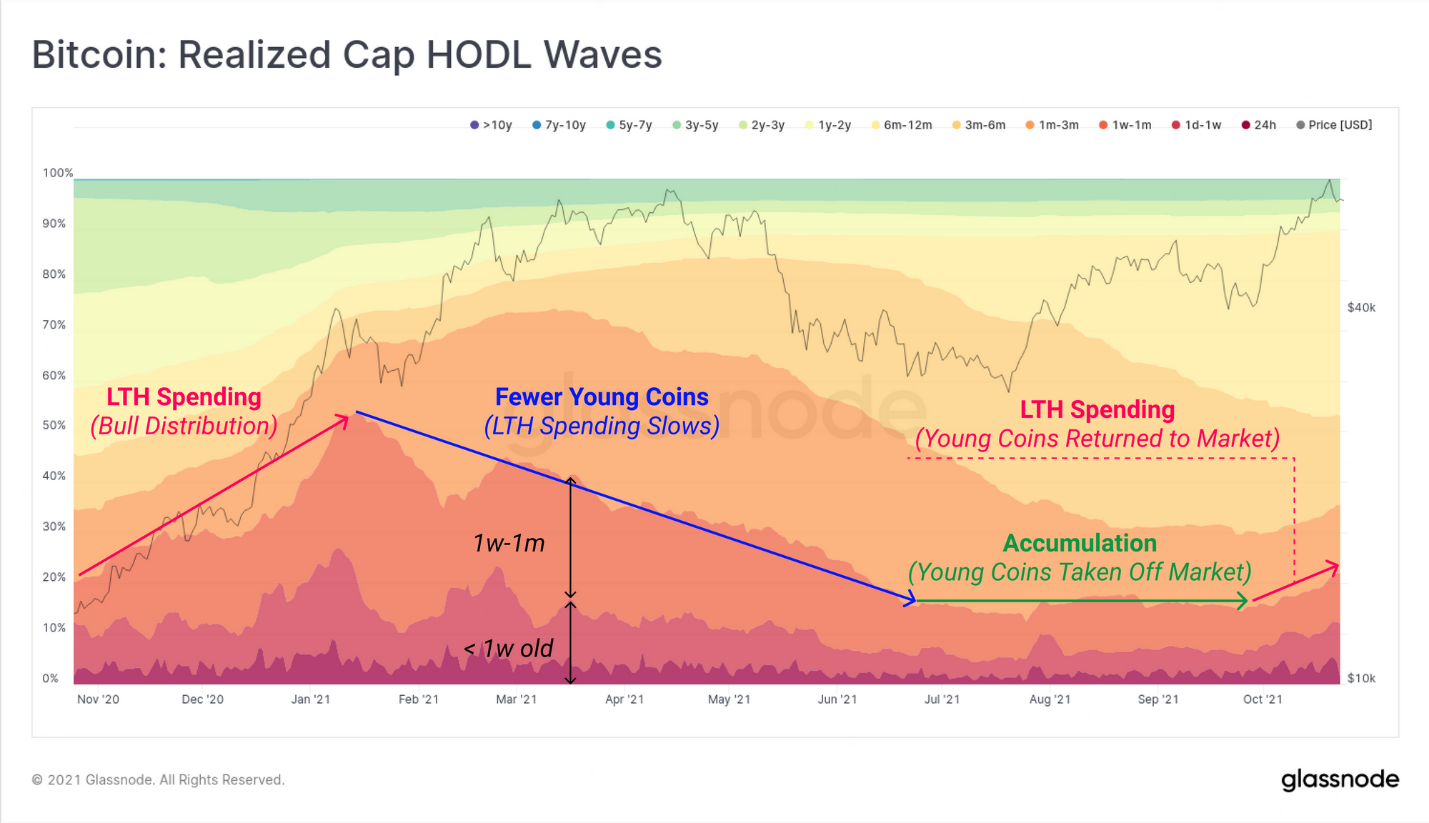

چرخههای هولد به عنوان نسبتی از ارزش تحقق یافته

این شاخص کوینها را بر اساس طول عمر دستهبندی کرده است و سهم هر گروه را از ارزش تحقق یافته (Realized Cap) به صورت درصد بیان میکند.

هنگامی که سهم کوینهای با طول عمر کم افزایش مییابد به این معنی است که کوینهای با طول عمر بالاتر در حال فروش و به اصطلاح توزیع هستند.

این شاخص نیز مشاهدات بالا را تایید میکند همانطور که سهم کوینهای با طول عمر کمتر افزایش اندکی داشته است. هنگامی که کوینهای قدیمی در حال خرج شدن باشند، سهم کوینهای جدید از ارزش تحقق یافته افزایش مییابد و سهم کوینهای قدیمی شروع به نزول میکند.

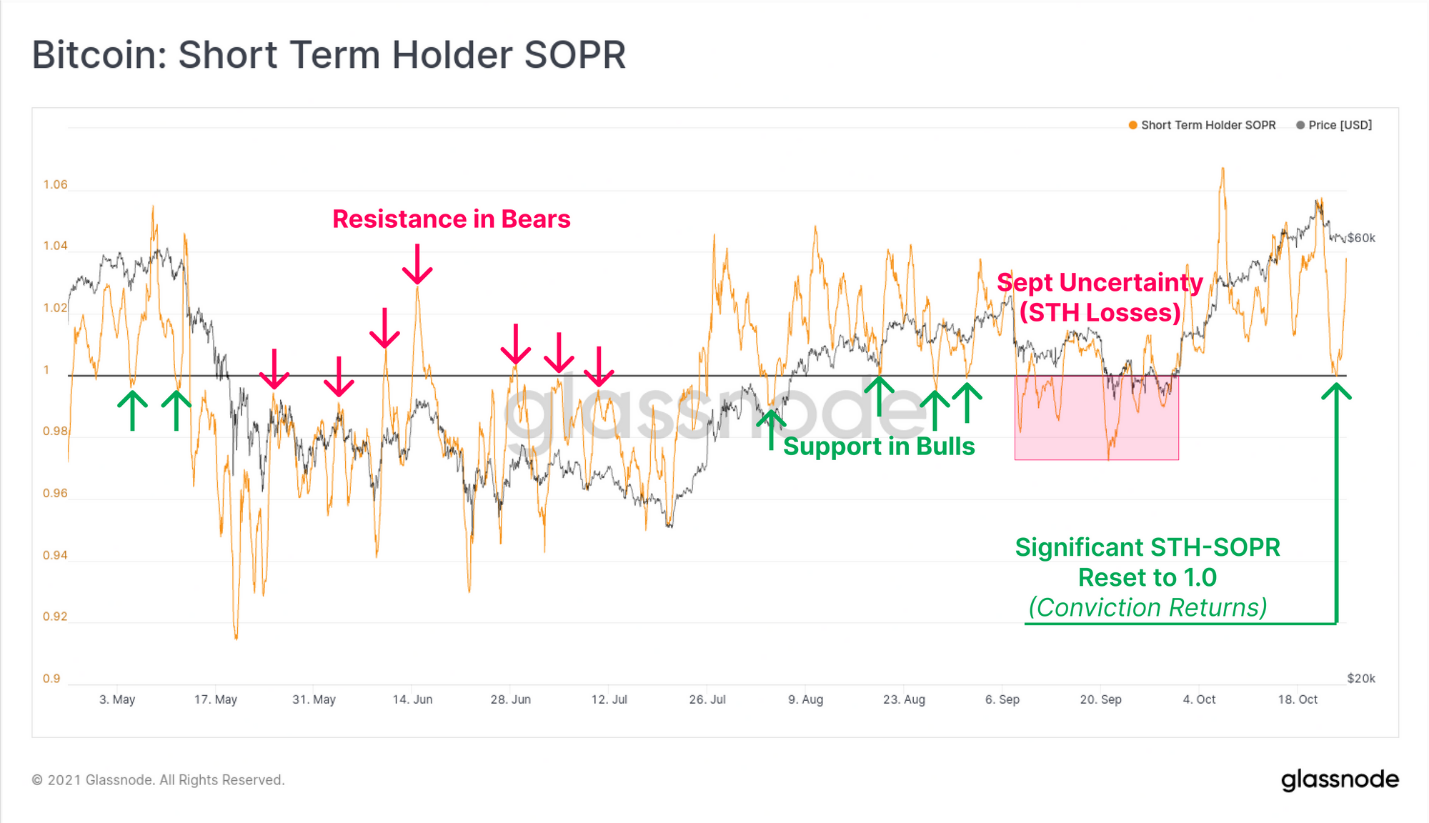

این شاخص سود تحقق یافته هولدرهای کوتاه مدت را نشان میدهد که با تقسیم قیمت فروش بر قیمت خرید به دست میاید.

در حال حاضر این شاخص به 1 بازگشته است. سود تحقق یافته (SOPR) بیانگر سود تجمعی کوینهای خرج شده در آن روز است؛ مقادیر بیشتر از 1 سیگنال سود خالص و کمتر از 1 ضرر خالص را نشان میدهند.

مقدار 1 برای این شاخص در بازار صعودی حمایت و در بازار نزولی مقاومت محسوب میشود. این نشان میدهد که چه هولدرهای در سود و چه هولدرهای ضرر، کوینهای خود را نمیفروشند و این باور به هولد را نشان میدهد.

در ساختار بازار صعودی، بازگشت این شاخص به مقدار 1 بیانگر موارد زیر است:

• هولدرهای کوتاه مدت در سود کوینهای خود را نمیفروشند، زیرا در صورت فروش این شاخص بالاتر میرفت (در اکتبر نزولی بوده است). این باور به هولد را نشان میدهد.

• برخی هولدرهای کوتاه مدت نیز بر اثر ترس کوینهای در ضرر خود را میفروشند؛ که در پولبکها منجر به نزول این شاخص به زیر 1 میشود.

نتیجه میگیریم که مقدار 1 در این شاخص به عنوان حمایت عمل میکند؛ که این بار نیز پس از برخورد به 1 واکنش مثبت نشان داده و صعودی شده است. بازگشت به سود همراه با صعود قیمت مستمر، بیانگر وجود تقاضای کافی برای جذب کوینهای فروخته شده است.

روی هم رفته و با توجه به شاخصهای تحلیل شده، هولدرهای بلندمدت در حال فروش و توزیع کوینها هستند که این منجر به افزایش سهم هولدرهای کوتاه مدت و صعود در شاخص Binary CDD شده است.

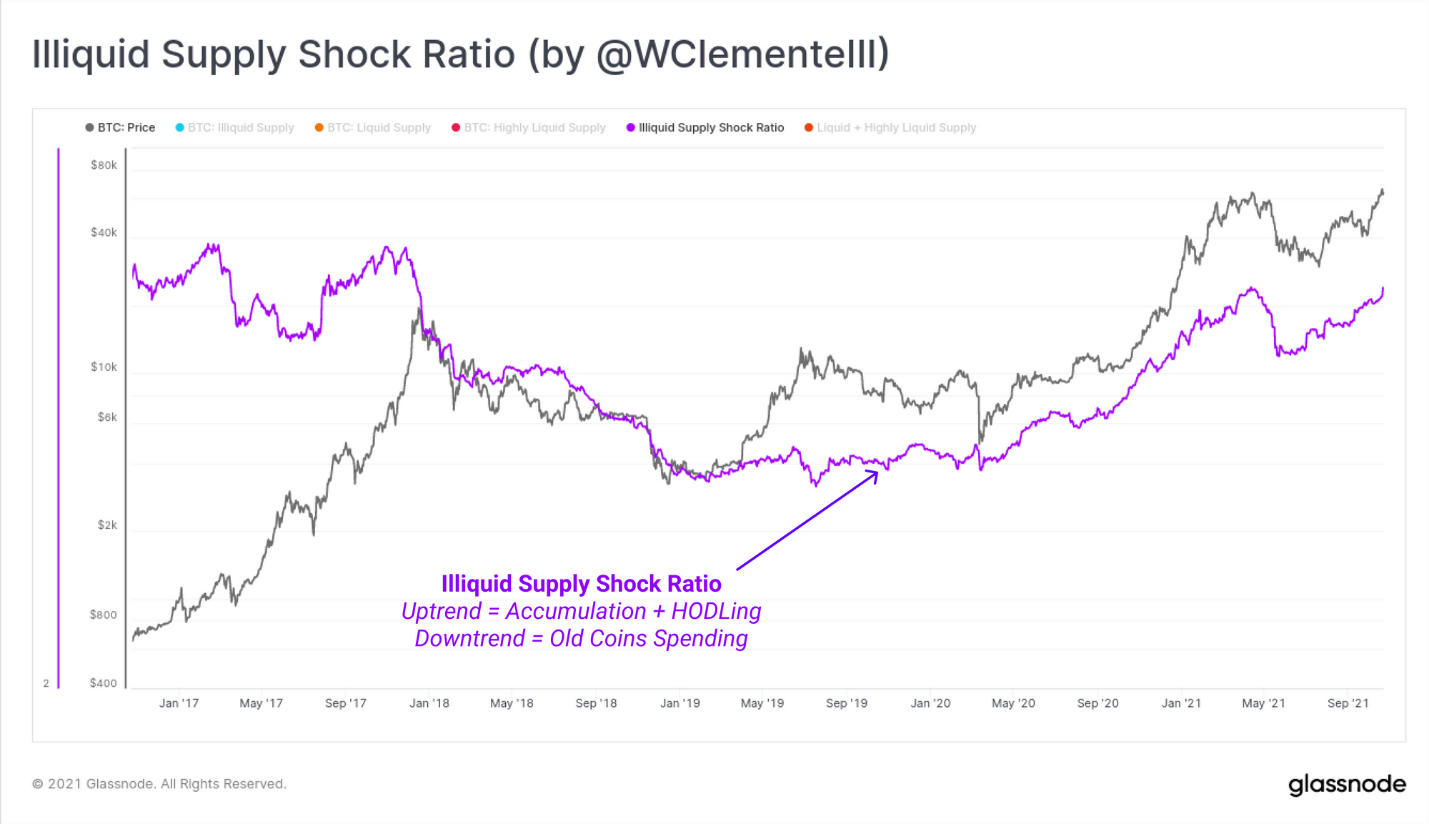

شاخص بحران موجودی غیرنقد، نسبت بین موجودی غیر نقد و مجموع موجودی نقدشونده و خیلی نقد شونده است. هنگامی که کوینها از چرخه نقد شوندگی خارج میشوند، مثلا از صرافیها به کیف پولها منتقل میشوند، شاخص ISS صعودی خواهد بود که احتمال بحران عرضه (کاهش عرضه) را افزایش میدهد؛ که این در فاز انباشت اتفاق میافتد. برعکس، روند نزولی در این شاخص هنگامی اتفاق میافتد که کوینهای غیرنقد شونده وارد چرخه نقدشونده شده و خرج میشوند که احتمال بحران موجودی را کاهش میدهد.

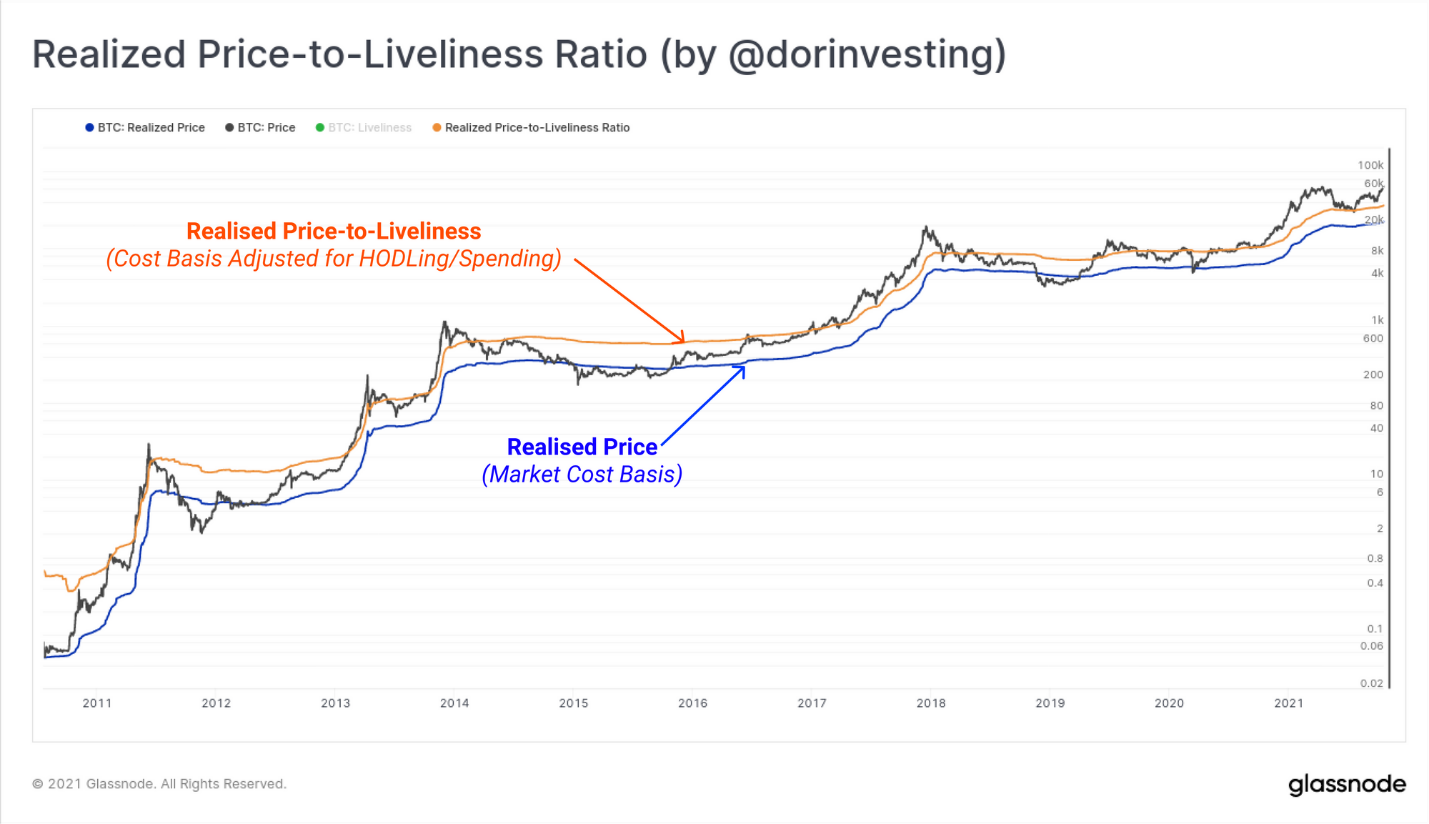

شاخص Realized Price-to-Liveliness (نارنجی) نسبت قیمت تحقق یافته (خرید، آبی) بیتکوین به رفتار فروش / هولد سرمایهگذاران بلندمدت (Liveliness) است.

شاخص Liveliness عددی بین 0 و 1 است و میزان فروش را نشان میدهد. مثلا اگر هیچ فروشی نباشد، این شاخص صفر و با افزایش فروش به یک نزدیک میشود.

- با افزایش هولد کردن عرضه کاهش مییابد، طول عمر کوینها افزایش یافته و Liveliness نزدیک به صفر میشود و RPLR افزایش مییابد.

- با کاهش هولد کردن، کوینهای زیادی فروخته میشود و طول عمر کوینها نابود میشود؛ در نتیجه Liveliness به یک نزدیک شده و RPLR کاهش مییابد.