خریداران بیتکوین این هفته سود متوسطی کسب کردند، کاهش موجودی صرافیها ادامه داشته و هش ریت ماینرها در حال بازیابی است. بازار بیتکوین طی هفته گذشته (20-13 سپتامبر) در بازه قیمتی 48-43 هزار دلار در نوسان بوده و پس از فشار فروش ایجاد شده توسط قانونگذاری چین و از بین رفتن (لیکوئید شدن) 4 میلیارد دلار سرمایه در بازارهای اهرمدار، حالا قیمت به ثبات نسبی رسیده است.

با افزایش عدم قطعیت در بازارهای اعتباری چین و نزول قیمت در بازارهای سهام طی هفته گذشته، بازار بیتکوین تحت تاثیر چشمانداز اقتصاد کلان قرار گرفته است. برخلاف شرایط به وجود آمده، روند قیمت بیتکوین و واکنش سرمایهگذاران طبق دادههای درون شبکه نسبتا قوی بوده است. در این گزارش، به روند مستمر خروج کوین از صرافیها، بازیابی هش ریت ماینرها، تحقق سود و جذب فشار فروش توسط بازار میپردازیم.

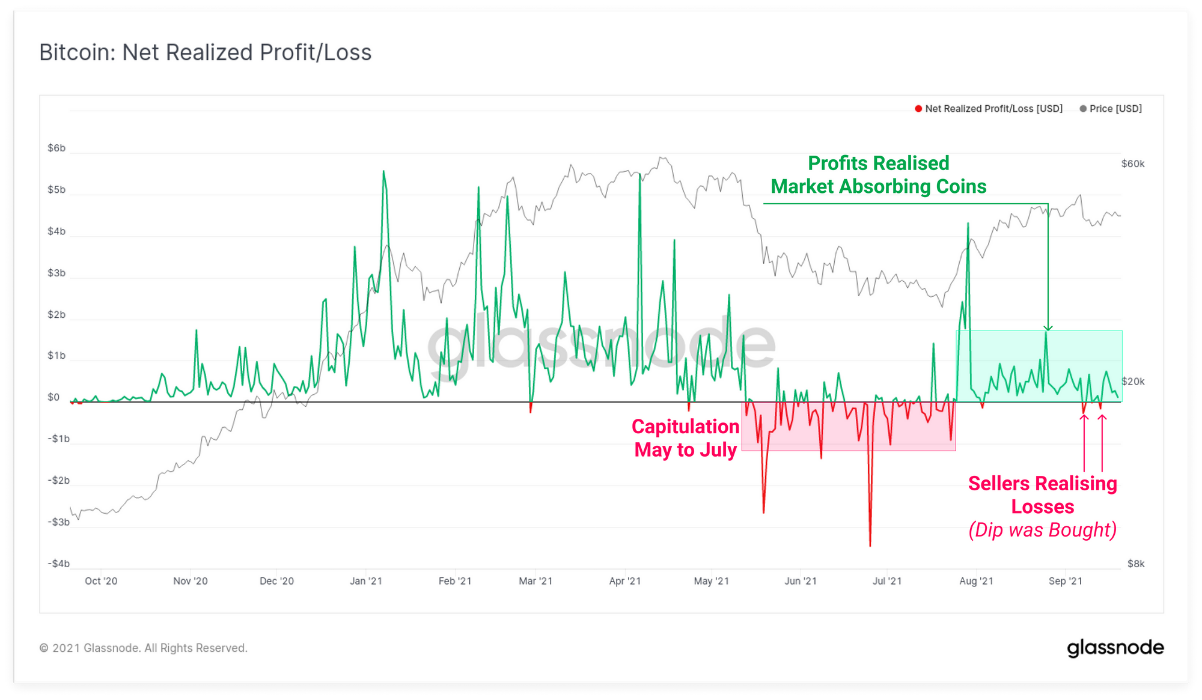

سود تحقق یافته

در تحلیل آنچین، مدلها را بر اساس مفهوم قیمت واقعی یک کوین تعریف میکنیم؛ قیمتی که یک UTXO، شامل مقداری بیتکوین(غیر صفر)، تشکیل شده است.

مفهوم UTXO

اگر قیمت یک کوین را در آخرین جابهجایی در نظر بگیریم، در واقع قیمت تمام شده یا تحقق یافته آن کوین را به دست آوردهایم. هنگامی که یک کوین پس از آخرین جابجایی فروخته میشود، میتوانیم اختلاف قیمت در آخرین جابهجایی و قیمت فعلی (فروش) را محاسبه کنیم؛ که این نشان میدهد که آیا دارنده آن کوین در سود است یا ضرر.

حال اگر این روند را برای تمام کوینهای فروخته شده در یک روز تکرار کنیم و قیمت آنها را با هم جمع کنیم، تقریبی از حجم سرمایه جاری در بازار به دست میآوریم و متوجه جریان سود/ضرر کوینهای فروخته شده میشویم.

از اواخر ماه جولای و صعود قیمت از 31 تا 52 هزار دلار، روزانه شاهد سود خالص تحقق یافته 1 میلیارد دلار بودهایم. این نشان میدهد که تقاضای چشمگیر، از روند بازار صعودی حمایت کرده است.

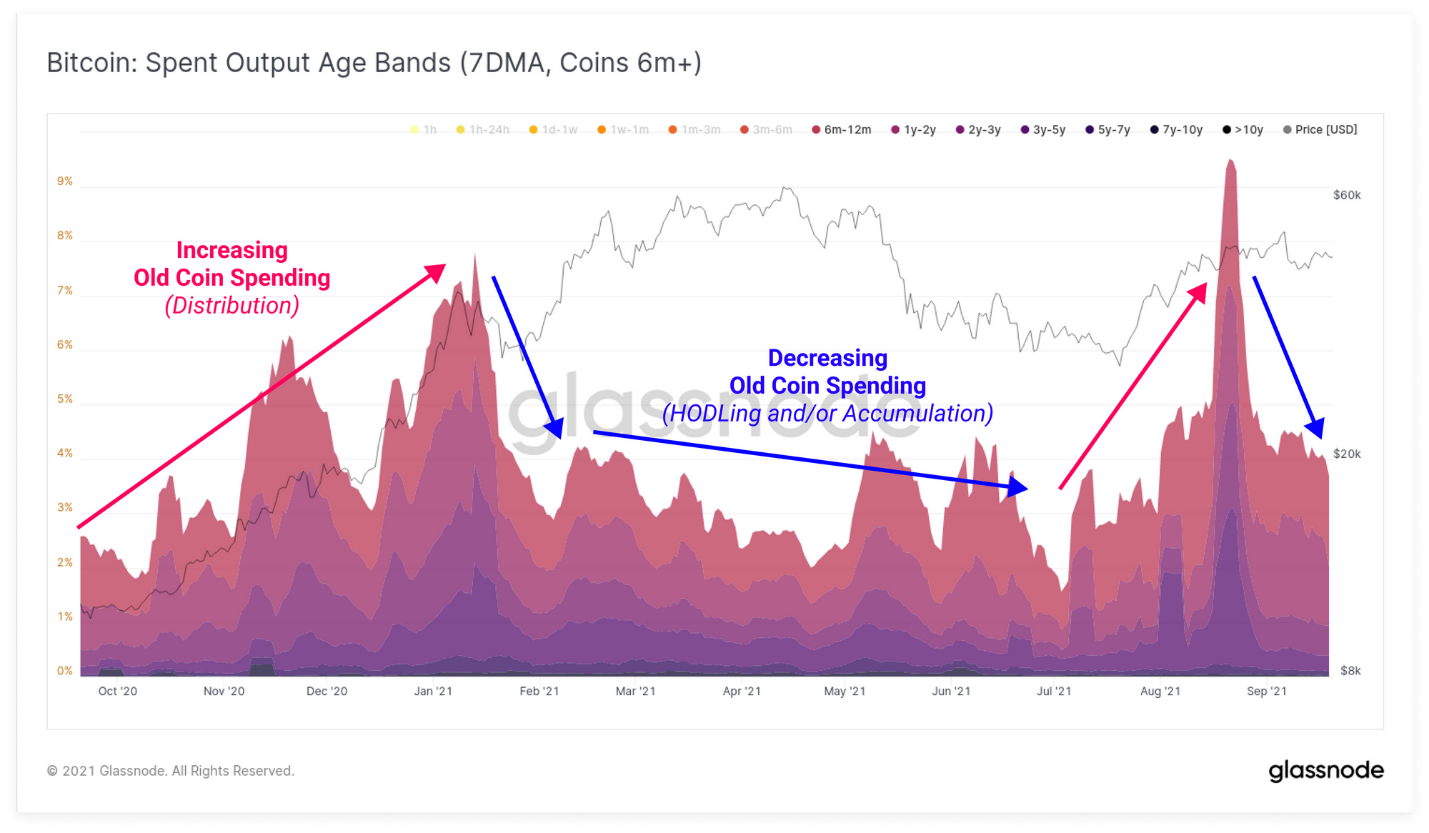

طول عمر کوینهای خرج شده

با تحلیل شاخص طول عمر کوینهای خرج شده(فروخته شده)، درمییابیم که کدام سرمایه گذاران (بلندمدت یا کوتاه مدت) در حال فروش کوینهای خود هستند.

در ماه آگوست کوینهای با طول عمر بیشتر از 6 ماه، فروش قابل توجهی داشتهاند؛ گرچه در ماه سپتامبر این روند کاهشی بوده است. در حال حاضر نسبت کوینهای خرج شده با طول عمر بیشتر از 6 ماه، نسبت به کل کوینهای فروخته شده 4 درصد است؛ یعنی بیشترین میزان فروش از جانب معاملهگران کوتاه مدت صورت گرفته است.

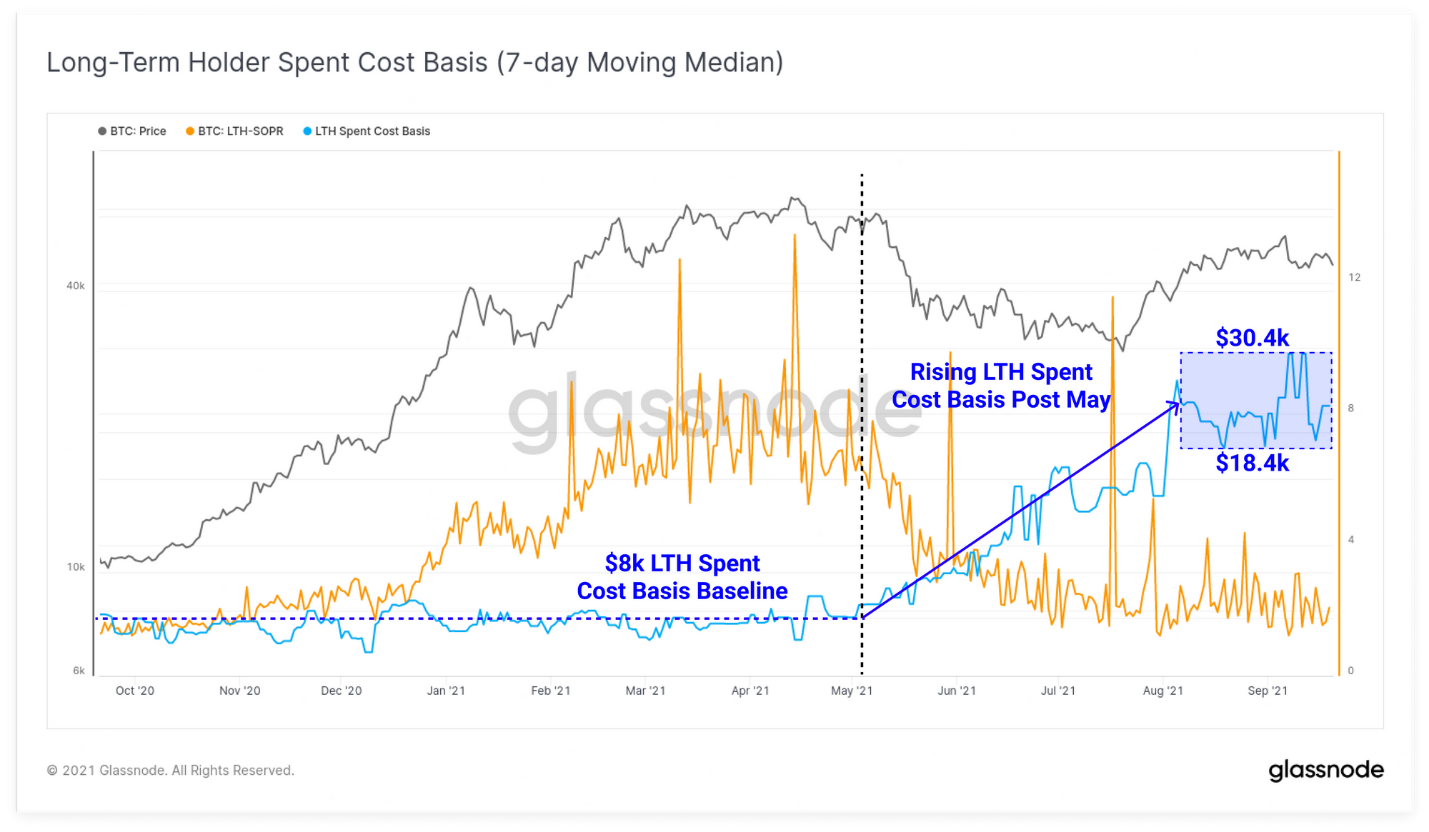

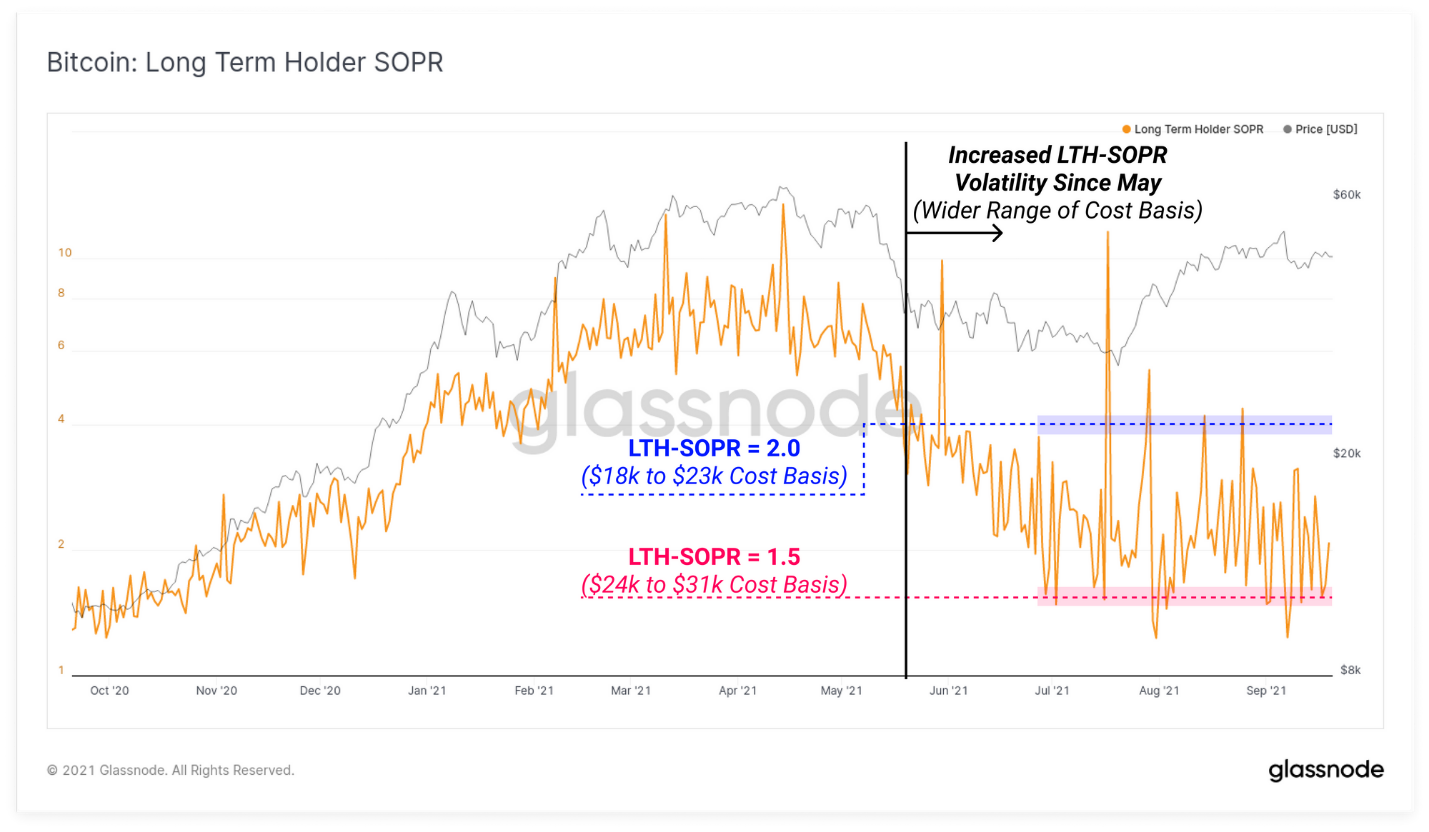

سود/زیان محقق شده کوینهای خرج شده (SOPR) توسط هولدرهای بلندمدت

شاخص SOPR برای هولدرهای بلندمدت (LTH)، دید بیشتری نسبت به رفتار فروش سرمایهگذاران میدهد؛ که از اوایل ماه جولای نوسان بالایی داشته است. این شاخص سود تجمعی تحقق یافته از فروش کوینهای فروخته شده با طول عمر بیشتر از 155 روز (5 ماه) را نشان میدهد.

مقدار 2 برای شاخص LTH-SOPR بیان میکند که هولدرهای بلندمدت، با فروش کوینهای خود 200 درصد سود در روز فروش کسب کردهاند.

با تقسیم قیمت فعلی بیتکوین بر مقدار LTH-SOPR ، میتوان هزینه تمام شده تجمعی را برای این هولدرها در زمان فروش کوینها تخمین زد.

مثلا اگر مقدار 2 برای LTH-SOPR و قیمت 36 هزار دلار بیتکوین را در نظر بگیریم، قیمت تمام شده تجمعی 18 هزار (2/36)خواهد بود.

افزایش نوسان در شاخص SOPR نشان میدهد که هولدرهای بلندمدت کوینهایی را میفروشند که با قیمتهای متنوعی خریداری شدهاند:

- حد پایین شاخص LTH-SOPR =1.5: بیان میکند که قیمت تمام شده برای کوینهای خرج شده بین 31-24 هزار دلار بوده است.

- حد بالای شاخص LTH-SOPR =2: بیان میکند که قیمت تمام شده برای کوینهای خرج شده بین 23-18 هزار دلار بوده است.

به طور کلی هزینه تمام شده تجمعی برای کوینهای فروخته شده توسط هولدرهای بلندمدت، از ماه می در محدوده 31-18 هزار دلار بوده است. توجه کنید که این قیمتها برای بازار صعودی 2021-2020 است و نشان میدهد که احتمالا فعالیت سرمایهگذاران بلندمدت افزایش یافته و در حال تحقق سود خود، یا استفاده از معاملات اهرمدار برای پوشش ریسک یا سفتهبازی هستند. همچنین عدم قطعیت در ساختار بازار فعلی را مشاهده میکنیم زیرا کوینهای با هزینه تمام شده بالاتر، نزدیک به قیمتهای فعلی، در حال خرج شدن هستند.

هزینه تمام شده برای کوینهای خرج شده توسط LTH

برای اثبات موارد بالا می توان از نمودار هزینه تمام شده (منحنی آبی) برای کوینهای خرج شده توسط LTH استفاده کرد که با تقسیم قیمت بر LTH-SOPR محاسبه میشود. به دنبال فشار فروش در ماه می 2021، هزینه تمام شده تجمعی برای کوینهای خرج شده توسط LTH از 8 هزار دلار تا محدوده 31-18 هزار دلار افزایش یافت. این دادهها نشان میدهد که آستانه LTH (155 روز) شامل کوینهایی است که در چرخه صعودی قبلی در قیمت 20 هزار دلار خریداری شدهاند و همچنین پس از نوسان ماه می 2021 LTH بیشتری در حال فروش بیتکوینهای خود هستند.

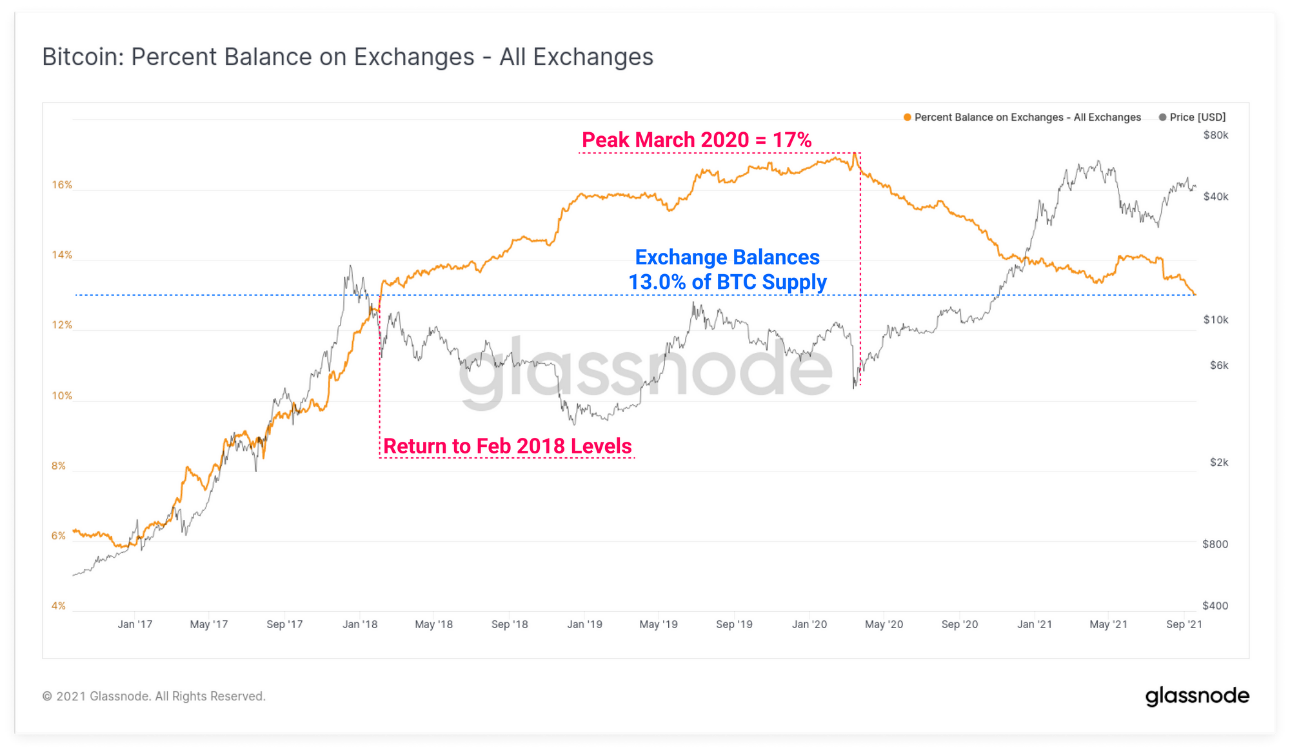

ادامه خروج کوین از صرافیها

درصد موجودی در کل صرافیها

با وجود اینکه رفتار فروش چشمگیری در هولدرهای بلندمدت بیتکوین مشاهده میشود، تقاضای بیشتری نیز برای کوینهای موجود در صرافیها وجود دارد.

کاهش موجودی صرافیها این هفته نیز ادامهدار بوده و به کف چند ساله جدیدی رسیده که 13 درصد موجودی کل در گردش است. این میزان موجودی پایین در صرافیها آخرین بار در فوریه 2018 مشاهده شده که قیمت در آن زمان در محدوده 10-6 هزار دلار بوده است. انباشت کوینها پس از ریزش مارس 2020، با صعود قیمت از 3.8 هزار تا 64 هزار دلار، نشاندهنده رشد چشمگیر سرمایه ورودی است که برداشت این حجم از کوین برای این انباشت و رالی صعودی پس از آن لازم بوده است.

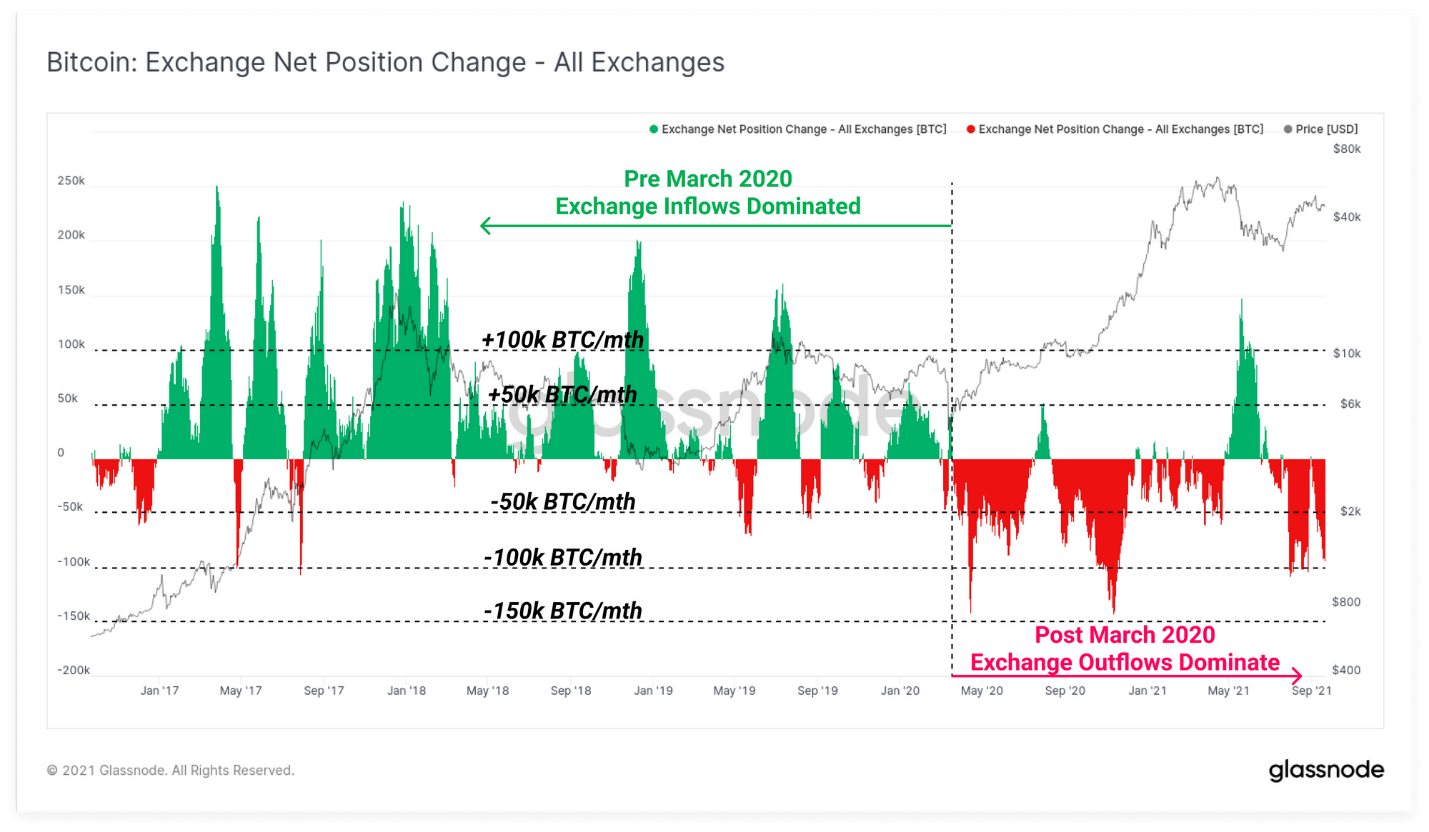

تغییر موجودی خالص صرافیها

در ادامه مشاهدات بالا میتوان به جریان منفی خالص صرافی (خروج) طی هفته گذشته، با نرخ خروج 92 هزار بیتکوین/ماهانه اشاره کرد. مشابه نمودار موجودی صرافیها، پس از مارس 2020 بازار تغییر جهت در جریان نقدینگی داده و خروجی بیشتر از ورودی بوده است.

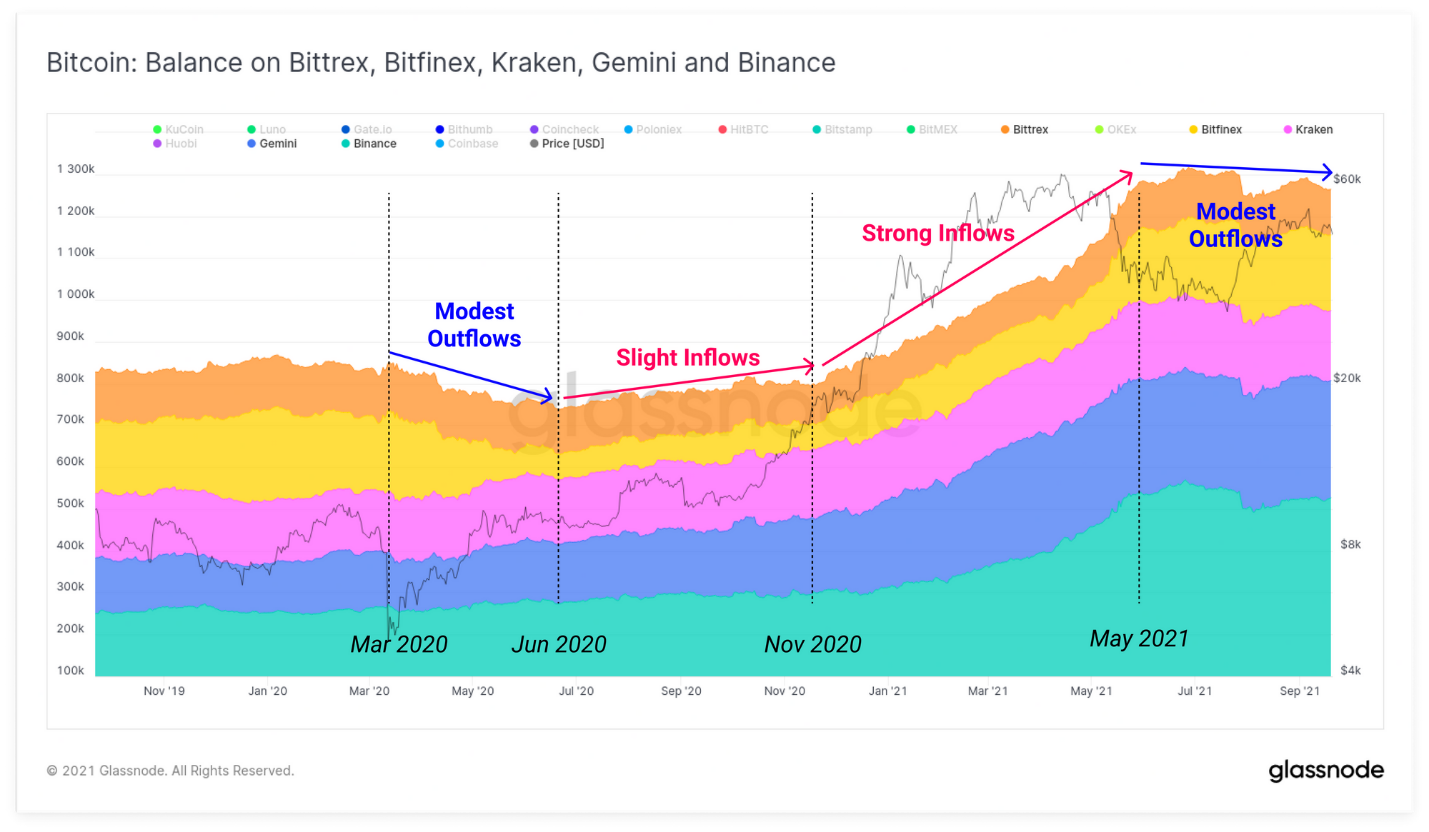

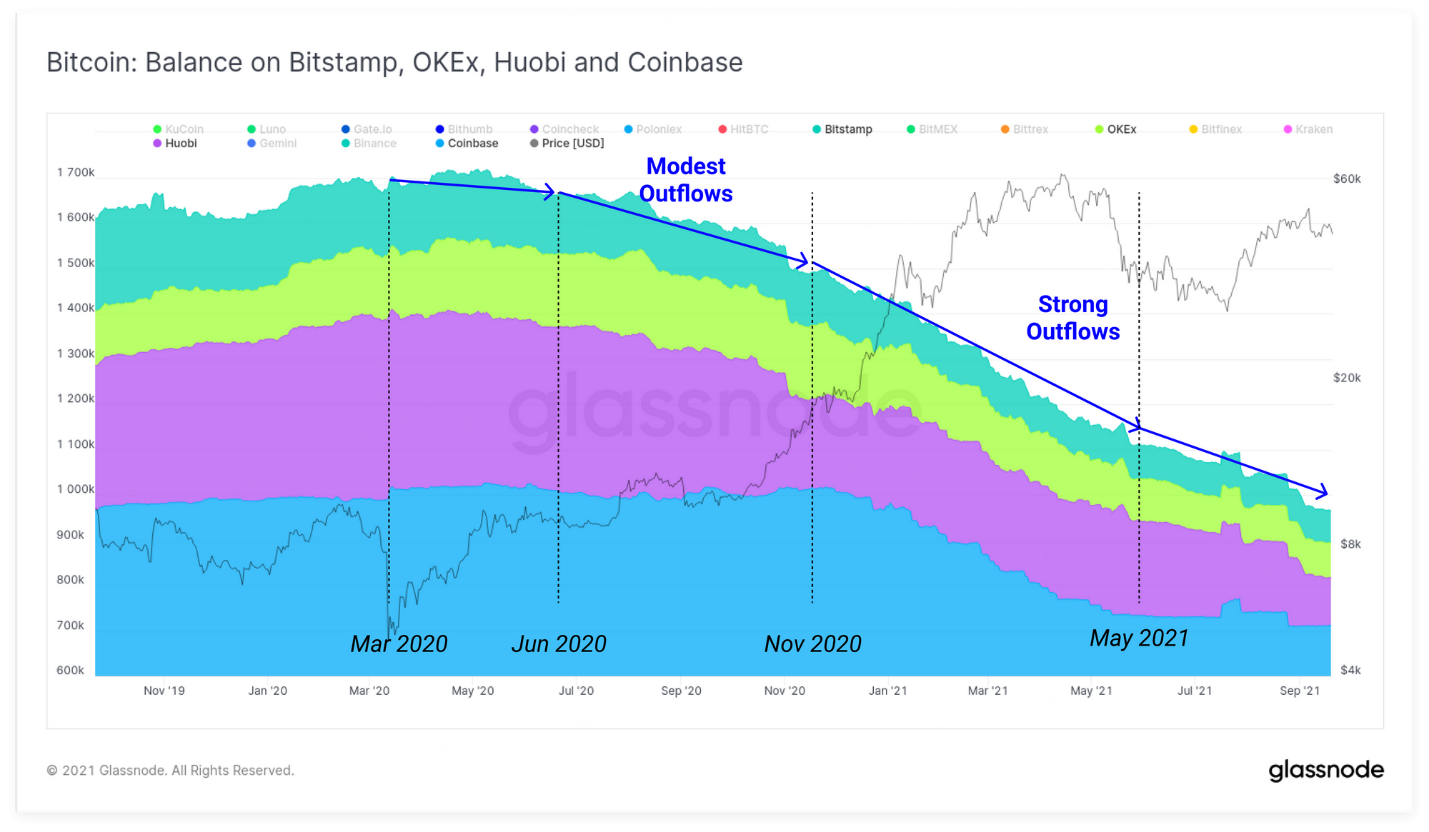

موجودی در صرافیهای بیترکس، بیتفینکس، کراکن، جمینی و بایننس

در این بخش عملکرد چندین صرافی با جریان موجودی مشابه را مقایسه خواهیم کرد. در بخش اول صرافیهای بیترکس، بیتفینکس، کراکن، جمینی و بایننس را بررسی میکنیم.

این صرافیها در سال 2020 و 2021 شاهد جریان ورودی و افزایش موجودی بودهاند که بیانگر افزایش سلطه در نگهداری کوینها است. بایننس و جمینی بیشترین سهم ورودی را داشتهاند. پس از فشار فروش ماه می، موجودی این صرافیها تقریبا ثابت بوده و خروجی متوسطی داشته است.

دسته دوم صرافیها شامل کوین بیس، اوکی ایکس، هوبی و بیت استمپ است. برای این گروه خروجی از مارس 2020 جریان داشته و در هفتههای اخیر شدید بوده است.

به طور کلی موجودی خالص صرافیها کاهشی بوده زیرا ورودیهای ماه می توسط بازار جذب شده و به کیف پول سرمایهگذاران منتقل شده است.

موجودی در صرافیهای کوین بیس، اوکی ایکس، هوبی و بیت استمپ

بازیابی هش ریت ماینرها و مدل ThermoCap

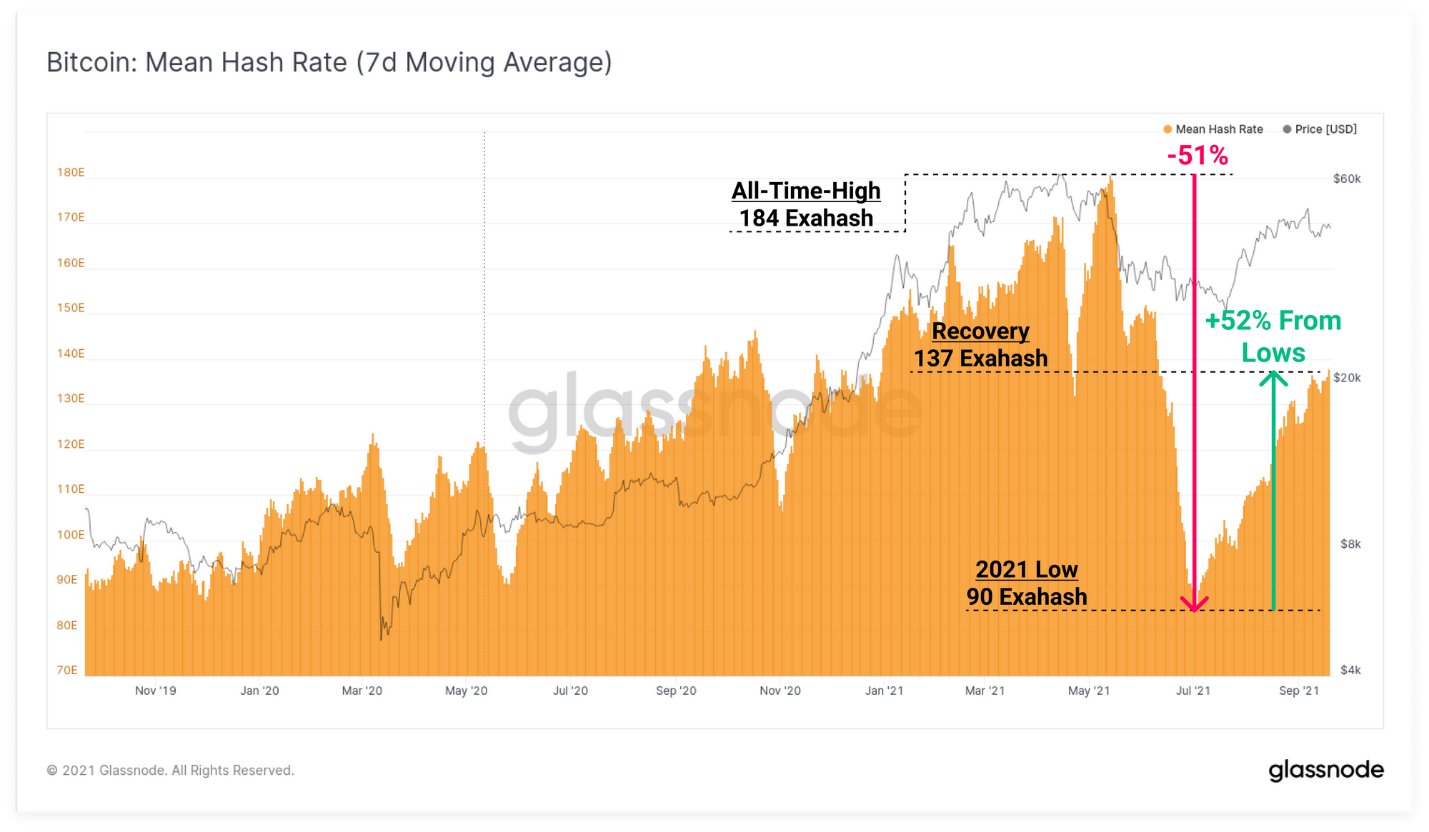

میانگین هش ریت بیتکوین

در ادامه تابآوری شبکه بیتکوین، هش ریت صعود مطلوبی طی هفته گذشته داشته و به محدوده 137 اگزاهش رسیده است. با توجه به نزول 51 درصدی هش ریت پس از ماه می، شاهد افزایش 52 درصدی در این شاخص بودهایم که این بازیابی بیانگر این است که حدود یک چهارم هش ریت همچنان آفلاین هستند.

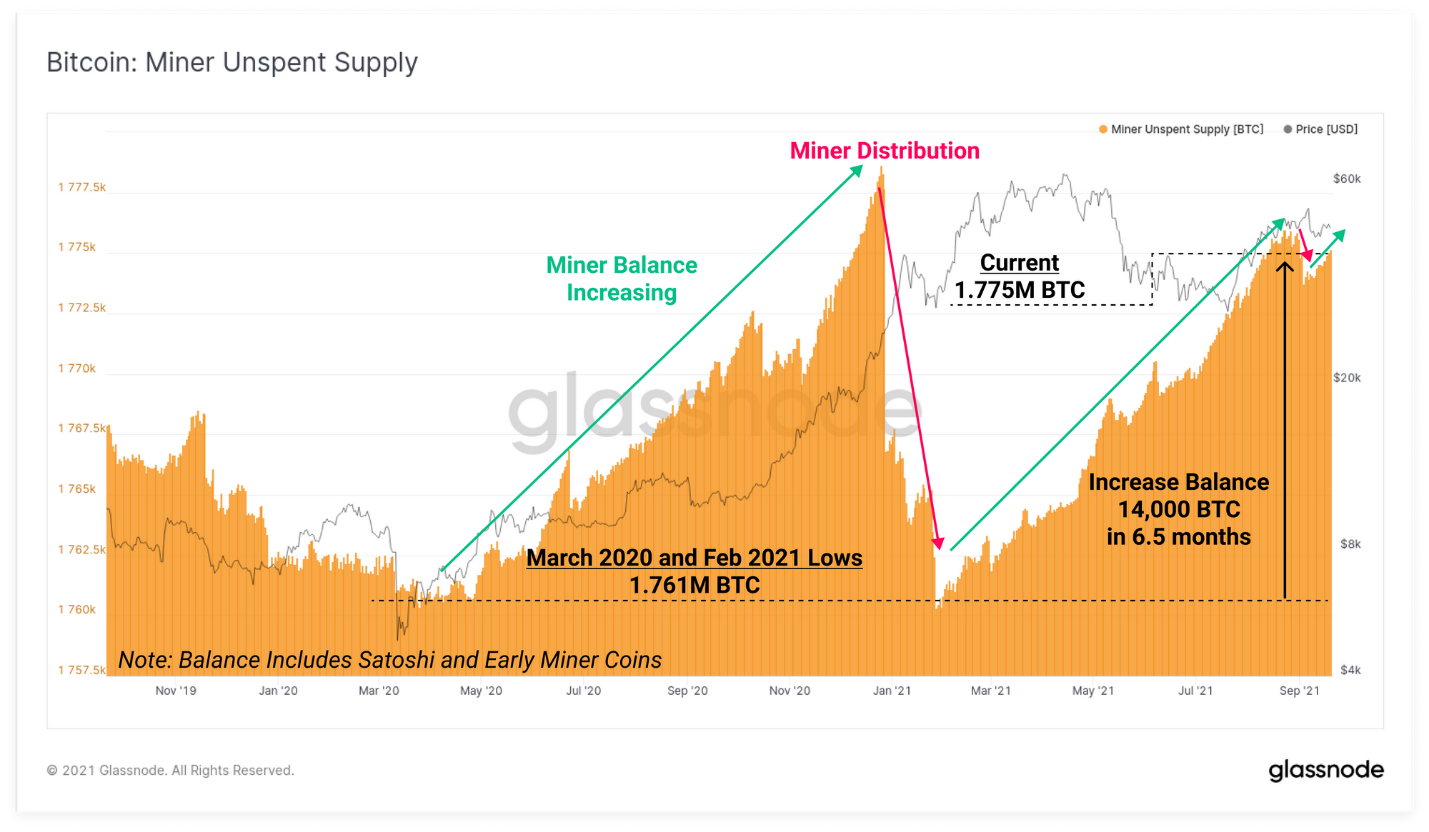

موجودی خرج نشده ماینرها

در سالهای 2020 و 2021 ماینرها یک روند صعودی از هولد کردن کوینهای ماین شده، نسبت به چرخههای قبلی بازار نشان دادهاند.

پس از فروش چشمگیر ماینرها در ژانویه تا فوریه، شاهد انباشت 14000 بیتکوین در پاداشهای فروخته نشده حاصل از ماین کردن بودهایم. در اواخر ماه آگوست، حدود 1360 بیتکوین فروخته شد، با این وجود شاهد روند رو به رشد در موجودی فروخته نشده ماینرها هستیم.

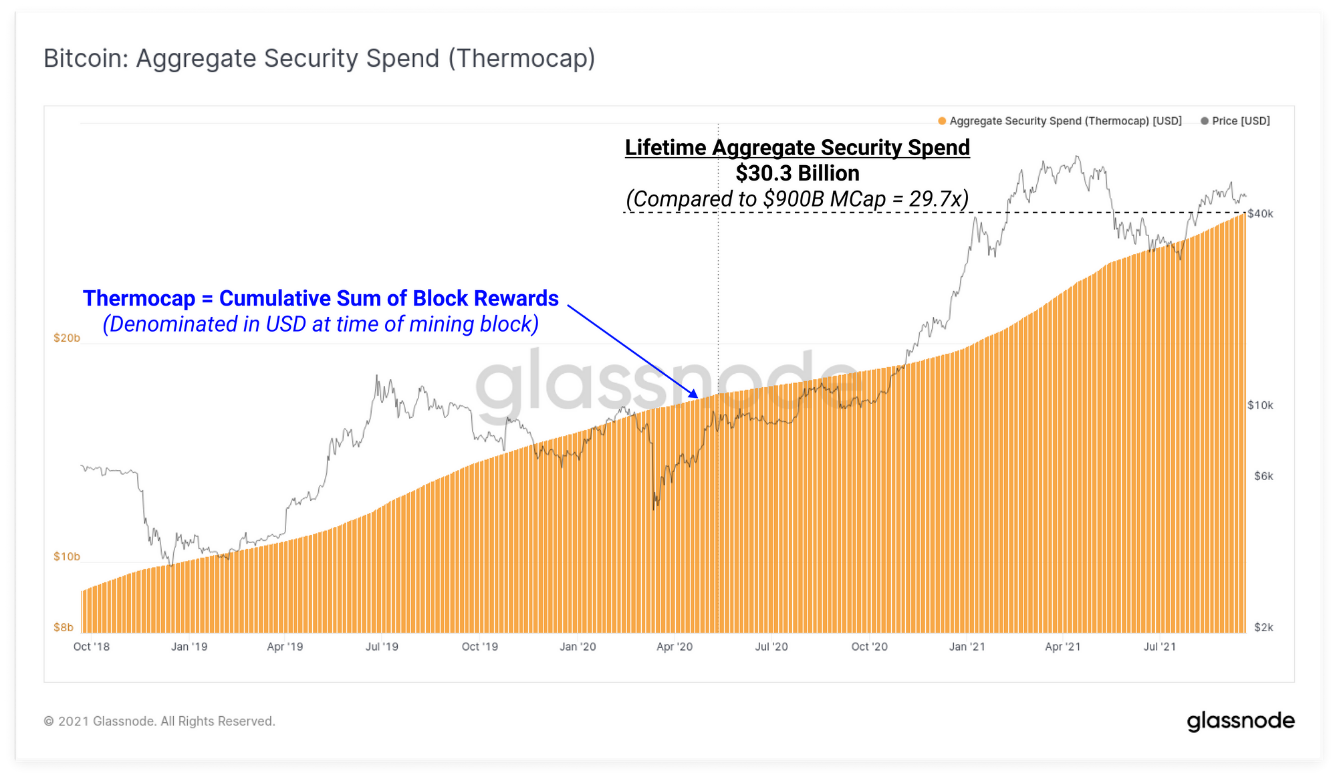

مجموع پاداش بلاکها (thermocap)

در نهایت نگاهی به این مدل میاندازیم که یک مدل ارزشگذاری بنیادی برای بیتکوین و بیانگر امنیت مصرف شده تجمعی تا به امروز است. این شاخص بر اساس جمع تجمعی پاداش پرداخت شده تمام بلاکها به ماینرها است که در زمان تولید بلاک و به دلار محاسبه میشود.

به عبارت دیگر این معیار، ارزش تجمعی پیشنهاد شده به ماینرها به عنوان پاداش، توسط شبکه بیتکوین است. همچنین این شاخص را میتوان یک کران بالا برای هزینه تولید برای تمام بیتکوینهای در گردش در نظر گرفت با توجه به اینکه فعالیت ماینرها بر اساس سود است. اگر پاداش بلاک کلی را 1 میلیارد در نظر بگیریم، انتظار داریم که ماینرها تا سقف 1 میلیارد دلار برای به دست آوردن پاداش ماین کردن سرمایهگذاری کنند.

در حال حاضر thermocap معادل 30 میلیارد دلار است در حالی که مارکت کپ بیتکوین حدود 900 میلیارد دلار است. اگر thermocap را به عنوان «حداکثر هزینه تجمعی تولید بیتکوین» در نظر بگیریم، در حال حاضر بیتکوین 29.7 برابر هزینه تولید خود معامله میشود؛ یعنی 2870 درصد سود نسبت به هزینههای (تجمعی) ورودی ماینر طی کل طول عمر بیتکوین (12 سال).

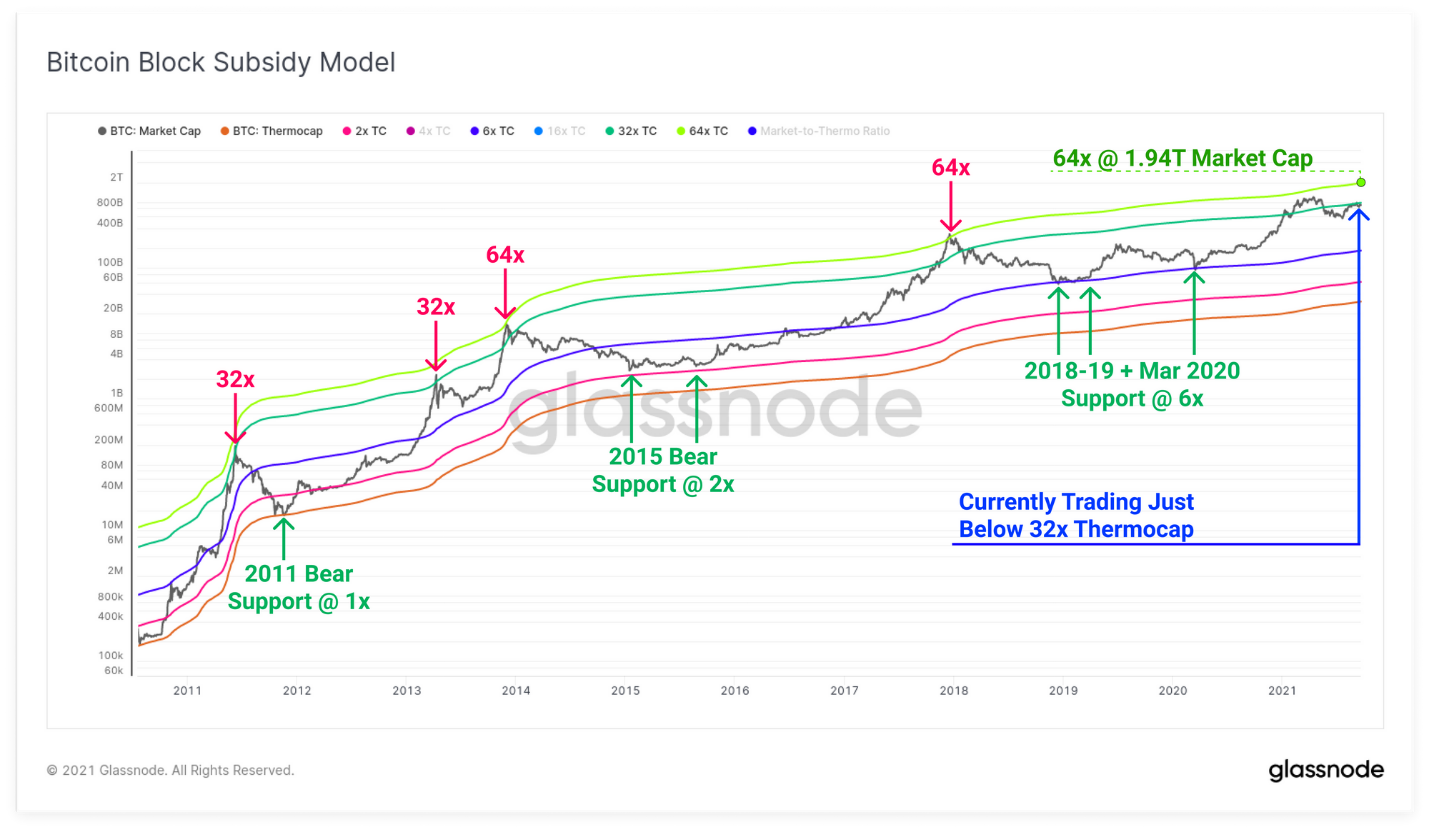

مدل سوبسید بلاک بیتکوین

با استفاده از ابزار Workbench Tool مدل سوبسید بلاک بیتکوین را ایجاد میکنیم.

در اینجا مضارب Thermocap (2x, 6x, 32x, 64x) را محاسبه میکنیم تا نشان دهیم سود مالی در حال رشد شبکه بیتکوین بیشتر از هزینه تولید تجمعی است. با استفاده از این به رفتار جالبی میرسیم:

- در هر چرخه و در انتهای بازار نزولی به حداقل سود مالی افزوده میشود. Thermocapاولیه (1x) در کف بازار نزولی 2011، Thermocap 2x در بازار 2015، Thermocap 6x حمایتی برای 2018-19 و مارس 2020 بود.

- این شاخص در قلههای چرخه صعودی عموما بین x32 و x 64 بوده است. زیرا در چرخههای صعودی، بازار بیش از حد طولانی میشود و ارزش بازار چندین برابر نسبت به هزینه تولید بالاتر میرود.

در قیمتهای فعلی این مدل با Thermocap x64 ، مارکت کپ 1.94 تریلیون دلار را برای بیتکوین نشان میدهد که در این صورت قیمت بیتکوین باید به 103 هزار دلار برسد. در حال حاضر قیمت بیتکوین اندکی پایینتر از مدل Thermocap x32 معامله میشود و مارکت کپ 969 میلیارد دلار است.

نسبت مارکت کپ بیتکوین به Thermocap

در نهایت این مفهوم را در نمودار زیر ، با تقسیم مارکت کپ بیتکوین به Thermocap ، مشاهده میکنیم. این اسیلاتور تغییرات سود مالی بیتکوین را نسبت به هزینه تولید تجمعی نشان میدهد.

در این نمودار میبینیم که حداقل سود مالی به کمترین میزان خود برای هر چرخه از بازار رسیده است. قله چرخههای بازار صعودی همواره بالاتر از x32 در این مدل بوده است.