بانکهای مرکزی با بررسی پذیرش ارزهای دیجیتال به ظهور ارزهای دیجیتال و سایر فناوریهای پرداخت دیجیتال پاسخ میدهند. ارز دیجیتال بانک مرکزی یک نمایش دیجیتالی از پول صادر شده توسط بانک مرکزی است که میتواند بر روی یک بلاک چین یا یک دفترکل توزیعشده ساخته شود.

ارزهای دیجیتال بانک مرکزی به دلیل تفاوتهای فنی خاص و به دلیل اینکه توسط یک مرجع مرکزی کنترل میشوند، رمزارز محسوب نمیشوند. ارزهای دیجیتال بانک مرکزی توکنهای دیجیتال همانند رمزارز هستند که توسط یک بانک مرکزی صادر میشود و ارزش آنها وابسته به ارز فیات آن کشور است. در ادامه مقاله قصد داریم نحوه کار ارز دیجیتال بانک مرکزی، اهداف آن، مزایا و معایب، تفاوت آن با رمزارز و آینده آن را بررسی کنیم.

فهرست مطالب با دسترسی سریع

- ارز دیجیتال بانک مرکزی چیست؟

- ارزهای دیجیتال بانک مرکزی چه اهدافی را دنبال میکند؟

- ارز دیجیتال بانک مرکزی چگونه کار میکند؟

- تفاوت ارز دیجیتال بانک مرکزی با رمزارزهای دیگر

- انواع ارزهای دیجیتال بانک مرکزی

- چه عواملی توسط بانکهای مرکزی مورد توجه قرار گرفته است؟

- چه کشورهایی در حال آزمایش و توسعه ارز دیجیتال ملی خود هستند؟

- مزایا و معایب

- آینده ارزهای دیجیتال بانک مرکزی

- سخن پایانی

- سوالات متداول

ارز دیجیتال بانک مرکزی چیست؟

سیبیدیسی CBDC مخفف سنترال بنک دیجیتال کارنسی Central Bank Digital Currency است. نوع جدیدی از ارزهای دیجیتال است که توسط بانک مرکزی صادر میشود و وضعیت قانونگذاری آنها به مقررات یا قانون دولت بستگی دارد.

ارزهای دیجیتال بانک مرکزی، توکنهای دیجیتال مشابه رمزارزها هستند که توسط بانک مرکزی صادر میشوند. این ارزها به ارزش پول فیات آن کشور وابسته هستند. ارز دیجیتال بانک مرکزی، نوع جدیدی از پول است که دولتها در حال آزمایش آن هستند و در هسته آن بلاک چین وجود دارد.

بسیاری از کشورها در حال توسعه ارزهای دیجیتال بانک مرکزی هستند و برخی از کشورها آنها را اجرایی کردهاند. از آنجایی که بسیاری از کشورها در حال تحقیق در مورد راههای انتقال به ارزهای دیجیتال هستند، بسیار مهم است که بدانیم این راهها چه هستند و چه از نظر جامعه به چه معنی هستند.

پول فیات یک ارز صادر شده توسط دولت است که از طریق کالاهای فیزیکی مانند طلا یا نقره پشتیبانی نمیشود. فیات به نوعی ارز قانونی درنظر گرفته میشود که میتواند برای مبادله کالا و خدمات مورد استفاده قرار گیرد.

از لحاظ سنتی، پول فیات به شکل پول کاغذی و کوین عرضه میشد اما فناوری به دولتها و موسسات مالی اجازه میدهد تا پول فیات را با یک مدل اعتباری تکمیل کنند که در آن ماندهها و تراکنشها به صورت دیجیتالی ثبت میشود. ارز فیزیکی به طور گستردهای مبادله و پذیرفته میشود. با این حال، برخی از کشورهای توسعهیافته کاهش عظیمی را در استفاده از ارز فیزیکی تجربه کردهاند.

شناخت و توسعه رمزارزها و فناوری بلاک چین، باعث شده است که جوامع به سمت رمزارزها روی بیاورند. بنابراین، دولتها و بانکهای مرکزی در سراسر جهان در حال بررسی امکان استفاده از ارزهای دیجیتال تحت حمایت دولت هستند. با حمایت دولت از صدور ارزهای دیجیتال، این ارزها همانند پول فیات پشتیبانی و مورد استفاده قرار میگیرند.

نکات کلیدی

- ارز دیجیتال بانک مرکزی شکل مجازی از ارز فیات یک کشور است.

- ارز دیجیتال بانک مرکزی توسط مراجع پولی یا بانک مرکزی یک کشور صادر و تنظیم میشود.

- ارزهای دیجیتال بانک مرکزی فراگیری مالی را ترویج میکنند و اجرای سیاستهای پولی و مالی را ساده میکنند.

- بسیاری از کشورها در حال بررسی تاثیر ارز دیجیتال بانک مرکزی بر اقتصاد، شبکههای مالی موجود و ثبات خود هستند.

- به عنوان یک شکل متمرکزی از ارز، ممکن است حریم خصوصی شهروندان را از بین ببرند.

- اگرچه آنها به طور رسمی مورد استفاده قرار نگرفته اند، ولی در عین حال بسیاری از کشورها در حال بررسی برای معرفی کردن رسمی آن و استفاده از ارز دیجیتال بانک مرکزی در اقتصاد خود هستند.

ارز دیجیتال بانک مرکزی چه اهدافی را دنبال میکند؟

در ایالات متحده و بسیاری از کشورهای دیگر، اکثر مردم به خدمات مالی دسترسی ندارند. در ایالات متحده، ۵ درصد از افراد بزرگسال حساب بانکی ندارند و تنها ۱۳ درصد از افراد دارای حساب بانکی هستند اما از خدمات جایگزین گرانقیمت مانند حواله، وامهای روز پرداخت و خدمات نقدینگی چک استفاده میکنند.

هدف اصلی بانکهای مرکزی، حفظ حریم خصوصی، سهولت استفاده، قابلیت وصول و امنیت مالی به مشاغل و مصرفکنندگان است. ارزهای دیجیتال بانک مرکزی همچنین میتوانند تعمیر و نگهداری مورد نیاز یک سیستم مالی پیچیده و هزینههای تراکنش بینمرزی را کاهش دهند و گزینههای کمهزینهتری را برای افرادی که در حال حاضر از روشهای انتقال پول استفاده میکنند، فراهم کنند.

این ارزها همچنین ابزارهایی را برای بانک مرکزی یک کشور برای اجرای سیاستهای پولی برای ایجاد ثبات، کنترل رشد و تاثیرگذاری بر تورم فراهم میکند. ارزهای دیجیتال از نوسان زیادی برخوردارند و ارزش آنها هم دائما در حال نوسان است. این نوسانات میتواند باعث استرس مالی شدید در بسیاری از خانوارها شود و بر ثبات کلی اقتصاد، تاثیر بگذارد. ارزهای دیجیتال که توسط یک دولت حمایت میشوند و توسط بانک مرکزی کنترل میشوند، ابزاری پایدار برای مبادله ارز دیجیتال برای خانوارها، مصرفکنندگان و کسبوکارها فراهم میکنند.

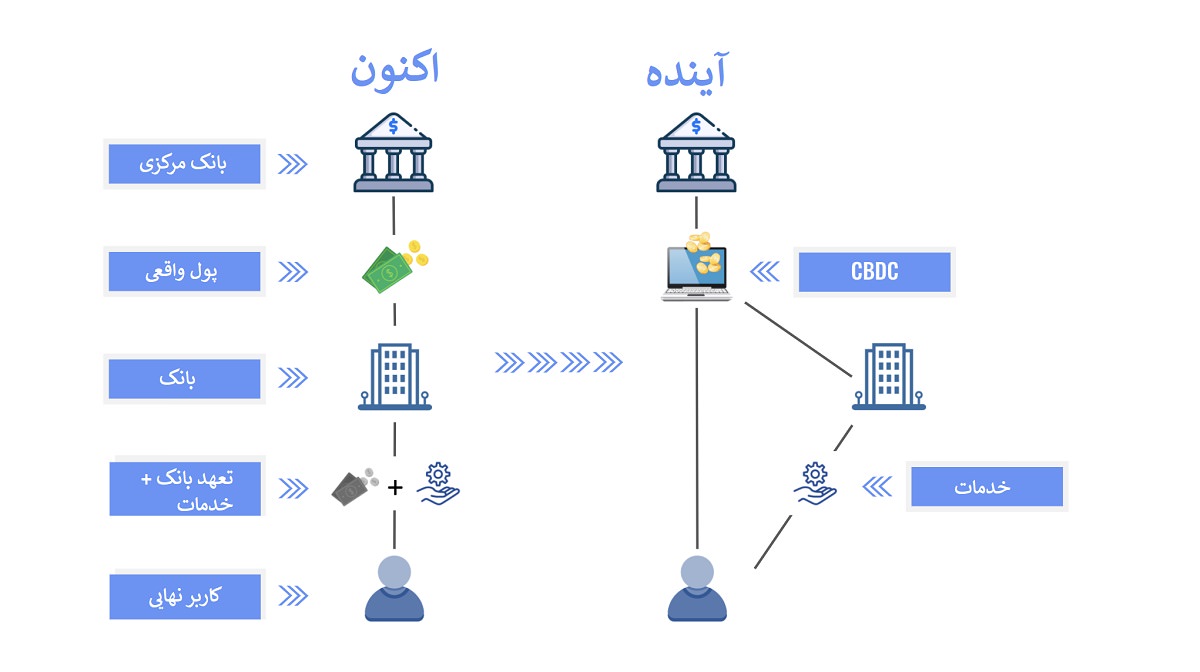

ارز دیجیتال بانک مرکزی چگونه کار میکند؟

ارز دیجیتال بانک مرکزی اساسا یک پایگاه داده است که توسط دولت یا نهادهای تاییدشده در بخش خصوصی، اداره و کنترل میشود. به همین دلیل است که ارز دیجیتال بانک مرکزی یک پایگاه داده مجوزدار است زیرا فقط عاملان تایید شده توانایی انجام تراکنش در شبکه را دارند.

به همین ترتیب، نهاد مرکزی کنترلکننده این پایگاه داده، توانایی جلوگیری از انجام معاملات، برگرداندن معاملات، مسدود کردن وجوه یا آدرسهای لیست سیاه را دارد.

بسیاری از ارز دیجیتال بانک مرکزی با استفاده از بلاک چینهای خاص خود اجرا میشوند. با این حال، برخی از آنها ممکن است در بلاک چینهای عمومی منتشر شوند. به این معنی که، آنها میتوانند داراییهای مجوزدار را بر روی یک لایه بدون نیاز به مجوز عرضه کنند. این روش میتواند بهترین حالت را فراهم کند زیرا لایه مجوزدار میتواند کنترل لازم را برای بانکهای مرکزی فراهم کند در حالی که لایه بدون مجوز میتواند قویترین ضمانتهای امنیتی را ارائه دهد.

با این حال، این نوع عرضه احتمالا یک روش معمول نخواهد بود. در حال حاضر، هیچ بلاک چین عمومی ابزار تکنولوژیکی لازم را برای این امر ندارد و به اندازه کافی آزمایشهای مورد نیازی که به راحتی بتوانند از پس چنین وظیفهی مهمی برآیند انجام نشده است.

در کل، توصیف کلی نحوه کار ارزهای دیجیتال ملی تا حدودی دشوار است زیرا هر کشوری رویکرد متفاوت دارد و به احتمال زیاد آنها این فناوری را متناسب با نیازهای خاص خود انجام میدهند.

تفاوت ارزهای دیجیتال بانک مرکزی با رمزارزهای دیگر

ارزهای دیجیتال بانک مرکزی با رمزارزها متفاوتاند. اگرچه ایده این ارزها از رمزارزها گرفته شده است اما دو نوع ارز دیجیتال بسیار متفاوت هستند.

تفاوت اصلی بین ارزهای دیجیتال بانک مرکزی و رمزارزها در متمرکز بودن است. رمزارز یک ارز دیجیتال غیرمتمرکز است، به این معنی که هیچ نهاد مرکزی وجود ندارد که بر آن نظارت کند. تراکنشها در یک بلاک چین که یک دفترکل توزیعشده عمومی است، پردازش و ثبت میشود. ارز دیجیتال بانک مرکزی همانطور که از نام آن مشخص است توسط یک بانک مرکزی کنترل میشود.

رمزارزها، حریم خصوصی بسیار بیشتری نسبت به ارزهای دیجیتال بانک مرکزی فراهم میکند. تراکنشها از طریق آدرسهای کیف پول ارسال و دریافت میشوند و ممکن است تا حدی ناشناس باقی بماند. حتی این تصور بوجود میآید که رمزارزهای مختلف، غیرقابل ردیابی هستند. با استفاده از ارز دیجیتال، بانک مرکزی رکوردی از کاربران و تراکنشهای آنها خواهد داشت.

حتی در شرایطی که ارزهای دیجیتال مبتنی بر بلاک چین هستند، رمزارز نیستند زیرا توسط مقامات و مراجع متمرکز، بانکهای مرکزی کنترل میشوند. یک رمزارز، بنا به تعریف، توسط یک نهاد یا مرجع متمرکز نگهداری نمیشود بلکه توسط یک شبکه غیرمتمرکز از نودها مدیریت میشود که از طریق یک مکانیسم اجماع، در مورد وضعیت لجر به توافق میرسند.

ارزهای دیجیتال بانک مرکزی بنا به دلایلی بلاک چین مجاز را انتخاب میکنند. اگرچه تکنولوژی دفتر کل توزیع شده آن شباهتهایی با بیت کوین و سایر رمزارزها دارد اما اهداف بسیار متفاوتی را دنبال میکند.

بیت کوین و سایر بلاک چینهای عمومی مانند اتریوم، از این نظر که هیچ نهاد مرکزی یا گروهی از نهادها، مسئولیت دفتر کل را بر عهده ندارند منحصر به فرد هستند و این یک دارایی نیست که مناسب دولتها باشد. دولتها فناوری دفترکل توزیعشده را انتخاب میکنند زیرا میتوانند برروی برخی از جنبهها کنترل و نظارت داشته باشند مانند:

عرضه

بیت کوین دارای ۲۱ میلیون واحد است که در پروتکل تعبیه شده است و تغییر این مقدار، غیرممکن است. در مقابل، دولتها هرکدام یک بانک مرکزی دارند که متولی تامین و عرضه پول کشور است. این بانکهای قدرتمند چه درمورد زمان حذف یا افزودن پول به موجودی کشور تصمیم میگیرند مانند تحریک اقتصاد در مواقع ناآرام، و تعیین نرخ بهره ملی. این نقشها با رمزارز بانک مرکزی تغییر نمیکنند.

چه کسی آن را اداره میکند: یک نهاد مرکزی تصمیم میگیرد که کدام نهادهای مالی در مدیریت دفتر توزیع شده مشارکت کنند. این موضوع با بیت کوین تفاوت دارد که به هر کسی اجازه میدهد نرم افزار را بدون اجازه اجرا کند.

هزینههای کمتر و کارایی بالاتر

بسیاری ادعا میکنند که به دلیل نحوه ساختار ارز دیجیتال بانک مرکزی، این ارز دیجیتال میتواند منجر به کاهش هزینههای انتقال پول شود. ایدهای که وجود دارد این است که با استفاده از ارزهای دیجیتال بانک مرکزی، نهادهای مالی ارتباط بیشتری برقرار میکنند و راهی سادهتر برای جابجایی پول نسبت به سیستم مالی جداگانهای که امروز برقرار است، ایجاد میکنند.

پیگیری پرداختها

دفاتر کل توزیع شده یک رکورد کامل از تمام معاملات را ارائه میدهند. برخی از دولتها، مانند چین، که به نظارت گسترده معروف است مایل به استفاده از این اطلاعات مالی برای زیر نظر گرفتن شهروندان خود هستند. دولتهای مختلف از این نظر به سیاستهای مختلف متمایل هستند. به عنوان مثال، بانک فدرال رزرو ایالات متحده در صورت تصویب ارز دیجیتال بانک مرکزی به نظر میرسد که بیشتر نگران حفظ حریم خصوصی شهروندان آمریکایی است.

انواع ارز دیجیتال بانک مرکزی

ارزهای دیجیتال بانک مرکزی از دو نوع تشکیل شدهاند: ارز دیجیتال کلان و ارز دیجیتال خرد که در ادامه به ویژگیهای آنها اشاره میکنیم:

ارز دیجیتال کلان

این ارزها در درجه اول توسط موسسات مالی استفاده میشوند و از ردههای موجود بانکی و موسسات مالی برای انجام و تسویه تراکنشها استفاده میکنند.

این نوع ارزهای دیجیتال درست مانند ذخایر سنتی بانک مرکزی عمل میکنند. این نوع پرداخت شامل انتقال دارایی یا پول بین دو بانک است که میتواند مشروط به شرایط خاصی باشد. این انتقال با ریسککردن طرف مقابل که میتواند در یک سیستم پرداخت ناخالص (RTGS) در زمان واقعی بزرگ شود همراه است.

سیستم مبتنی بر دفتر کل ارز دیجیتال، شرایط را امکانپذیر میکند، بنابراین در صورت عدم رعایت این شرایط، انتقال صورت نمیگیرد. این ارزهای کلان همچنین میتوانند فرآیند انتقال بینمرزی را تسریع بخشند.

سیستمهای پرداخت لحظهای فعلی، بیشتر با یک ارز واحد کار میکنند. فناوری دفتر کل توزیع شده (DLT) موجود در ارزهای دیجیتال کلان میتواند این مفهوم را به نقل و انتقالات برونمرزی تعمیم دهد و فرآیند انتقال پول در سراسر مرزها را تسریع بخشد.

ارزهای دیجیتال کلان، سیستم انتقال بین بانکی را بهبود میبخشند و شامل انتقال ارز دیجیتالی تحت حمایت دولت مرکزی به طور مستقیم به مصرفکنندگان میشود. آنها خطر واسطه یا خطر عدم نقدشوندگی موسسات بانکی و کاهش وجوه سپردهگذاران را از بین میبرند.

ارزهای دیجیتال خرد

این ارزها برای عموم مردم منتشر میشود. گذر از پول نقد به پول دیجیتال به واسطه خرده پول دیجیتال بانک مرکزی میتواند اثربخشی سیاست پولی را افزایش دهد. این ارزها پولی است که برای عموم مردم منتشر میشود و مبتنی بر دفتر کل توزیع شده، دارای ویژگیهایی نظیر قابلیت رهگیری، دسترسی ۲۴ ساعته در تمام روزهای سال و قابلیت کاربری نرخ بهره است.

این ارزها دارایی دیجیتالی هستند که توسط بانک مرکزی با هدف پرداخت و تسویه در تراکنشهای خرد و کلان منتشر میشود. این پول به عنوان توسعه دیجیتال پول نقد، توسط همه افراد و شرکتها مورد استفاده خواهد بود در حالی که عمده پول دیجیتال بانک مرکزی تنها توسط مؤسسات مجاز به عنوان دارایی تسویه در بازار بین بانکی استفاده میشود. این ارزها تحت حمایت دولت هستند که توسط مصرفکنندگان و مشاغل مختلف مورد استفاده قرار میگیرند و ریسک واسطه را حذف میکنند.

ارز دیجیتال خرد نیز در سه مدل مختلف دراختیار کاربران قرار میگیرند:

- غیرمستقیم: این دارایی با واسطه و ازطریق مؤسسههای مالیای عرضه میشود که مسئولیت ثبت و ارتباط با مشاغل و افراد را برعهده دارند.

- مستقیم: نوع مستقیم ارز دیجیتال بانک مرکزی به حسابهای بانکی مربوط است. بانک مرکزی مستقیماً مسئول ثبت و مدیریت سرویسهای مالی این نوع ارز دیجیتال ملی است؛ بنابراین، نیازی به واسطه وجود ندارد. البته توسعه این نوع دارایی دیجیتال بانک مرکزی نیز به تلاش واسطههای مالی و کاربران آن وابسته است.

- ترکیبی: این نوع دارایی به قصد افزایش سود شرکتها و افراد، برخی از ویژگیهای دو نوع مستقیم و غیرمستقیم ارز دیجیتال بانک مرکزی را با یکدیگر ترکیب میکند. ارز دیجیتال خرد ترکیبی علاوه بر اجازه مشارکت واسطهها، به کاربران کمک میکند بدون نیاز به نهادهای شخص ثالث نیز بتوانند به بانک مرکزی دسترسی داشته باشند.

مدل گستردهتر بعدی در طبقهبندی ارزهای دیجیتال ملی، نوع کلان آن است که پرداختهای عمده داخلی و خارجی را تسهیل میکند. این دارایی با هدف بهبود مدیریت ریسک و افزایش کارایی فرایند تسویهحسابها ایجاد شده و برای نقل و انتقالات اوراق بهادار نیز کارآمد است. مدل ارز دیجیتال کلان نیز به دو نوع داخلی و بینالمللی تقسیم میشود:

- ارز دیجیتال کلان برای پرداختهای داخلی: این نوع دارایی میتواند به کاربران بزرگتر مانند نهادها کمک کند تا تراکنشهایی با ارزش بیشتر را در مدتزمانی کوتاهتر انجام دهند. ارز دیجیتال کلان داخلی برای تراکنشهای عمده مانند انتقالات بین بانکی کاربرد دارد که بهطور سیستماتیک اهمیت دارند.

- ارز دیجیتال ملی کلان برای پرداختهای بینالمللی: ازآنجاکه پرداختهای بینالمللی درحالحاضر ازطریق چندین واسطه متعدد در مناطق جغرافیایی مختلف انجام میشوند، این نوع دارایی میتواند پیشرفت چشمگیری در روند این پرداختها ایجاد و شیوههای مختلفی برای پرداختهای منطقهای یا جهانی ارائه کند.

چه عواملی توسط بانکهای مرکزی مورد توجه قرار گرفته است؟

فدرال رزرو گزارشی درباره مسائلی که ارزهای دیجیتال بانک مرکزی با آن مواجه میشود و مسائلی که باید قبل از طراحی و اجرای موفقیتآمیز آن مورد توجه قرار گیرند، منتشر کرده است.

عواملی که توسط بانکهای مرکزی مورد توجه قرار گرفته است عبارتند از:

- خالی از ریسک اعتباری و نقدینگی

- بهبود پرداختهای فرا مرزی

- حمایت از نقش بینالمللی دلار

- فراگیری مالی

- گسترش دسترسی برای عموم مردم

و مسائلی که نیاز به رسیدگی دارند عبارتند از:

- تغییر ساختار مالی

- ثبات سیستم مالی

- نفوذ سیاست پولی

- حفظ حریم خصوصی

- امنیت سایبری

- ارز دیجیتال بانک مرکزی ریسک رویدادهایی مانند ورشکستگی بانک را از بین می برد و وجود هرگونه ریسکی در سیستم بر عهده بانک مرکزی است.

- هزینههای سنگین مبادلات فرامرزی را میتوان با کاهش سیستمهای پیچیده توزیع و افزایش همکاریهای قضایی بین دولتها کاهش داد.

- دلار همچنان پر استفادهترین ارز در جهان است. بانک مرکزی ایالات متحده میتواند موقعیت خود را حفظ کند.

- هزینه اجرای ساختار مالی بدون بانک در یک کشور را برای دسترسی مردم به امور مالی را حذف میکند.

- ارزهای دیجیتال بانک مرکزی میتوانند ارتباط مستقیمی بین مصرفکنندگان و بانکهای مرکزی برقرار کنند و در نتیجه نیاز به زیرساختهای گرانقیمت را از بین ببرند.

چه کشورهایی که در حال آزمایش و توسعه ارزهای دیجیتال ملی هستند؟

کشورهایی که در حال آزمایش ارز دیجیتال ملی خود هستند عبارتند از:

سوئد: سوئد در حال آزمایش ارز دیجیتالی به نام کرون الکترونیک (e-krona) است. در این برنامه آزمایشی، از شرکتکنندگانی شبیهسازیشده در محیطی آزمایشی استفاده میشود. بانک مرکزی ریکسبنک (Riksbank) سوئد تلاش میکند این فناوری و پیامدهای احتمالی آن را دقیق بررسی کند. یکی از اهداف مهم این پروژه تضمین دسترسی گسترده به «کرون الکترونیک» در آینده است تا سالمندان و افراد دچار معلولیتهای خاص هم بتوانند از آن استفاده کنند.

چین: چین اولین اقتصاد بزرگ جهانی بود که در آوریل۲۰۲۰ ارز دیجیتال خود را آزمایش کرد. بانک خلق چین میکوشد از یوان دیجیتال (e-CNY) در سال ۲۰۲۲ گسترده بهرهبرداری کند. بهگزارش صندوق بینالمللی پول، یوان چین درحالحاضر صدها میلیون کاربر دارد و واسطه میلیاردها یوان تراکنش بوده است.

جامائیکا: اندرو هولنس Andrew Holness، نخستوزیر جامائیکا، تایید کرد که بانک جامائیکا قصد دارد پس از آزمایش موفقیتآمیز سال گذشته ارز دیجیتال ملی خود، دلار دیجیتال جامائیکا را امسال روانه بازار خواهد کرد. هولنس اعلام کرد که این ارز دیجیتال ملی زیرساختی برای معماری پرداختهای دیجیتال جامائیکا و باعث افزایش مشارکت مالی خواهد شد. همچنین بهعقیده نخستوزیر جامائیکا، این ارز دیجیتال ملی میتواند سرعت تراکنشها را افزایش و هزینه بانکداری را برای مردم جامائیکا کاهش دهد.

اوکراین: بانک ملی اوکراین از سال ۲۰۱۶ در حال بررسی امکان عرضه ارز دیجیتال ملی است و آمادهسازی آزمایشی آن حتی با وجود جنگ اخیر روسیه و اوکراین متوقف نشده است. بهگفته دنل دیکسون Denelle Dixon، مدیرعامل استلار Stellar که با اوکراین برای طراحی ارز دیجیتال ملی این کشور همکاری میکند، ولادیمیر زلنسکی، رئیسجمهور اوکراین، قصد دارد تا قبل از پایان سال ۲۰۲۲، اوکراین را به «جامعهای بدون نیاز به پول نقد» تبدیل کند.

کشورهایی که در حال توسعه ارز دیجیتال ملی خود هستند شامل:

هند: این کشور در تلاش است ارز دیجیتال ملی خود را تا سال ۲۰۲۳ به بازار معرفی کند. «روپیه دیجیتال» برمبنای فناوری بلاک چین و پشتوانه بانک مرکزی هند شکل میگیرد. بهگفته نیرمالا سیتارامان Nirmala Sitharaman، وزیر دارایی هند، این ارز دیجیتال باعث «رشدی چشمگیر» در اقتصاد دیجیتال این کشور خواهد شد و میتواند سیستم مدیریت ارز را کارآمدتر و کمهزینهتر کند.

منطقه یورو: بانک مرکزی اروپا (ECB) در جولای گذشته اعلام کرد که بهشدت بهدنبال ایجاد نسخه دیجیتالی یورو است. بهگفته کریستین لاگارد Christine Lagarde، رئیس بانک مرکزی اروپا، هدف از عرضه یورو دیجیتال، حصول اطمینان از دسترسی تمام شهروندان و کسب وکارها به «امنترین شکل پول، یعنی پول بانک مرکزی» است. بانک مرکزی اروپا اعلام کرده است که لایحهای برای عملیاتیکردن یورو دیجیتال در سال ۲۰۲۳ ارائه خواهد کرد.

ایالات متحده آمریکا: اوایل مارس۲۰۲۲، جو بایدن Joe Biden، رئیسجمهور ایالات متحده آمریکا، طی فرمانی اجرایی به وزارتخانههای خزانهداری و بازرگانی این کشور دستور داد تا با هدف ایجاد دلار دیجیتال، گزارشهایی درباره «آینده پول» تهیه کنند.

برخی اهداف این فرمان اجرایی شامل کمک به ۵ درصد شهروند آمریکایی محروم از خدمات بانکی و دسترسی به زیرساختهای فناوری لازم برای استفاده از ارز دیجیتال ملی آمریکا میشوند. بااینحال بهعقیده تحلیلگران این حوزه، توسعه و معرفی دلار دیجیتال آمریکا ممکن است به سالها زمان احتیاج داشته باشد.

مزایا و معایب

مزایا

- ارز دیجیتال بانک مرکزی میتواند منجر به تراکنشهایی شود که بسیار سریعتر، ارزانتر و امنتر هستند که به نفع همه افراد درگیر است.

- در کشورهایی که ارز دیجیتال خرده فروشی ایجاد میکنند، مصرفکنندگان میتوانند به وجوه بانک مرکزی دسترسی مستقیم داشته باشند. بسیاری از کشورها دارای جمعیت زیاد بدون بانک هستند و ارز دیجیتال بانکهای مرکزی میتوانند به حل این مشکل کمک کنند.

- مصرفکنندگان نیازی به ریسک ذخیره پول خود در یک بانک تجاری که ممکن است ورشکست شود، ندارند. تا زمانی که بانک مرکزی کشورشان ثبات داشته باشد، وجوه آنها امن است.

- از آنجایی که تمام تراکنشهای ارز دیجیتال بانک مرکزی در یک دفتر دیجیتال ثبت میشوند، پیگیری پول از این طریق بسیار آسانتر است. این میتواند به مراجع کمک کند تا جعل و سایر فعالیتهای غیرقانونی را شناسایی کنند.

معایب

- بانک مرکزی یک کشور کنترل کاملی بر ارز دیجیتال خود خواهد داشت. بانک مرکزی در تئوری میتواند محدودیتهایی را برای انواع تراکنشها، اعمال کند.

- بانک مرکزی در مورد هر تراکنشی و همچنین در مورد کاربران ارز دیجیتال، کمی اطلاعات خواهد داشت. هرزمان که یک سازمان بزرگ دادههای زیادی از کاربر داشته باشد، احتمال بروز مشکلات حریم خصوصی وجود دارد.

- مدتی زمان میبرد تا بانکهای مرکزی به کار خود ادامه دهند. برخی از اعضا برای دسترسی به ارزهای دیجیتال از ابزار خاصی برخوردار نیستند و سایرین به علت عدم اعتماد به ارزهای دیجیتال تمایلی به ادامه و انجام این کار ندارند.

- اگر مصرفکنندگان به ارزهای دیجیتال خرده فروشی دسترسی داشته باشند، بانکهای تجاری ممکن است بخش قابلتوجهی از تجارت خود را از دست بدهند. این مسئله برای بانکها بسیار بد است و میتواند بر بازار سهام تاثیر بگذارد زیرا ممکن است ارزش سهام بانکها کاهش یابد.

آینده ارزهای دیجیتال بانک مرکزی

آینده ارزهای دیجیتال در گرو پذیرش عموم است. اگر این داراییهای دیجیتال دولتی قصد داشته باشند در میان عموم مردم پذیرفته شوند، نمیتوانند مانند سایر بلاکچینهای غیرمتمرکز مسئولیت انتقال دارایی را برعهده کاربر قرار دهند و تراکنشها را پس از تسویه، بازگشتناپذیر کنند.

علاوهبراین، این داراییها باید تحت قوانین و چهارچوبهای مشخص عرضه شوند و فعالیت کنند. برای این منظور، دو نکته اساسی باید در طراحی زیرساخت این داراییها مدنظر قرار گیرد:

ارز دیجیتال بانک مرکزی باید زیرساخت مدیریتی مناسبی داشته باشد تا بتواند تراکنشها را اعتبارسنجی کند و سپس با قوانین جغرافیایی آن دارایی تطبیق دهد. همچنین، ارز دیجیتال بانک مرکزی باید سیستم حل اختلافی با فرایندهای امنیتی و انطباق و حسابرسی داشته باشد.

ارز دیجیتال بانک مرکزی باید سیستمی برای گزارش وضعیت موجود، ازجمله موجودی حسابها و تراکنشها به نهادهای نظارتی مرتبط دراختیار داشته باشد. سیستم یادشده باید بتواند به اطلاعاتی بیش از دادههای تراکنش، همچون آدرسهای آیپی IP کاربران یا شناسههای حسابها دسترسی داشته باشد. این اطلاعات برای حل اختلاف سیستمهای پرداخت، حیاتی هستند.

سخن پایانی

در این مقاله، ارز دیجیتال بانک مرکزی را معرفی کردیم. این ارز دیجیتال ایده و اساس خود را از فناوری دفترکل توزیعشده در ارزهای دیجیتال غیرمتمرکزی همچون بیت کوین و اتریوم گرفته است اما از نظر عرضه و مدیریت و حریم خصوصی تفاوتهایی بنیادین با ارزهای دیجیتال دیگر دارد.

فدرال رزرو امریکا نیز به دنبال تحقیق در زمینه ارز دیجیتال بانک مرکزی و دلار دیجیتال است. بسیاری از فعالان بازار، این رفتار بانکهای مرکزی و دولتها را واکنش آنها به رونق بازار ارزهای دیجیتال میدانند. در حالی که بسیاری از کشورها از ارز دیجیتال خود صحبت کردهاند اما این ارز جدید، بیشتر یک ارز دیجیتال است تا یک رمزارز. یکی از عوامل اساسی این ارزهای دیجیتال، متمرکز بودن آنها و وابسته بودن آن به بانک مرکزی کشورهاست. دقیقا موردی که رمزارزها به دنبال حذف آنها هستند.

سوالات متداول

۱. چرا اخیرا کشورهای زیادی در حال بررسی ارز دیجیتال بانک مرکزی هستند؟

رشد سریع بیتکوین پس از انتشار در سال ۲۰۰۹ باعث پیدایش ارزها و محصولات مالی با استفاده از همان فناوری زیربنایی بیتکوین شد. بااینحال انتشار لیبرا، ارز دیجیتالی فیسبوک، در ۲۰۱۹ که از فناوری بلاکچین استفاده میکرد، باعث شد حکومتها در سراسر دنیا با نگاهی جدیتر پذیرش فناوری مشابه را بررسی کنند. این دولتها از این موضوع متعجب شدند که چگونه شرکتی قدرتمند مانند فیسبوک میتواند نظارت دولت روی پول را نقد کند. در پاسخ، دولتها بررسی این امر را تسریع بخشیدند که آیا میتوانند فناوری مشابهی در سیستمهای پولیشان استفاده کنند.

۲. آیا ارز دیجیتال بانک مرکزی جایگزین پولی که امروزه استفاده میکنیم خواهد شد؟

بسیاری از کشورها، ارز دیجیتال بانک مرکزی را بهعنوان شکل تکمیلی پول و نه جایگزینی برای زیرساخت موجود میبینند.

۳. چه کشورهایی در حال آزمایش ارز دیجیتال بانک مرکزی هستند؟

تعداد دقیق این کشورها معلوم نیست. در نظرسنجی که در ژانویه ۲۰۲۰ از ۶۶ بانک درباره فعالیتشان در ارز دیجیتال انجام شد، ۸۰ درصد از این بانکها گفتند در حال بررسی این ایده هستند؛ درحالیکه ۱۰ درصد از آنها اعلام کردند بهزودی نسخه عمومی ارز دیجیتال خود را منتشر خواهند کرد.

۴. آیا ارزهای دیجیتال بانک مرکزی از بلاک چین استفاده میکنند؟

خیر، اگرچه بسیاری از بانکهای مرکزی، بلاک چین را دارای مزایایی مانند افزایش بهرهوری میبینند، تعدادی از این بانکهای مرکزی با بیان شکهای خود دراینباره گفتهاند ارز دیجیتال بانک مرکزی که از بلاک چین الهام گرفته باشد، مزایای کافی برای توجیه ساخت و نگهداری نمونهای از این ارز دیجیتال بانک مرکزی وجود ندارد.

۵. چرا بسیاری از کشورها در حال بررسی ارز دیجیتال بانک مرکزی هستند؟

بیت کوین از زمان راهاندازی در سال ۲۰۰۹ به سرعت رشد کرده است، و الهامبخش انبوهی از ارزها و محصولات مالی بوده که همه از یک تکنولوژی اساسی و زیربنایی مشابهی بهره میبرند. اما بعد از رونمایی لیبرا، پروژه ارز دیجیتال مورد حمایت فیسبوک و مبتنی بر فناوری بلاکچین در سال ۲۰۱۹ بود که دولتهای سراسر جهان با جدیت بیشتری شروع به تحقیق در مورد استفاده از این فنآوری و تکنولوژیهای مشابه نمودند.

۶. آیا ارز دیجیتال بانک مرکزی جایگزین پولی میشود که امروز استفاده میکنیم؟

اکثر کشورها، ارز دیجیتال بانک مرکزی را به عنوان پول مکمل میدانند و لزوما به آن به عنوان ارزی که بتواند جایگزین زیرساختهای موجود شود نگاه نمیکنند.