بررسی خریداران (گاوها) و فروشندگان (خرسها) در ساختار فعلی بازار، و همچنین بررسی جامع معیارهای جدید گلسنود برای شبکه لایتنینگ

بازار بیتکوین هفته گذشته همراه با نوسانات قیمت منفی بوده و روز دوشنبه با قیمت 47،328 دلار باز شد و در طول هفته به 39،876 دلار رسید. عامل فشار فروش، قانونگذاری و محدودیتهای جدید چین، فشار فروش در بازار سهام و شرایط چالشبرانگیز در بازار بدهی چین بوده است

این عدم قطعیت و بیاعتمادی با اخبار هیجانانگیز و مثبتی همراه بود که یکی مربوط به پذیرش السالوادور و دیگری راهاندازی شبکه لایتنینگ بیتکوین توسط توییتر برای پرداخت بوده است.

در این گزارش مجموعهای جدید از نمودارهای شبکه لایتنینگ (LN) را برای بررسی عملکرد و پذیرش این پروتکل منتشر کردهایم.

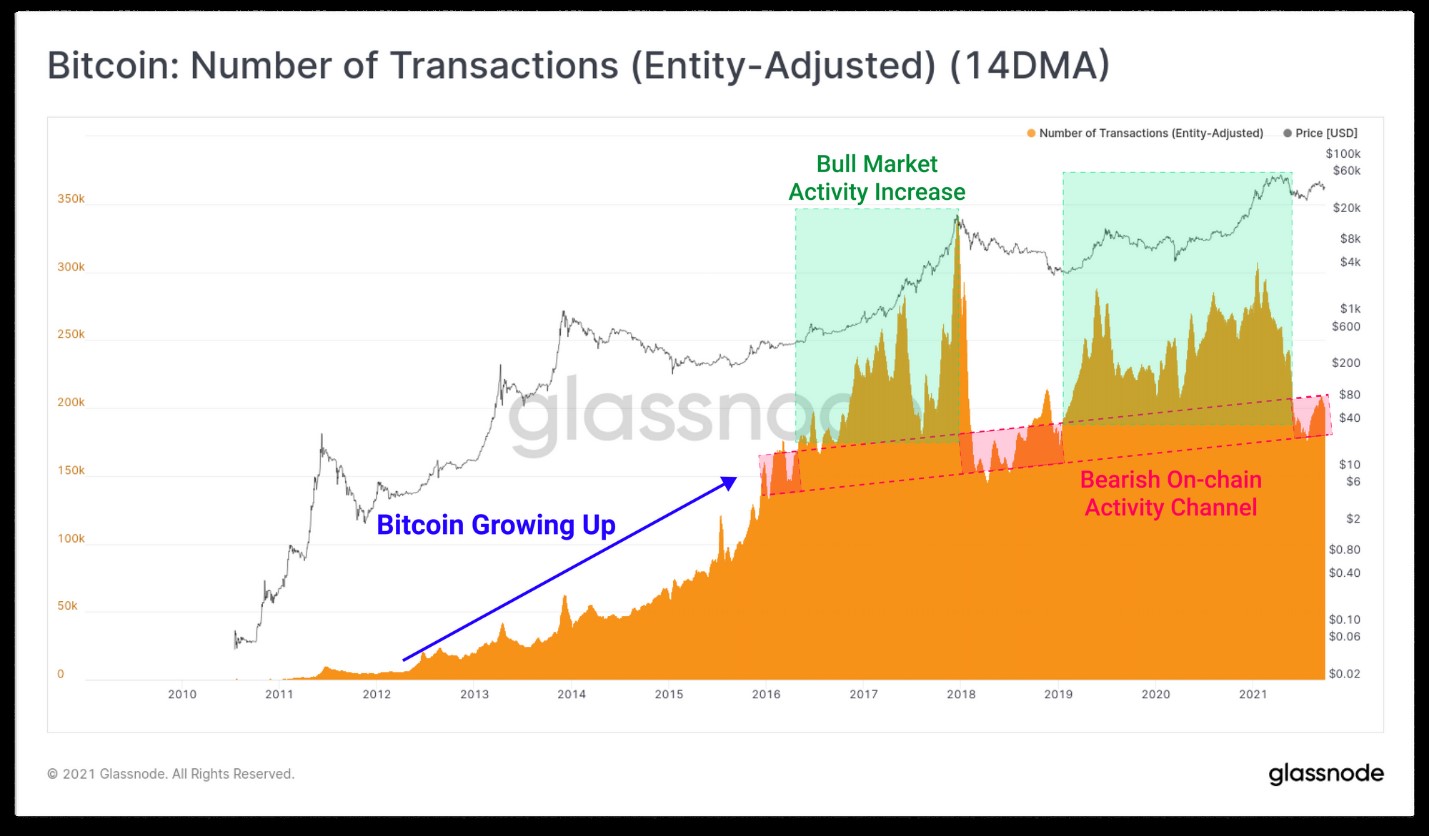

تعداد تراکنشها

موضوع مورد بحث اخیر، استفاده نسبتاً کم از فضای بلاک بیتکوین است؛ موضوعی چالشبرانگیز که از زمان به وجودآمدن بیتکوین مطرح بوده و انتقادات زیادی به فضای بلاک بیتکوین، یعنی یک مگابایت، وارد شده است. هرچه فضای بلاک بیشتر باشد، تعداد تراکنشهای بیشتری در آن جای میگیرد؛ در نتیجه سرعت تراکنشها بالا میرود و مقیاسپذیری افزایش مییابد. فورک بیتکوینکش نیز در راستای مجادله برای افزایش فضای بلاک بوده است.

ایا این امر تاثیر مثبت، منفی یا هردو بر قیمت دارد؟ در این بخش به تحلیل این مورد میپردازیم:

صعودی: این امر نتیجه استفاده روزافزون از سگویت و شبکه لایتنینگ است.

سگویت (SegWit) که کوتاهشده عبارت Segregated Witness است، در واقع یک طرح بهبود بیتکوین است که در راستای رفع دو مشکل عمده اجرا و پیادهسازی شد. هدف این سافت فورک، در درجه اول فراهم آوردن شرایطی برای محافظت از انعطافپذیری (Malleability) تراکنشها و در گام بعدی افزایش ظرفیت بلاک (Block Capacity) در شبکه بلاکچین بیتکوین است.

نزولی: اصلاح قیمت 50 درصدی در ماه می، منجر به خروج بسیاری از معاملهگران و سرمایهگذاران خرد شده، بنابراین علاقه به بیتکوین از اوایل سال 2021 کاهش یافته است.

محتملترین مورد این است که هر دو مورد اتفاق افتادهاند.

نمودار زیر نشان میدهد که تعداد تراکنشها از ماه می کاهش یافته است و فعالیت درون شبکه کاهش یافته است.

تعداد تراکنشهای بیشتر نشانه شرایط صعودی است زیرا افراد جدید وارد شبکه میشوند و بر این اساس تقاضا برای فضای بلوک افزایش مییابد. برعکس تقاضای تراکنش کمتر بیانگر این است که تعداد کمی از کاربران فعال هستند و علاقه نسبتا کمتری به بیتکوین وجود دارد.

در حال حاضر تعداد تراکنش ها، حدود 175 تا 200 هزار در روز است که آخرین بار در شرایط بازار نزولی سال 2018 مشاهده شده است.

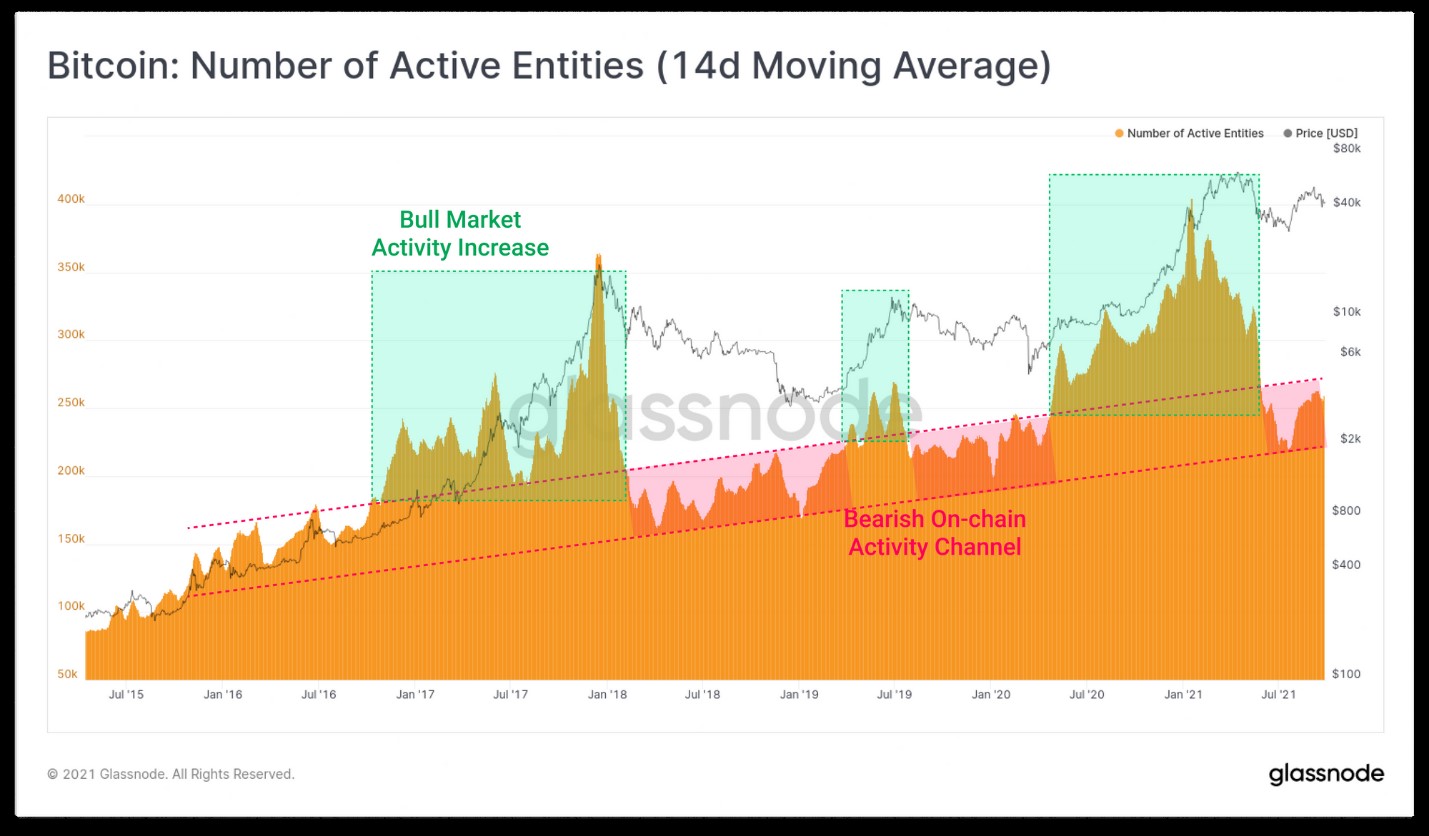

تعداد نهادهای (Entity) فعال

از انجا که صرافیها تکنیکهای دستهبندی معاملات را اجرا میکنند یعنی چندین برداشت یک مشتری را در یک معامله واحد انجام میدهند، تعداد تراکنشها به تنهایی معیار مناسبی نیست. بنابراین باید تعداد نهادهای (entity) فعال درون شبکه،یعنی افراد فعال، را نیز بررسی کنیم. با این حال، میوانیم ببینیم که الگویی بسیار مشابه در حال انجام است که بیانگر نزول بیشتر در کاهش فعالیت کاربران است. این کاهش نشان میدهد که بازار تحت سلطه هولدرها و معاملهگران است و اندک معاملات در حال انجام نیز توسط هولدرها است و کاربران جدیدتر و سفته بازان خرد فعالیت کمتری دارند.

نهاد (entity) چیست؟

نکته: تا به امروز در تحلیلهای درون شبکه از تعداد ادرس ها و تغییرات آن برای تحلیل فعالیت کاربران استفاده کردهایم، اما مشکل عمده این است که تناظر یک به یک بین تعداد آدرسها و افراد وجود ندارد زیرا:

- یک فرد میتواند چندین آدرس مجزا داشته باشد.

- یک آدرس میتواند شامل دارایی چندین نفر باشد مانند آدرس صرافیها.

بنابراین نیاز به دسته بندی جدیدی داریم که بتوانیم این مسائل را تفکیک کنیم. بدین منظور پلتفرم تحلیلی گلسنود، با استفاده از الگوریتمهای خوشه بندی و تحلیل داده این امر را محقق کرده است.

شاخصی که برای این مسئله در نظر میگیریم entity است که مشکل اول را حل میکند و اگر فردی چندین ادرس داشته باشد، با استفاده از روشهای ذکر شده، این ها را به فرد متصل میکند. مثلا اگر علی دو آدرس بیتکوین داشته باشد، در شاخص تعداد آدرسها عدد دو برای او ثبت میشود؛ اما در شاخص نهاد، عدد یک که نشاندهنده کاربر منحصر بفرد است مدنظر است.

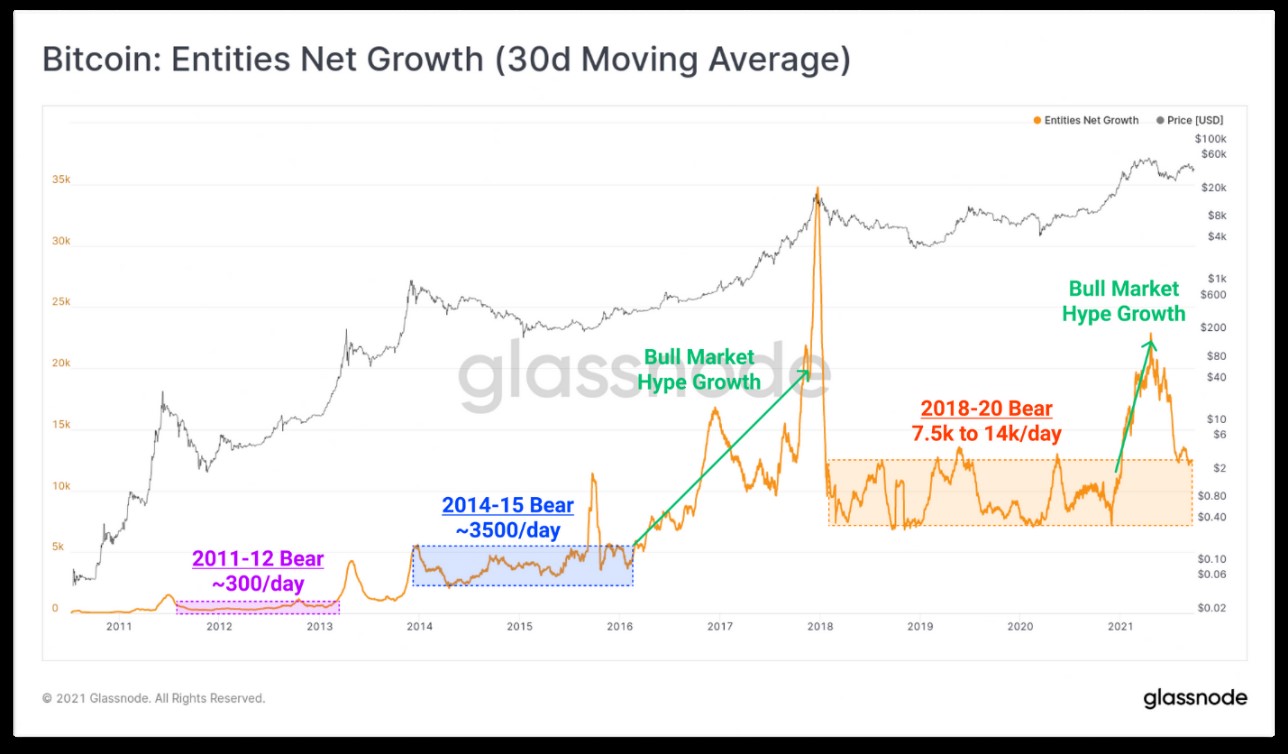

رشد خالص نهادها

حال نگاهی بر شاخص رشد خالص نهادها میاندازیم که تفاوت بین ورودیهای جدید درون شبکه (دارای کوینهای جدید) و کسانی که از شبکه خارج میشوند (فروش کل کوینها) است.

با توجه به نمودار میبینیم که در هر چرخه از بازار “کف” جدید در این شاخص، بالاتر از کف چرخههای قبلی است. این نشان میدهد که با گذشت زمان تعداد کاربران بیتکوین بیشتر میشود.

همچنین متوجه میشویم که در رالی صعودی بازار، تعداد مشارکتکنندگان افزایش چشمگیری پیدا میکند؛ که پس از ثبت سقف قیمتی جدید، کاهش مییابند.

در بازار فعلی این شاخص به بالاترین سطح بازار نزولی 20-2018 ، یعنی حدود 13 هزار واحد جدید در روز بازگشته است.

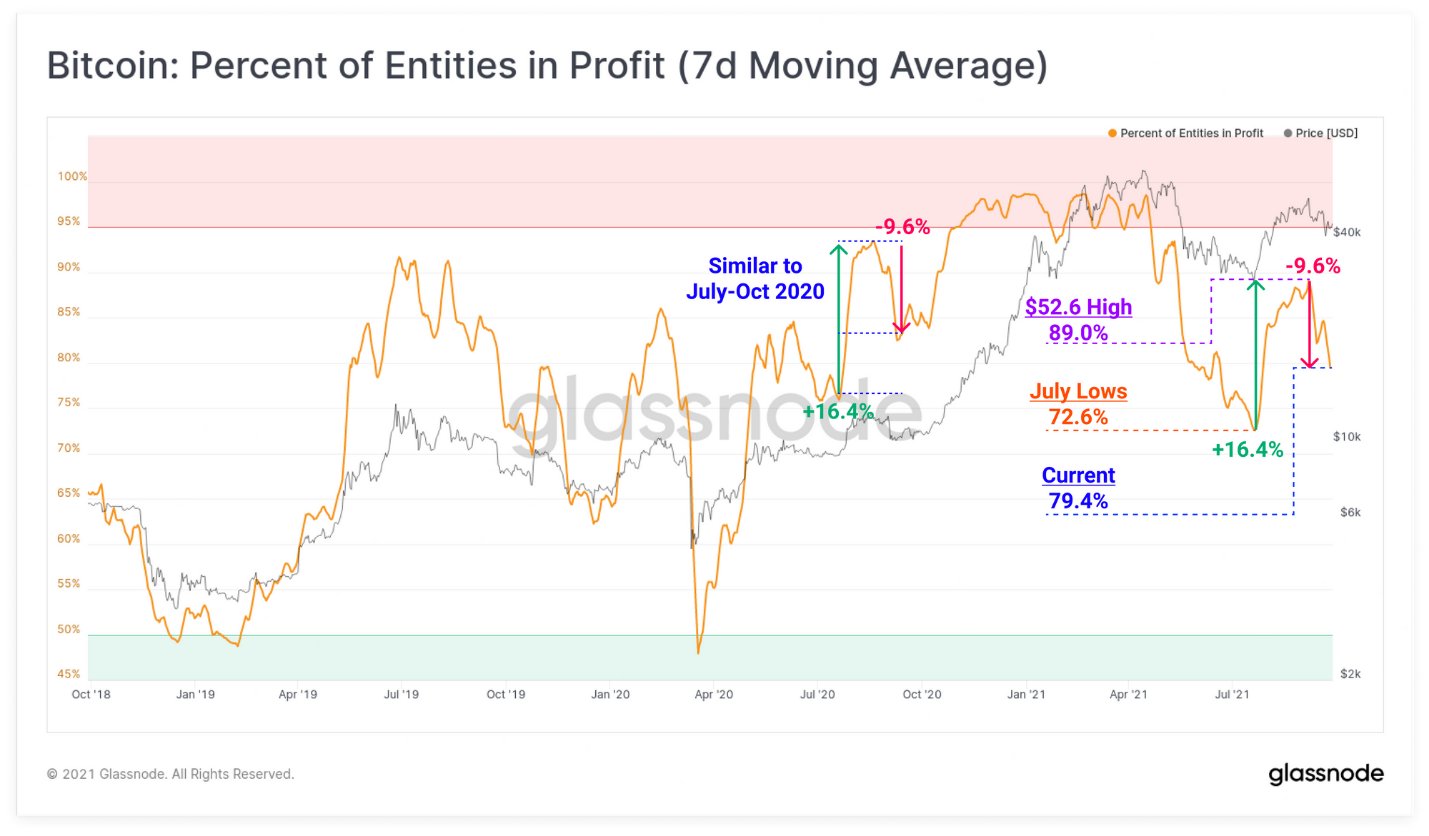

درصد نهادهای در سود

تحلیل دیگری که میتوانیم راجع به نهادها داشته باشیم این است که در حال حاضر عمده کاربران بازار، هولدرهای بلندمدت و انباشتکنندگان بیتکوین هستند. مسئله این است که آیا این افراد میتوانند قدرت خرید کافی داشته باشند و بازار را پیش ببرند؟

با بررسی درصد نهادهای در سود به مشاهدات زیر میرسیم:

حدود 9.6 درصد نهادهای دارنده بیتکوین، در آگوست و سپتامبر خرید کردهاند و اکنون در ضرر هستند. 79.4 نیز در سود هستند که نشان میدهد در قیمتهای پایینتر و چندین ماه قبل خریداری کردهاند.

مطابق شکل می بینیم که چرخه فعلی مشابه چرخه جولای-اکتبر 2020 پس از ریزش سنگین مارس 2020 است؛ در صورت تکرار چرخه قبل، صعود قابلتوجهی خواهیم داشت.

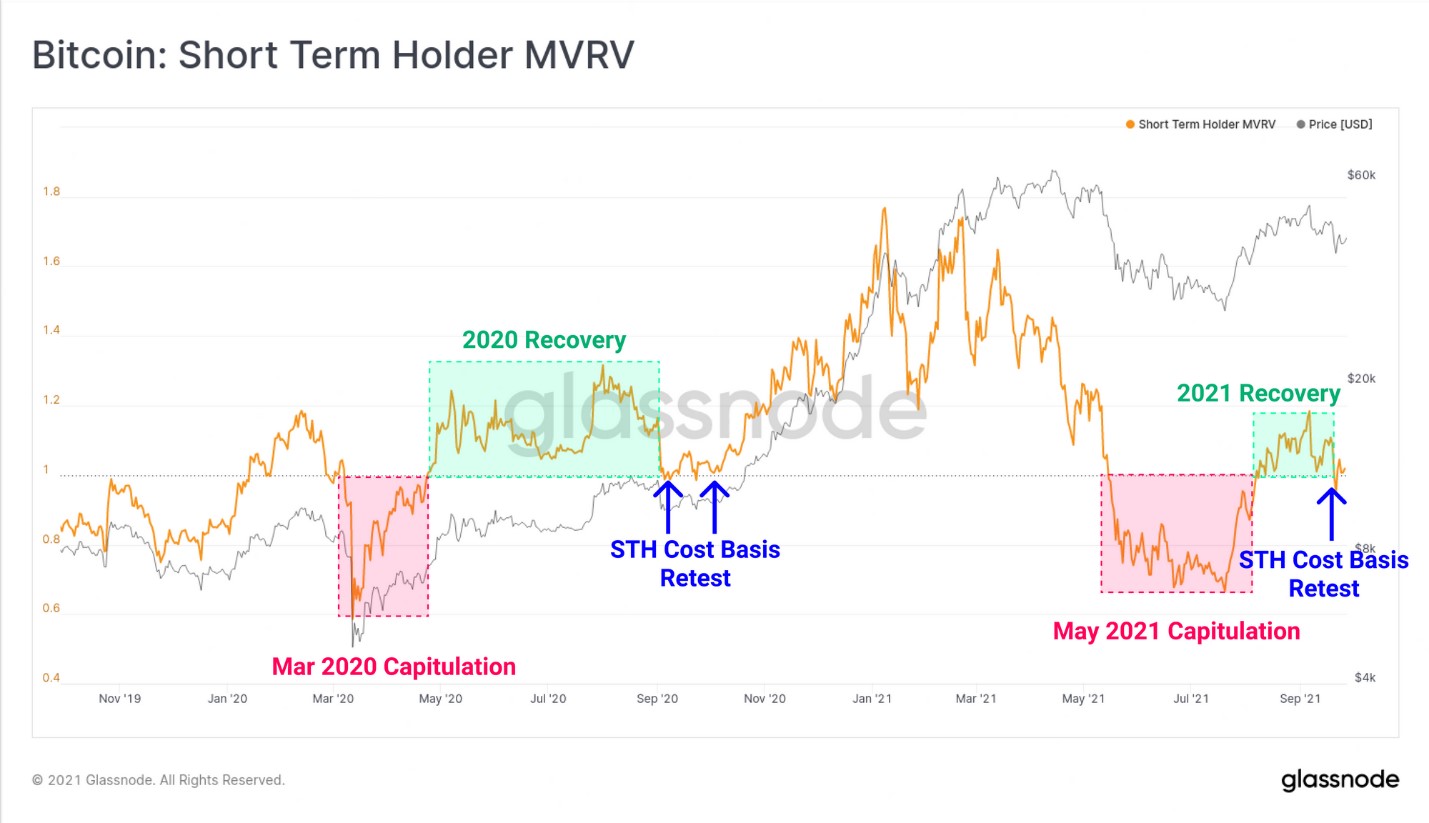

شاخص MVRV هولدرهای کوتاهمدت

شاخصMVRV نسبت ارزش بازار (market value) به ارزش واقعی (realized value) است. با استفاده از این معیار میتوان فهمید که آیا یک بیتکوین بیشتر از ارزش واقعی قیمتگذاری شده است یا نه؟

- هنگامی که این شاخص کمتر از 1 باشد، بیانگر این است که قیمت بازار کمتر از ارزش واقعی است و زمان خوبی برای خرید محسوب میشود.

- در صورتی که بالاتر از 3.7 باشد، یعنی قیمت بیتکوین بیش از قیمت واقعی آن ارزشگذاری شده است (براساس تاریخچه قیمتی بیت کوین).

در حال حاضر وضعیت این شاخص را برای هولدرهای کوتاه مدت بررسی میکنیم که مشابه ریکاوری مارس 2020 است.

هنگامی که مقدار این شاخص 1 است یعنی هزینه درون شبکه بیتکوین خریداری شده توسط هولدرهای کوتاهمدت، برابر با قیمت فعلی است و خریداران در قیمت سر به سر هستند.

پس از دوره تسلیم (در کادر صورتی) (MVRV<1)، فروش در ضرر هولدرهای کوتاه مدت در بازار نزولی، و رالی صعودی در کادر سبز (MVRV>1)، اکنون در وضعیتی هستیم که کوتاه مدتیها مجبور به هولد شدهاند و MVRV دوباره به سطح 1 برخورد کرده است.

اکنون قیمتها در سطحی است که این هولدرها قبلا خرید کردهاند.

با فرض اینکه 58 درصد این هولدرهای کوتاه مدت در ضرر باشند، سوال کلیدی این است که آیا این خریداران (ماه آگوست و سپتامبر)، کوین هایشان را در این قیمت ها خواهند فروخت و قیمت را پایینتر خواهند آورد یا نه؟ و سوال دیگر این است که آیا هولدرهای باقیمانده توانایی حمایت و قدرت خرید کافی خواهند داشت؟

اعتقاد به هولدکردن

برای پاسخ به بخش دوم سوال بالا، اعتقاد به هولد را در بین هولدرهای فعلی کوینها همزمان با نوسانات تاریخی و نقش FUD تحلیل میکنیم.

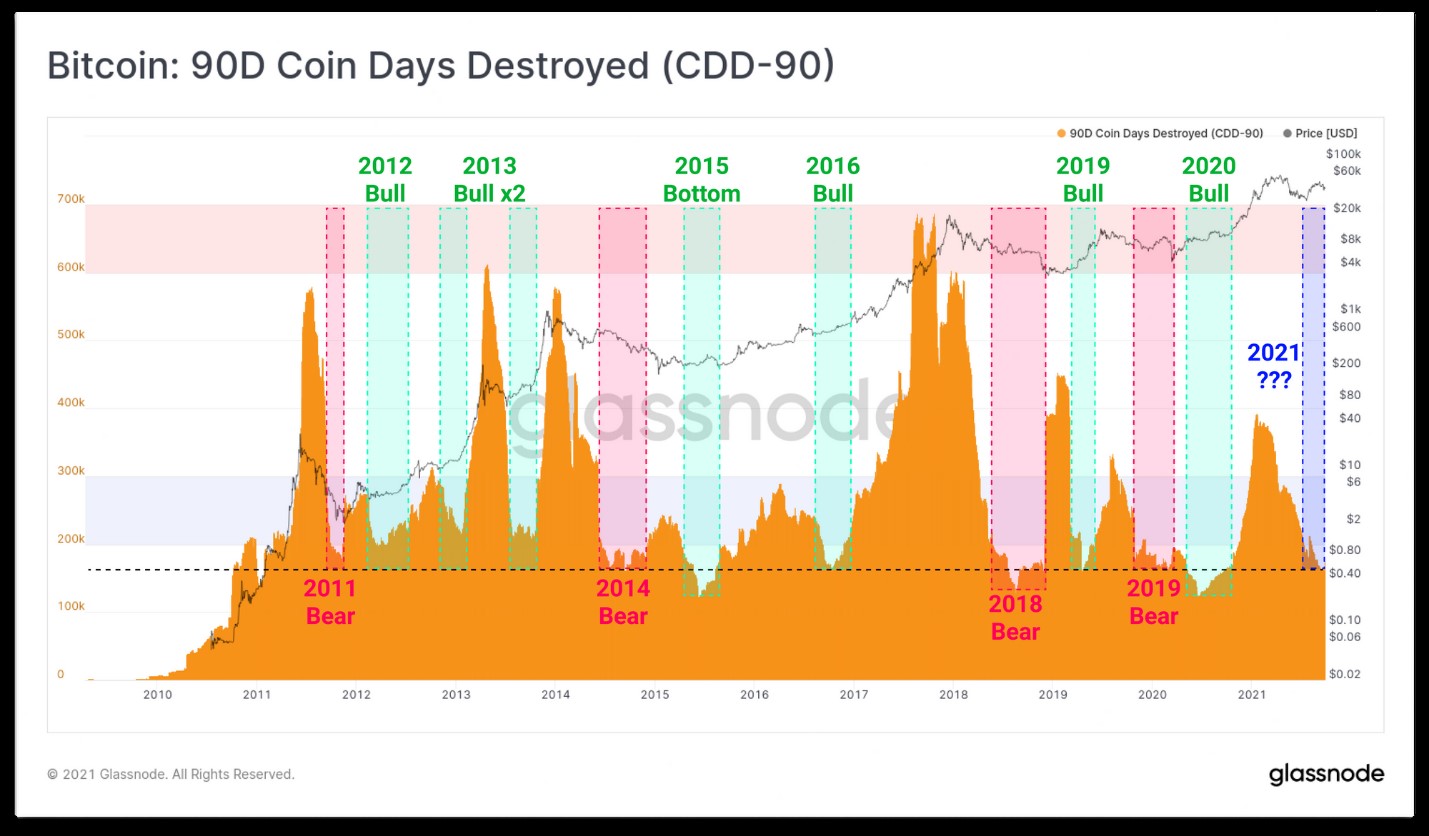

شاخص کوینهای خرج شده طی 90 روز گذشته را بررسی میکنیم که جمع تجمعی طول عمر کوینهای خرج شده طی 90 روز گذشته را محاسبه میکند. هنگامی که حجم زیادی از کوینهای با طول عمر بالا در بازار صعودی خرج میشوند، این شاخص صعودی و در دورههای انباشت و هودل نزولی میشود.

شاخص CDD90 در حال حاضر در سطوح بسیار پایین یعنی 150 هزار است. این سطح در دوره انباشت زیاد در اوایل بازار صعودی و اواخر بازار نزولی اتفاق میافتد.

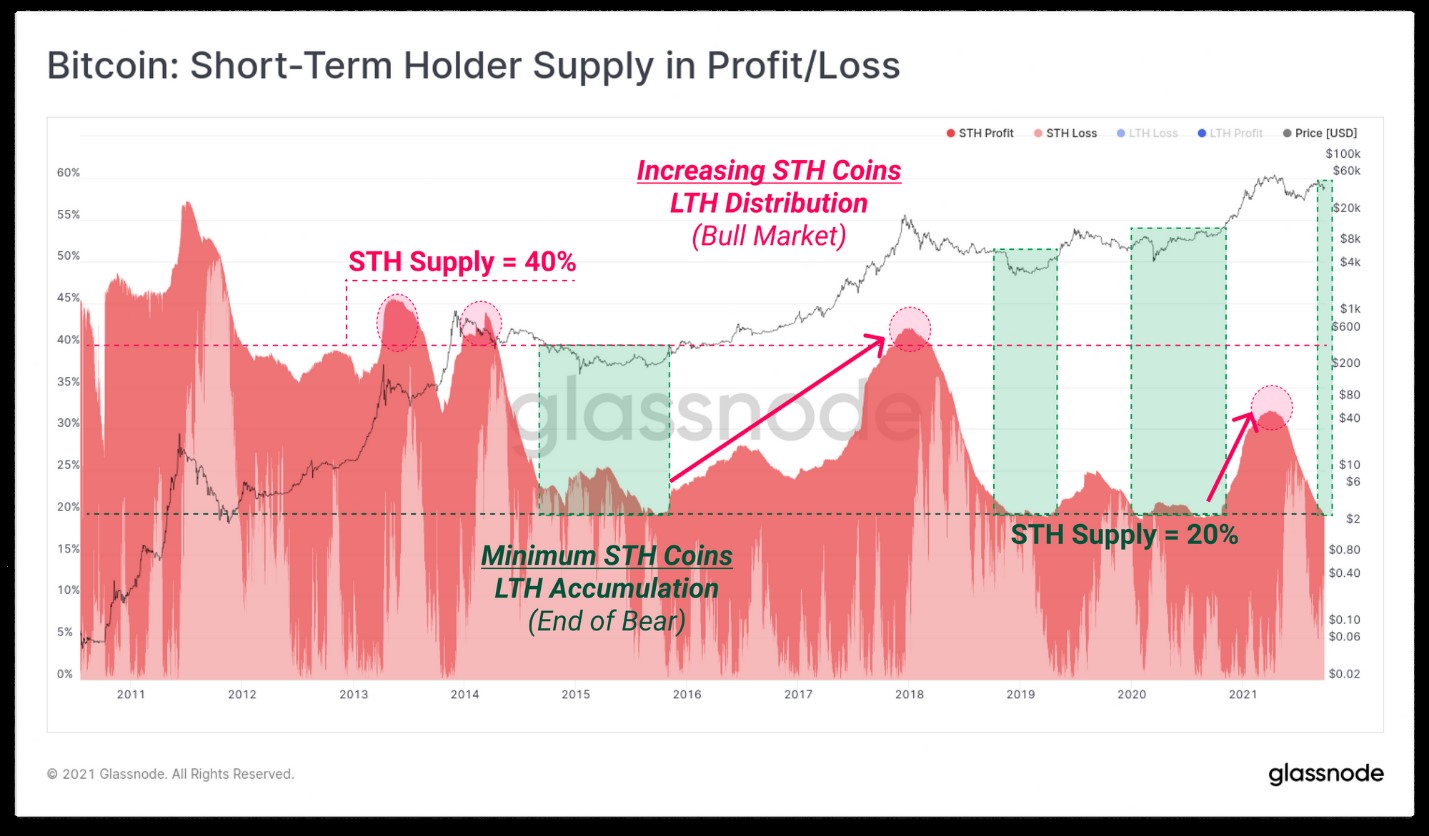

موجودی در سود/ضرر هولدرهای کوتاه مدت

همچنین مشاهده میکنیم که موجودی نسبی هولدرهای کوتاه مدت به کمترین میزان تاریخی خود یعنی 20 درصد کل بیتکوینهای در گردش رسیده است . این اتفاق نادر در انتهای دوره انباشت بازار نزولی رخ میدهد.

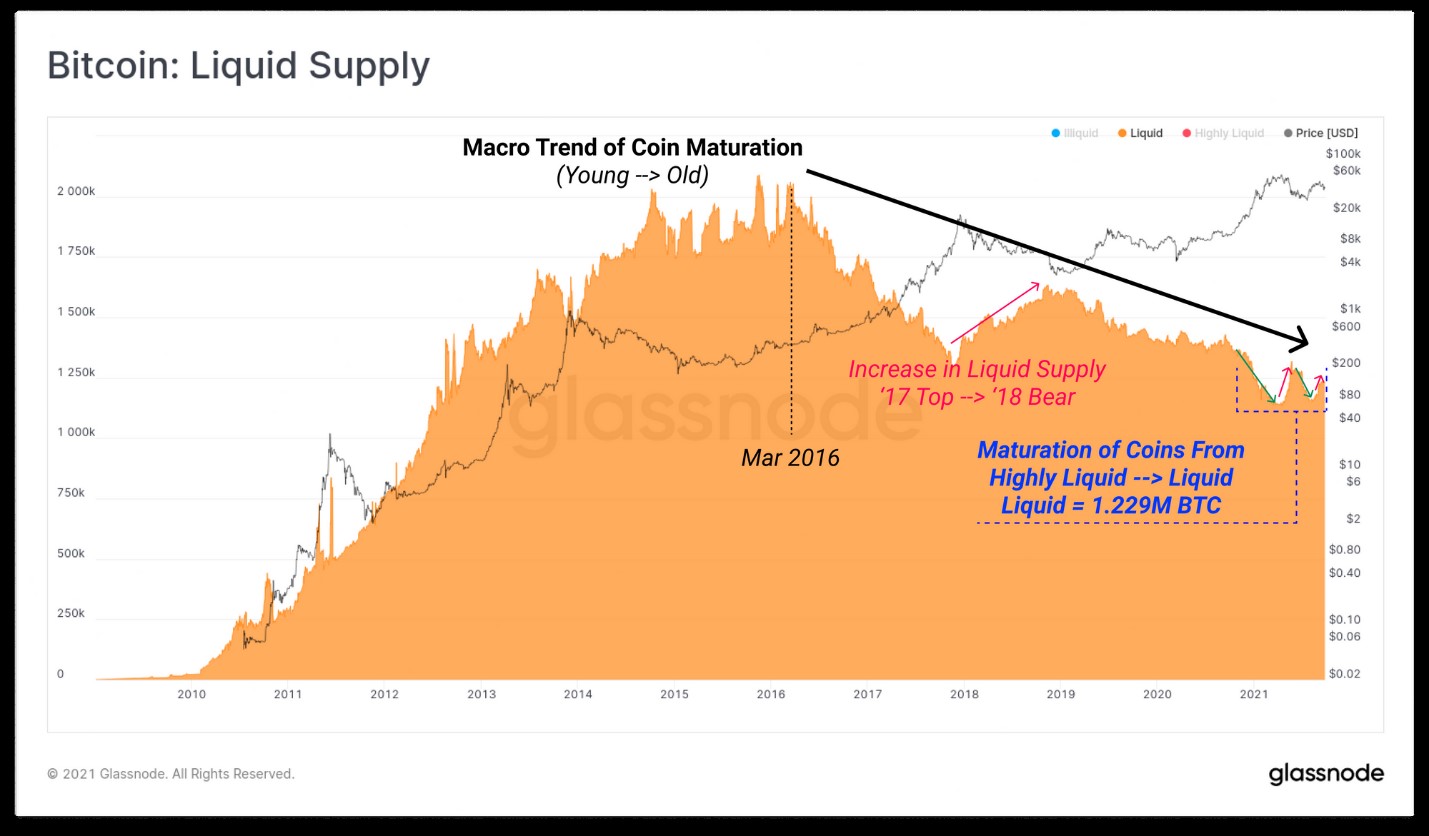

علاوهبراین میبینیم که کف چند ساله موجودی با نقدشوندگی بالا به سطح 2018 رسیده است. کوین های با نقدشوندگی بالا آنهایی هستند که در صرافیها و سایر پلتفرمها قرار دارند و با یک کلیک قابل جابجایی هستند.

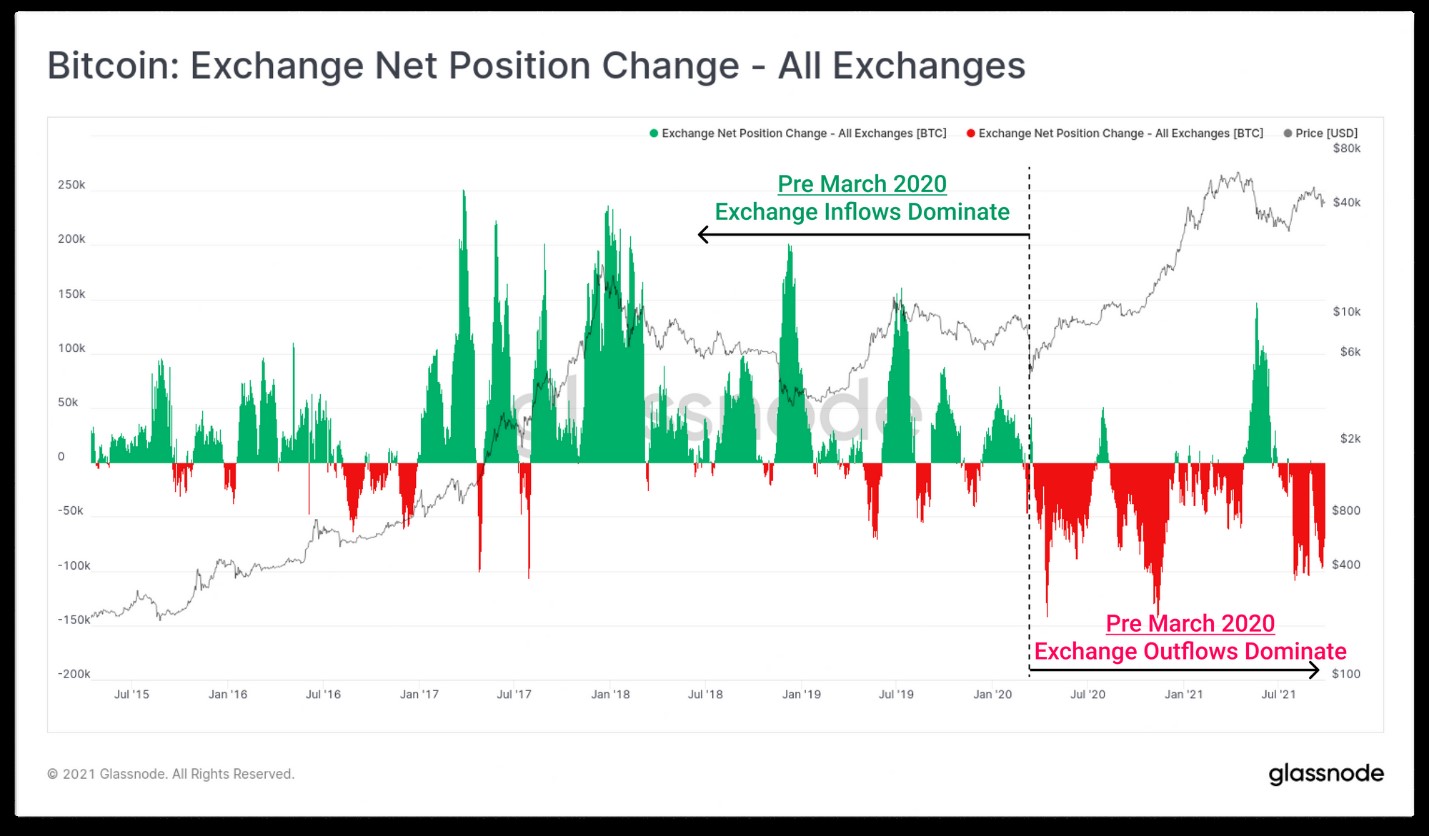

تغییر موجودی خالص در صرافی

می توان این موضوع را تایید کرد که این روند نزولی تحت تاثیر برداشت کوین از صرافی ها بوده که با نرخ چشمگیری ادامه دارد. شاخص تغییر خالص در موجودی صرافیها، تغییر واضحی را در ویژگی و ترجیحات بازار پس از مارس 2020 نشان میدهد. جریان بازار از سلطه ورودیها به خروجی تغییر یافت. جولای تا سپتامبر نیز یک دوره تاریخی مهم از نظر خروجی از صرافیها بوده که میزان خروجی بین 80-100 هزار بیتکوین در ماه بوده است.

موجودی نقد شونده

هنگامی که کوینها از موجودی نقدشونده صرافی خارج و به کیف پولها میروند، بالغ میشوند. در واقع احتمال فروش دوباره آنها در نوسانات بازار وجود دارد؛ اما با گذشت زمان این کوینها غیرنقدشونده، نهفته در کیفپول میشوند و احتمال ماندن در کیف پولها افزایش مییابد. این کوینهای در حال جابجایی را به عنوان موجودی نقدشونده در نظر گرفته میشوند که روند آنها از سال 2016 نزولی بوده است.

اگر موجودی کلی این کوینهای نقد شونده و بسیار نقدشونده را در نظر بگیریم، 3.117 میلیون کوین بسیار نقدشونده و 1.229 میلیون نقد شونده داریم که مجموع آن 4.346 میلیون بیتکوین در گردش است که معادل 23 درصد موجودی کل در گردش میباشد.

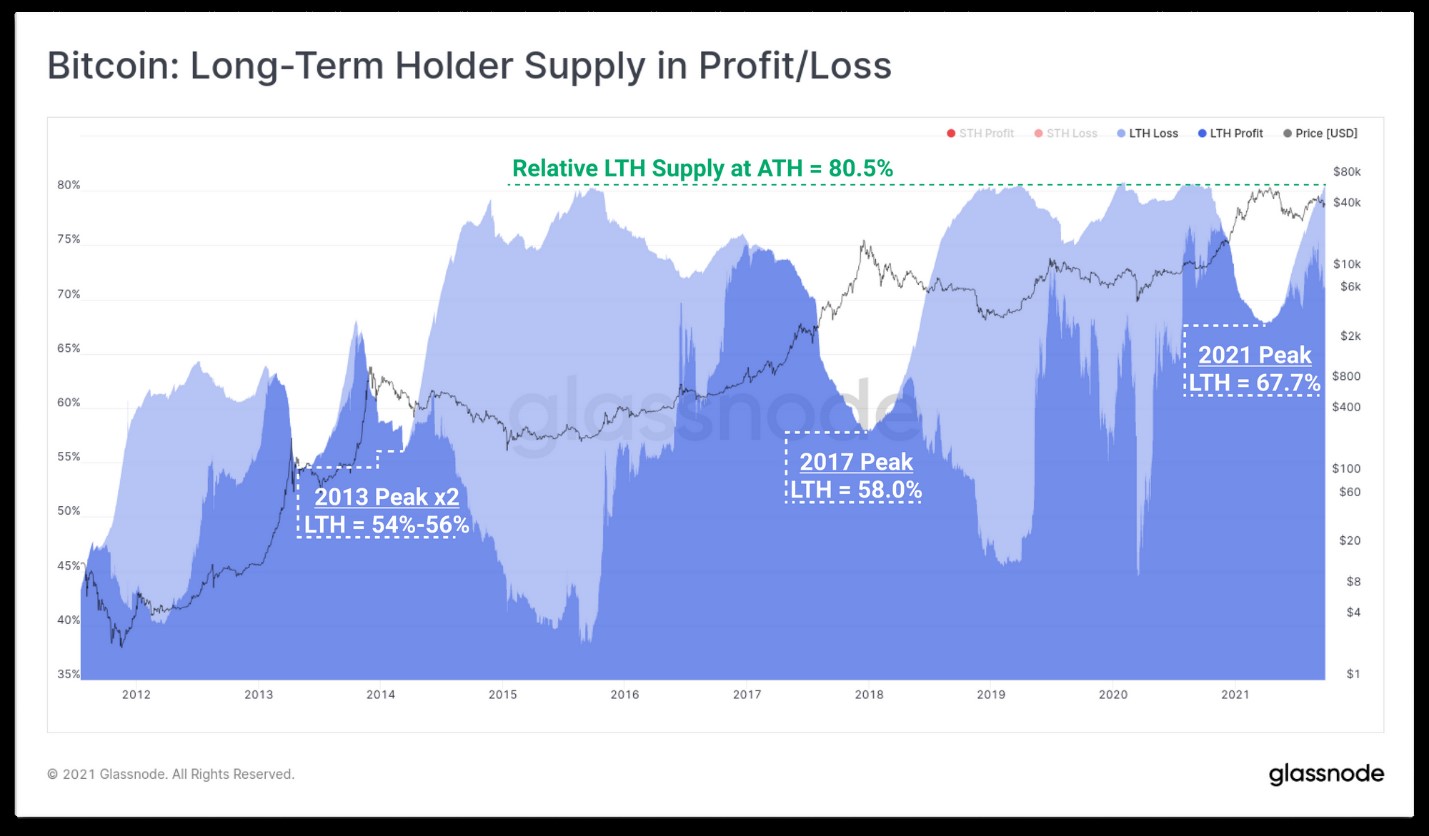

موجودی در سود/ضرر هولدرهای بلندمدت

در مقابل هولدرهای کوتاه مدت، نمودار هولدرهای بلندمدت را بررسی می کنیم؛ که در حال حاضر به بالاترین سطح تاریخی خود رسیده است که 80 درصد کل کوینهای در گردش را شامل می شود. با توجه به چرخه 2021 مشاهده میکنیم که توزیع کوینها در سه ماهه اول 2021 نسبت به چرخههای قبلی کمتر بوده است و به 67.7 درصد موجودی رسیده در حالی که در چرخههای قبلی بین 54-58 درصد بوده است.

توجه کنید که سرعت بازیابی نشان میدهد که 12.3 درصد موجودی در گردش در بازار صعودی 2020-21 انباشت شده و تا به امروز خرج نشده است.

برخلاف فعالیت اندک درون شبکه و تعدادی از الگوهای بازار که نشاندهنده بازار نزولی هستند، بیانگر رفتار انباشت و هولد سنگین است. این شرایط برای این بازار منحصر به فرد است و بهتر است آن را زیرنظر داشته باشیم.

پذیرش شبکه لایتنینگ

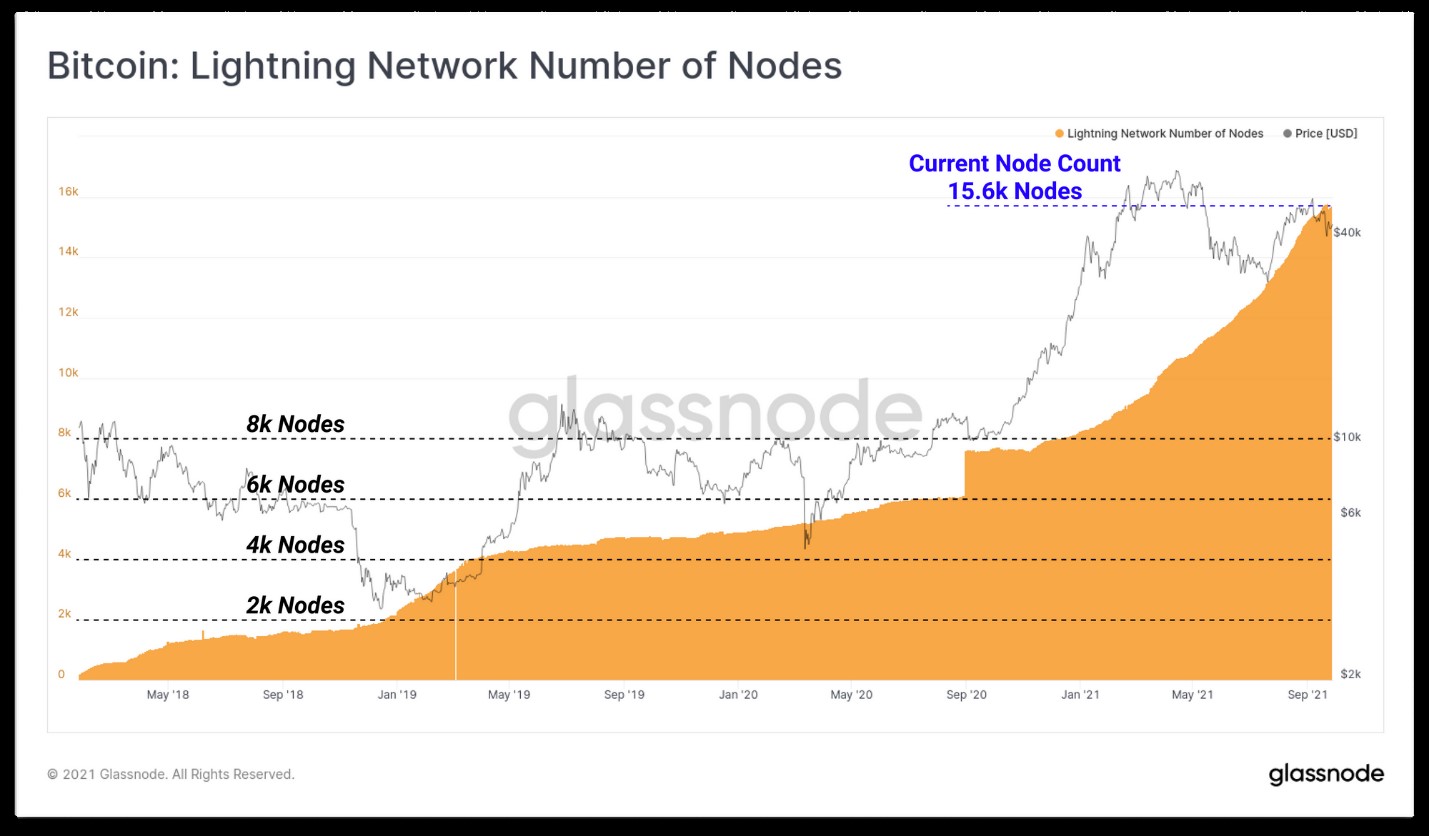

تعداد نودهای شبکه لایتنینگ

مهمترین خبر این هفته پذیرش شبکه لایتنینگ بوده است که در ابتدا الساوادور و سپس توییتر به عنوان روش پرداخت پذیرفت. در این گزارش مجموعهای از شاخص شبکه لایتنینگ را اضافه کردهایم تا بتوانیم رشد چشمگیر این پروتکل را با گذر زمان بررسی کنیم.

تعداد نودهای شبکه لایتنینگ یکی از چند شاخصی است که به بالاترین سطح تاریخی خود، یعنی 15.6 هزار نود طی این هفته رسیده است.

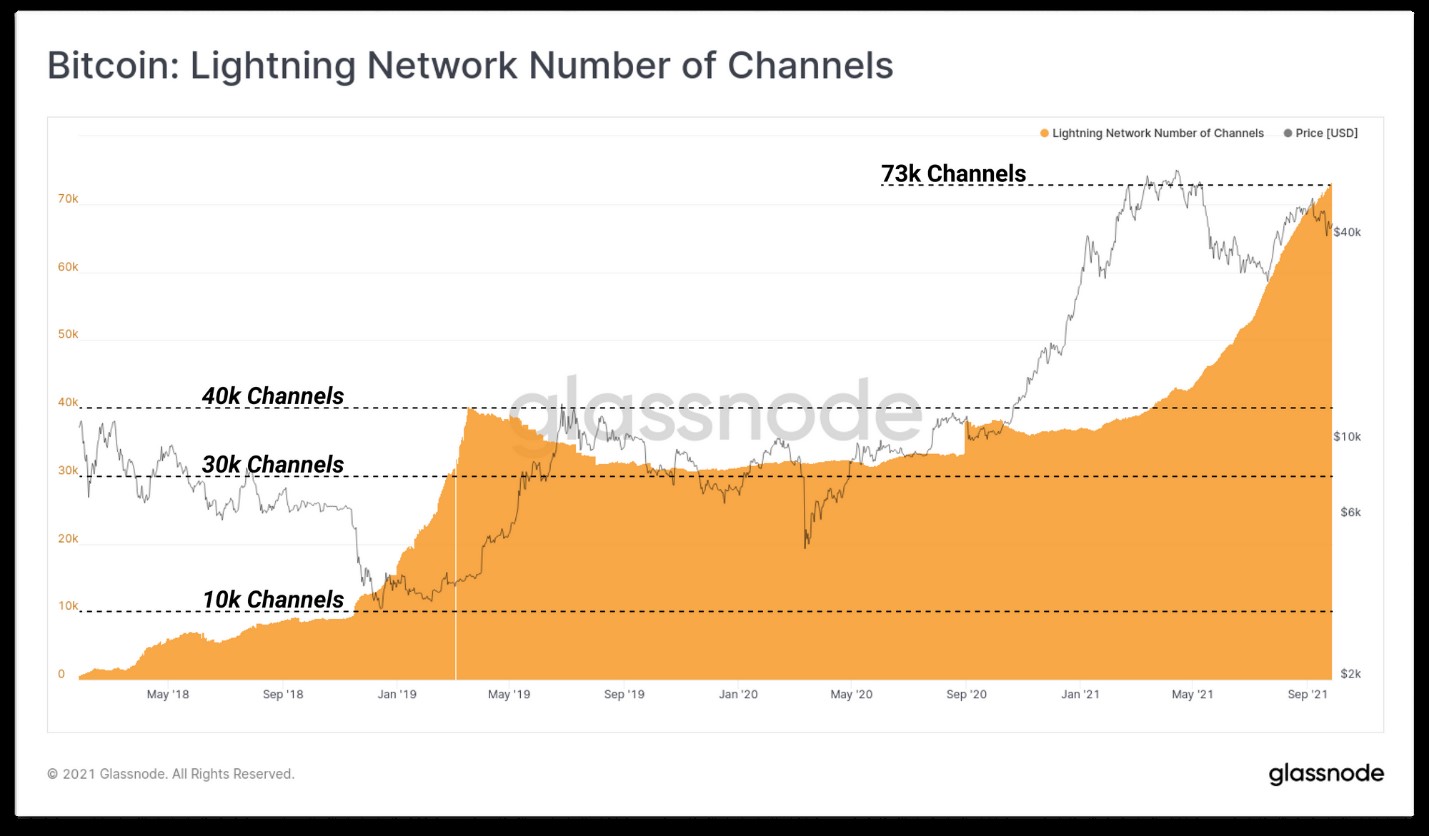

تعداد کانالهای شبکه لایتنینگ

تعداد کانالهای شبکه لایتنینگ به اوج تاریخی 73 هزار رسیده که بیانگر میانگین 4.6 کانال به ازای هر نود است. این تعداد دوبرابر تعداد کانالهای دوره 20-2019 است که بیشترین رشد در می 2021 بوده است.

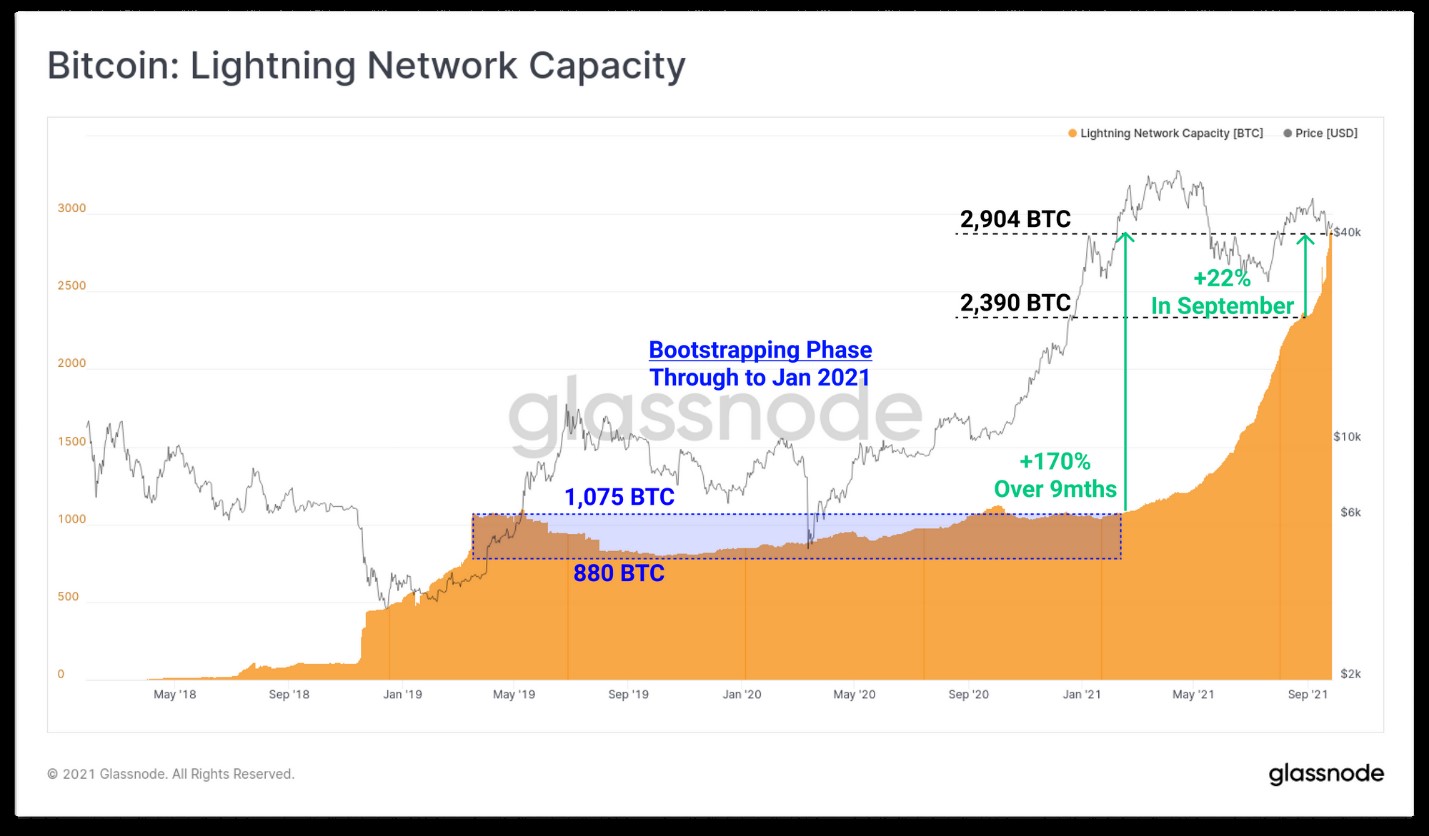

ظرفیت شبکه لایتنینگ

کل ظرفیت بیتکوین در کانالهای شبکه لایتنینگ، طی 9 ماه گذشته رشد چشمگیری داشته است؛ و در سال 2021 رشد 170 درصدی داشته و به 2904 بیتکوین معادل 127 میلیون دلار رسیده است. فقط در ماه سپتامبر حدود 514 کوین به این کانالها اضافه شدند.

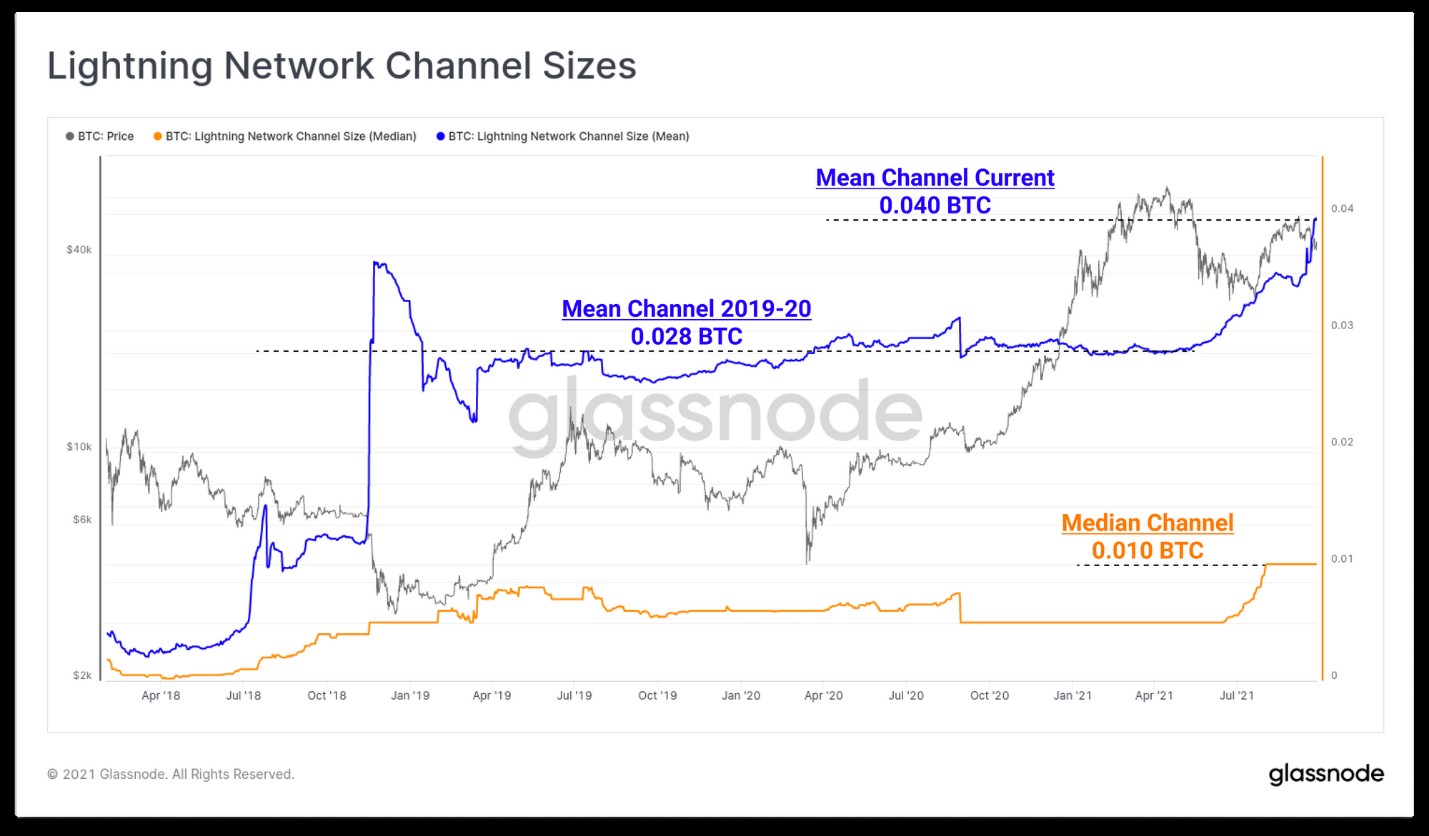

اندازه کانالهای شبکه لایتنینگ

در نهایت میانگین و میانه اندازه کانالها با توجه به رشد پذیرش و مقبولیت این پروتکل، به طور مستمر افزایش یافته است. میانگین ظرفیت کانال از کف ثابت 0.028 بیتکوین در 20-2019 به 0.04 رسیده است.

میانه اندازه کانال نیز به طور چشمگیری طی ماه های جولای و آگوست به 0.01 بیتکوین افزایش یافته است.

پذیرش و رشد شبکه لایتنینگ با توجه به اقدامات السالوادور و توییتر، چالشی هیجانانگیز برای این حوزه است.